この記事を執筆・監修した人

- シェルパ税理士法人 資産税チームリーダー

相続税を専門とする大手税理士法人勤務後、2022年シェルパ税理士法人参画

財産評価による税額の圧縮や、迅速な税金計算、税額シミュレーションをもとにした相続人間の税額最適化などを得意とする。

法人の経営者にとって、事業で使用している土地の相続は、事業承継における大きな課題の1つです。

相続税の「小規模宅地等の特例」は、亡くなった方(被相続人)が事業などに利用していた土地の評価額を、最大80%まで減額できる制度です。

あくまで土地の評価額を減額するものであり、建物は対象となりません。この特例を活用することで、土地の相続にかかる税金の負担が大幅に軽減されるため、後継者が事業を引き継ぎやすくなります。

事業承継の際は、この制度の適用条件をしっかり理解しておくことが重要です。

今回の記事では特に、法人経営における小規模宅地等の特例の活用法について解説します。

計画的に特例を活用し、スムーズな事業承継を実現させましょう。

経営者がおさえるべき「2種類」の土地

前回の「第1回「小規模宅地等の特例」基本ガイド:経営者向けに徹底解説! 」のおさらいをしましょう。

この特例の対象になる土地は、以下の4つです。

国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)を参考に作成

このうち、法人の経営において、事業承継の際に特例の対象になり得るのは次の2つです。

- 特定同族会社事業用宅地等

- 貸付事業用宅地等

この特例を活用することで、亡くなった方が所有していた事業用の土地を相続人が引き続き事業で利用する場合に、相続税の負担を軽減できます。

ただし、これは税法上の特別な措置であるため、適用には厳格な条件が定められています。制度を活用するために、内容をしっかり理解しておきましょう。

「特定同族会社事業用宅地等」とは?

相続により取得した宅地等のうち、家族などが株式の過半数を保有する「同族会社」が事業に使っていた土地を指します。

具体的には、相続開始時点で、被相続人とその親族が会社の株式や出資の50%超を保有していた場合、その会社が事業に利用していた土地に適用されます。

どんなケースが対象になる?

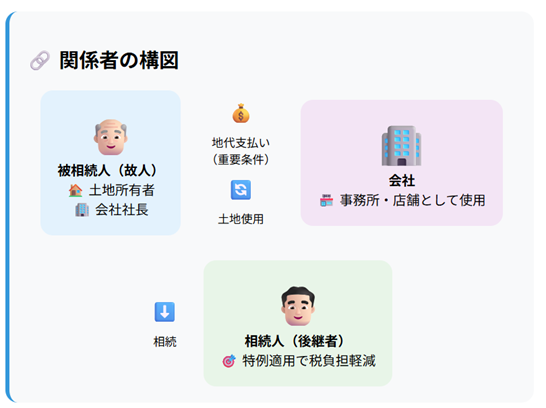

たとえば、亡くなった親が所有する土地を、子が役員を務める同族会社に貸し付け、その会社が本社事務所として土地を使用していたようなケースがこれに該当します。

関係者の構図、適用条件、対象となる事業、税制優遇の効果をわかりやすくまとめました。

適用条件

重要条件:地代の支払い

会社が被相続人に対してきちんと利用料を払っていること

無償利用の場合は対象外

地代を払っていない場合はこの特例は使えません

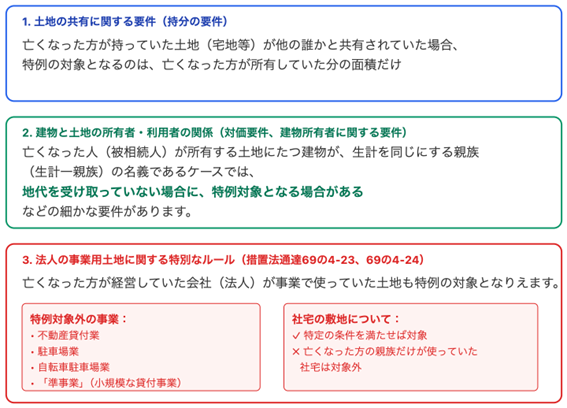

対象外となる事業

法人が以下の事業用に土地を使用している場合は対象外

- 不動産の貸付け

- 駐車場

- 自転車駐車場

- 準事業

ただし、法人が「対象」の事業をおこなっている場合は、土地が「社宅用地」などであっても特例を適用できます。

例:

亡くなった父親が持っていた土地を、息子が社長を務める建設会社が借りている。

その土地は、資材置き場として利用するとともに、現場で働く職人さんたちが住むための社宅が建てられている。

この場合、社宅の敷地も特例適用OK

特例の適用により、大幅な節税につながることがわかります。

なお、具体的な節税額については「第1回「小規模宅地等の特例」基本ガイド:経営者向けに徹底解説! 」の「相続税をどれだけ減らせる?」もあわせてご覧ください。

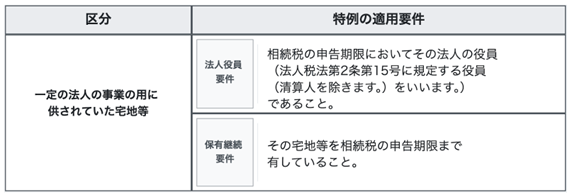

求められる2つの条件|「法人役員要件」と「保有継続要件」

この特例を受けるためには、土地を相続する後継者が、以下の2つの条件を満たす必要があります。

国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)を加工して作成

「貸付事業」「準事業」は対象外

また、この特例では、法人が以下の事業用に土地を使用している場合は対象外となるため注意が必要です。

- 不動産の貸付け

- 駐車場

- 自転車駐車場

- 準事業

ここでいう「準事業」とは、本格的な事業とはいえないものの、不動産の貸付けなど、ある程度の対価を継続的に受け取っておこなう事業のことです。

これらの事業が対象外となるのは「貸付事業用宅地等」という別の特例が設けられており、そちらの適用を検討することになるためです。

その他の要件

特例では、貸付事業の種類や規模に加えて、いくつかの細かな条件を満たす必要があります。

このほか、特定同族会社事業用宅地等のように法人の事業に利用されていた宅地等や、法人の社宅など居住用の敷地についても、小規模宅地等の特例の適用範囲が細かく定められています。

ただし、これらの要件は非常に複雑なため、自己判断せず税理士へ相談することをおすすめします。

「貸付事業用宅地等」とは?

相続開始の直前に、被相続人等が不動産貸付業、駐車場業、自転車駐車場業、または準事業(以下「貸付事業」)として使用していた宅地等を指します。

被相続人が生計のために貸付事業をおこなっていた土地を、相続人が引き続き利用する場合に、特例が適用されます。

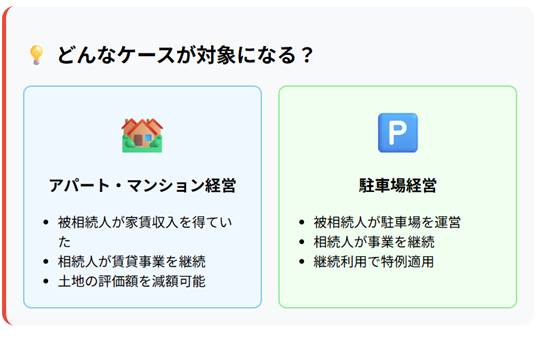

どんなケースが対象になる?

たとえば、亡くなった親が所有する土地を、子が経営する同族会社に貸し付け、その会社がアパート経営(不動産貸付業)をしていたようなケースがこれに該当します。

相続人である子がその貸付事業を引き続きおこなう場合、この特例を利用すれば土地の評価額の減額が可能です。

特例適用の基本的な流れ、対象となる貸付事業の種類、どのようなケースが対象になるのか、そして、税負担軽減効果について、わかりやすくまとめました。

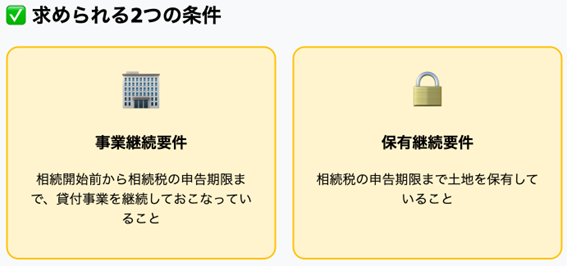

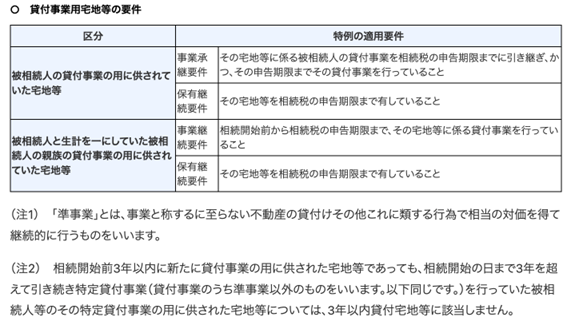

求められる2つの条件|「事業承継(継続)要件」と「保有継続要件」

この特例を適用するためには、相続人が以下の2つの要件を満たす必要があります。

※図の「どんなケースが対象になる?」の場合

要件の詳細は、以下のとおりです。

出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)

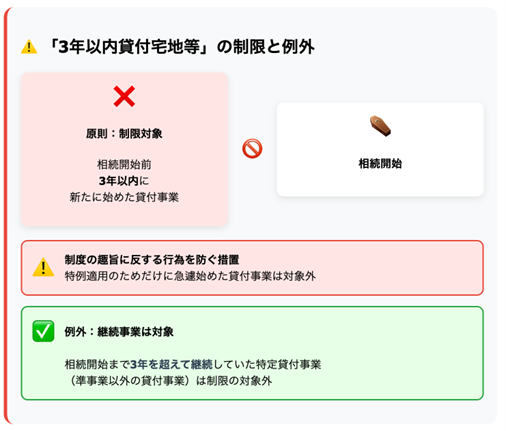

「3年以内貸付宅地等」の原則・例外

貸付事業用宅地等には、重要な制約があります。

相続開始前3年以内に新たに貸付用として使い始めた宅地等は、原則としてこの特例の対象になりません。特例を受ける目的だけで急いで貸付事業を始めるといった、制度の趣旨に反する行為を防ぐためです。

ただし、例外があります。相続開始日までの間、3年以上継続して「特定貸付事業」(貸付事業のうち「準事業」に当たらないもの)をおこなっていた被相続人等がその事業に使っていた宅地等は「3年以内貸付宅地等」には当たらず、特例の対象になりえます。

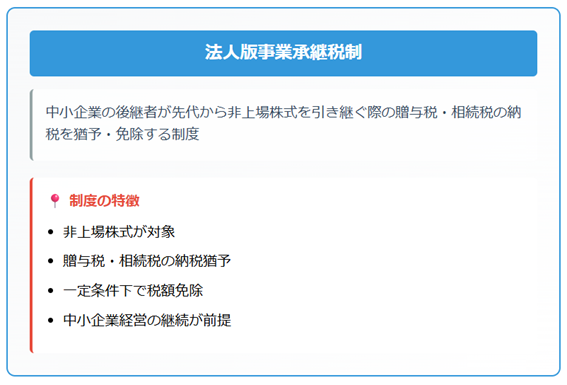

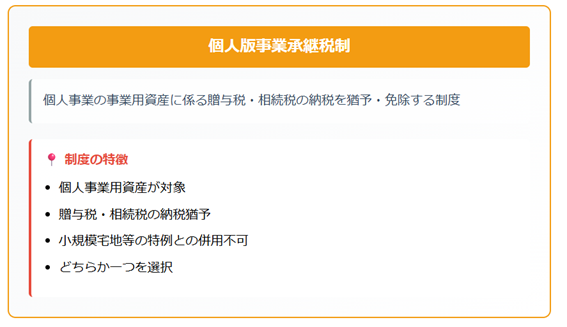

「法人版」事業承継税制との関係

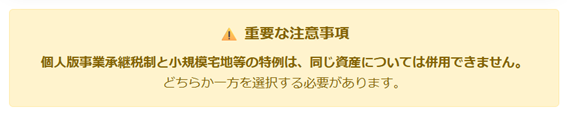

小規模宅地等の特例と法人版事業承継税制は、どちらも事業承継時の税負担を軽くする制度ですが、対象となる財産が異なります。

また、個人版事業承継税制とは別の制度である点もおさえておきたいところです。

事業継承税制の比較図表

特例を利用する際、実務上の重要ポイントは「土地の名義が個人か法人か」です。

土地が個人名義:小規模宅地等の特例(特定事業用宅地等・特定同族会社事業用宅地等)の適用を検討

土地が法人名義:その価値は会社資産として株式評価に反映されるため、法人版事業継承税制の対象(株式)を通じて間接的に考慮

どの制度を選ぶかは、土地の名義、事業内容、後継者の状況などを踏まえ、事前に税理士に相談して決めるのが安心です。

活用の仕方次第で、相続税や贈与税の負担が大きく変わる可能性があります。

まとめ

小規模宅地等の特例は、事業承継時の相続税負担を大きく減らし、事業の継続を支える制度です。

法人経営者は、特定同族会社事業用宅地等や貸付事業用宅地等の要件を正しく理解し、適用できるかを見極めることが大切です。

法人版事業承継税制との関係にも留意し、自社に合った制度を選びましょう。早めに税理士に相談することで、スムーズな事業承継につながります。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント