目次

この記事を執筆・監修した人

- シェルパ税理士法人 資産税チームリーダー

相続税を専門とする大手税理士法人勤務後、2022年シェルパ税理士法人参画

財産評価による税額の圧縮や、迅速な税金計算、税額シミュレーションをもとにした相続人間の税額最適化などを得意とする。

これまでの連載では、「小規模宅地等の特例」の基本的な仕組み(第1回)や、事業承継における活用法(第2回)について解説してきました。

第3回となる今回は、経営者個人の資産や個人事業の承継に焦点を当てます。

会社の土地だけでなく、ご自身の「自宅」や個人で投資している「アパート」、さらには個人で営んでいた事業の土地の事業承継などもこの特例の対象になる場合があります。

この特例を正しく理解し活用することで、大切な個人資産や事業用資産をご家族にスムーズに引き継ぎ、将来の相続税負担を大幅に軽減できる可能性があるのです。

この記事では、具体的なケーススタディを交えながら、個人資産を守るための特例活用術を徹底解説していきます。

経営者の「個人資産」を守る特例活用術

前回は、「小規模宅地等の特例」と事業承継について解説しました。

実はこの特例は、経営者ご自身が所有する「自宅」の土地や、個人で経営している「賃貸アパート」の土地といった個人資産にも適用されます。

この制度の目的は、相続によって残された家族が生活基盤を失わないようにすることです。そのため、自宅や個人の事業に使用している土地についても、大きな節税効果が期待できます。

今回は、その中でも利用されることの多い「自宅」と「個人投資用のアパート・駐車場経営」に加え、亡くなった方が個人で営んでいた事業を引き継ぐケース、つまり「特定事業用宅地等」を活用するパターンについても取り上げます。

【自宅編】「特定居住用宅地等」を最大限に活用するケーススタディ

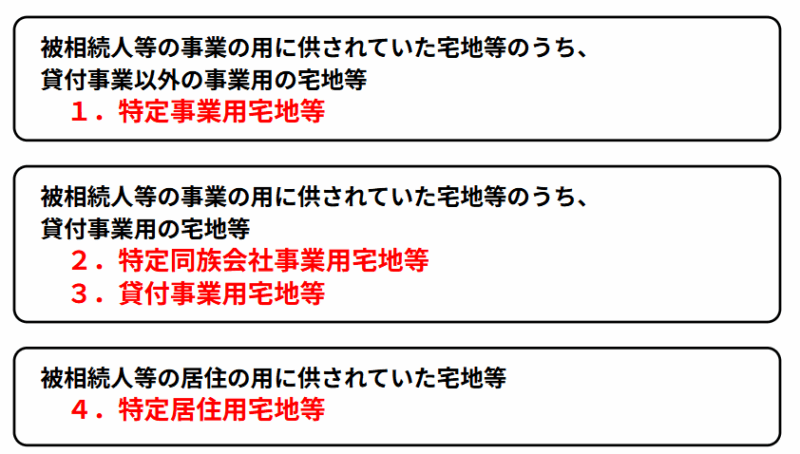

まずは、この特例の対象になる4つの土地をおさらいしましょう。

国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)を参考に作成

ご家族にとって最も大切な資産のひとつである「自宅」。この自宅の土地を相続する際に活用できるのが「特定居住用宅地等」の特例です。

この特例を適用すれば、土地の評価額を最大で80%まで減額でき、相続税の負担を大幅に軽減することが可能になります。

ただし、相続する人によって適用要件は大きく変わります。ここでは、基本的な要件に加え、経営者の方が特に見落としやすいポイントまで、具体的なケースを想定しながら詳しく解説します。

基本のおさらい:評価額が80%減額される要件は??

「特定居住用宅地等の特例」は、亡くなった方(被相続人)の自宅の土地(最大330㎡まで)を対象に、その評価額を80%減額できる制度です。

制度の基本的な仕組みについては【第1回】「小規模宅地等の特例」基本ガイド:経営者向けに徹底解説!で説明していますので、ここでは間違いやすいポイントに絞って解説します。

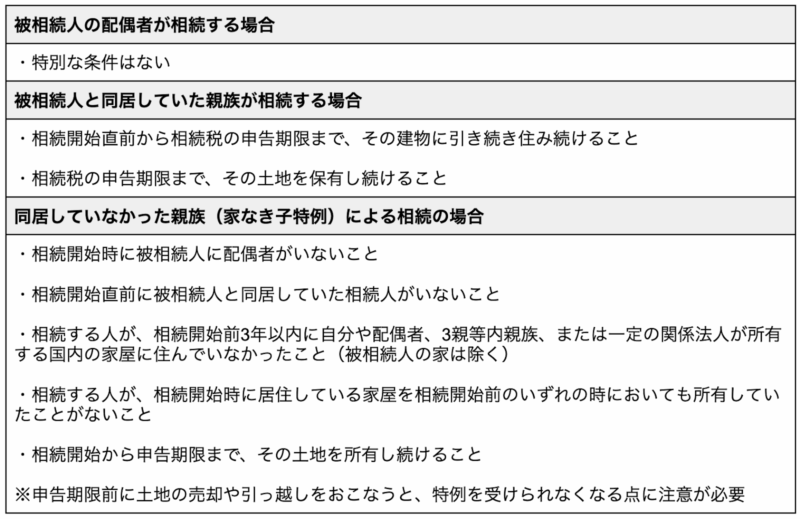

この特例を適用できるかどうかは、土地を相続する人(取得者)と被相続人との関係によって、次の3つのパターンに分かれます。

国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)を参考に作成

経営者が見落としがちなポイント①:老人ホームに入居していたケース

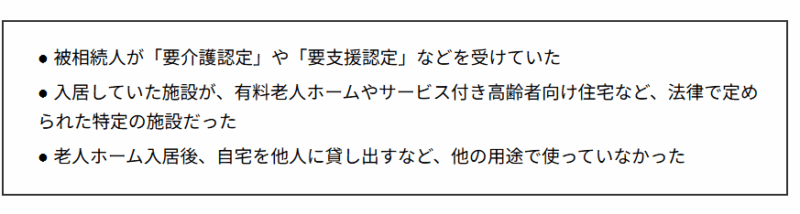

「亡くなる直前は老人ホームに入居していたから、自宅の土地には特例が使えないだろう」とあきらめてしまうケースは少なくありません。

しかし、一定の条件を満たせば、被相続人が老人ホーム等に入居していた場合でも、残された自宅の土地に特例を適用できる可能性があります。

その条件とは、主に以下の3点です。

これらの条件を満たせば、亡くなる直前に自宅に住んでいなかったとしても、その土地は「居住用」と見なされ、特例の適用対象となります。

親の介護と相続が現実的な課題となっている経営者の方にとって、これは非常に重要なポイントです。

経営者が見落としがちなポイント②:二世帯住宅の落とし穴

親との同居を考え、二世帯住宅を建てる経営者の方も多いでしょう。

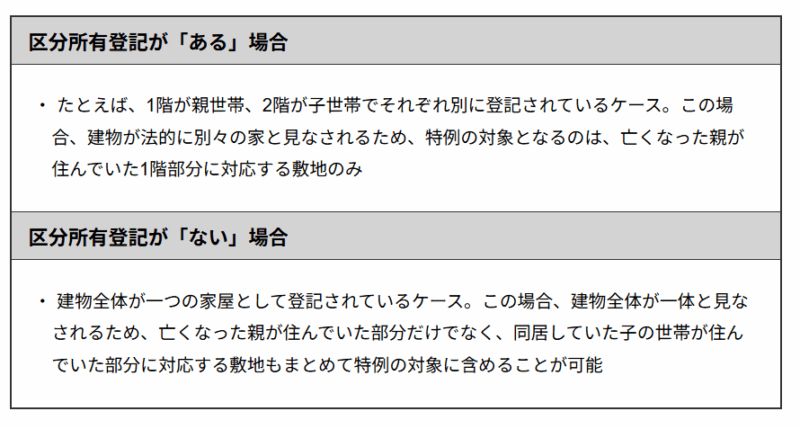

二世帯住宅を相続する際は、建物の区分所有登記がされているかどうかで、特例の対象となる土地の範囲が大きく異なるという落とし穴があります。

登記の有無というわずかな違いで、節税できる金額が大きく変わる可能性があるのです。二世帯住宅にお住まいの場合は、必ず登記状況を確認しましょう。

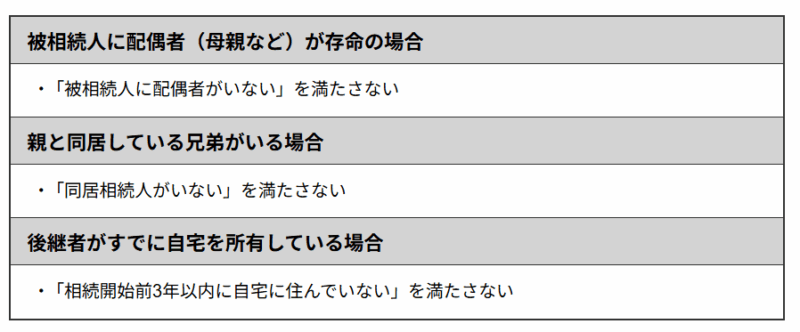

経営者が見落としがちなポイント③:後継者である子が「家なき子特例」を使えない!?

「家なき子特例」は、持ち家がない親族を救済する制度ですが、その要件は非常に厳格です。後継者である子がこの特例を使おうとしても、適用できないケースもあります。

たとえば、以下のようなケースでは適用できません。

後継者である経営者の多くは家庭を持ち、持ち家もあるため、「家なき子特例」の適用は極めて難しいのが実情です。安易にこの特例に頼るのではなく、配偶者や同居親族が相続するなど、より確実な方法を検討するのが賢明でしょう。

【個人事業を承継】「特定事業用宅地等」を活用!

亡くなった方が個人で営んでいた事業を引き継ぐケース

この特例は、亡くなった方が個人で営んでいた事業に使っていた土地を、後継者である親族が引き継ぎ、事業を継続する場合に適用されます。

この制度は、相続税の負担によって事業の基盤となる土地を手放さずに済むよう、事業の継続を支援することを目的としています。

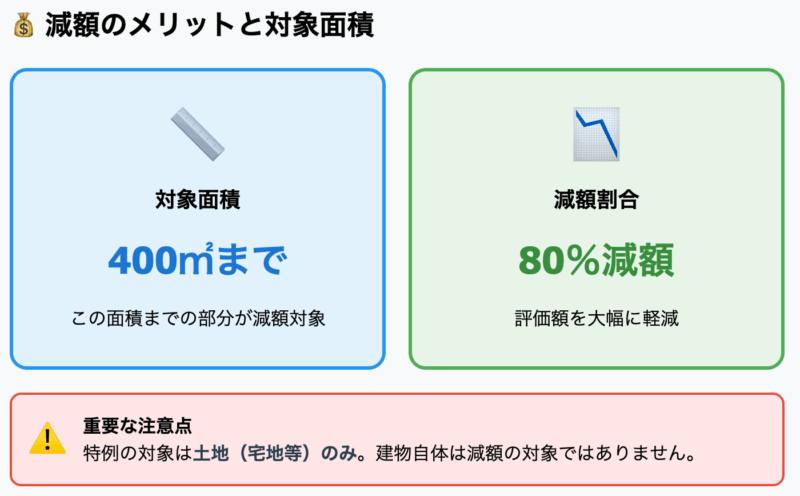

1. 減額のメリットと対象面積

この特例の適用を受けた場合、その土地の評価額は、400㎡までの部分について80%が減額されます。

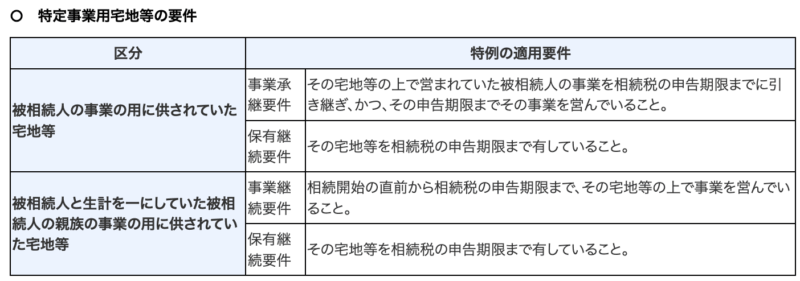

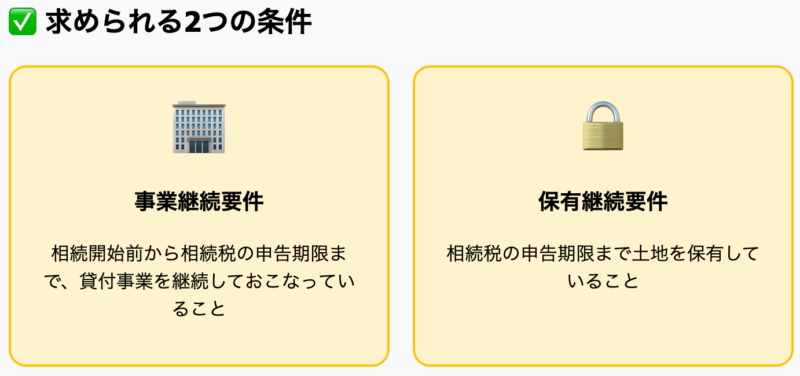

2. 特例を適用するための2つの継続要件

特例の適用を受けるためには、相続人である親族が以下の2つの要件を相続税の申告期限まで満たし続ける必要があります。

出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)

3. 貸付事業・準事業は対象外 |「相続開始前3年以内」に始めた事業は原則NG

注意①:不動産貸付業、駐車場業、自転車駐車場業、および準事業は対象外

この対象となる事業は、原則として、不動産貸付業、駐車場業、自転車駐車場業、および準事業(事業と称するに至らない不動産の貸付けなど)を除いたものに限られます。

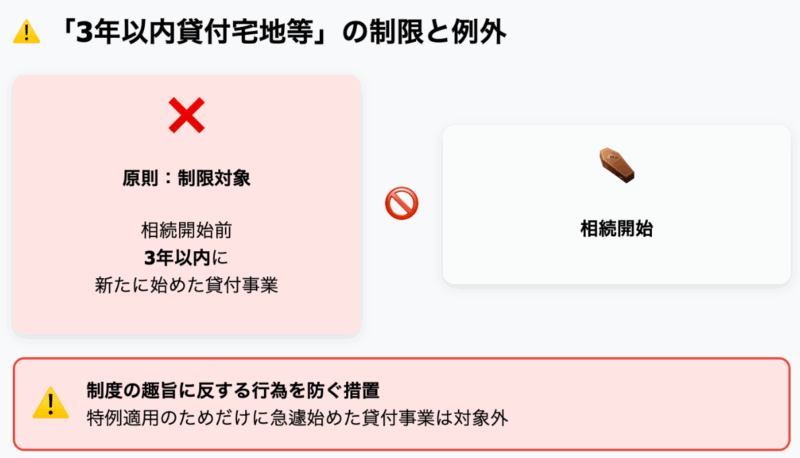

注意②:「相続開始前3年以内」に始めた事業は原則NG

相続開始前3年以内に新たに事業の用に供された宅地等は、原則としてこの特例の対象から除かれます。これは、特例適用のためだけに急いで事業を開始する行為を防ぐためのルールです。

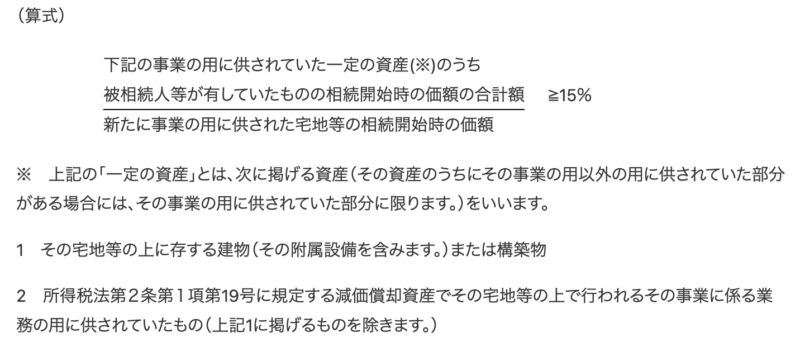

ただし、次の算式を満たす「一定の規模以上の事業」の場合は、この特例を適用できます。

この算式は、宅地(土地)の価値に対して、実際に事業活動に使われている設備(建物・減価償却資産など)の価値がどれだけあるか」という割合を示しています。

つまり、その事業が土地の投機や、相続税対策として急遽作られた小規模な事業ではないことを証明するために設けられており、土地の価額に対して、事業用の建物や設備がそれなりに高い割合を占めている(設備投資がしっかりおこなわれている)ことがチェックされます。

出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm)

なお、貸付事業・準事業については、貸付事業用宅地等の特例で検討されることになります。

【個人投資編】「貸付事業用宅地等」でアパート経営の税負担を減らす

経営者の方の中には、個人の資産形成の一環として、賃貸アパートや駐車場を経営されている方も少なくありません。こうした貸付事業に使用している土地も特例の対象となり、相続税を軽減できます。

これは「貸付事業用宅地等」の特例で、適用されれば土地(最大200㎡まで)の評価額を50%減額することが可能です。ここでは、個人投資をおこなう経営者の方が押さえておくべきポイントを解説します。

50%減額の基本要件と「事業的規模」の判断

貸付事業用宅地等の特例を受けるための基本的な要件は、事業用の土地「特定事業用宅地等」の要件と似ています。

注意①:「相続開始前3年以内」の貸付は原則NG

相続税対策として亡くなる直前に慌てて土地を貸し付けたケースまで特例を認めると、制度の公平性が損なわれます。

そこで、原則として相続開始前3年以内に新たに始めた貸付事業の土地は、特例の対象外とされています。

ただし、例外があります。

相続開始前3年以内に新たに貸し始めた土地でも、被相続人が相続開始時まで引き続き3年以上「特定貸付事業」(準事業ではない事業的規模の貸付)を営んでいた場合は、特例の対象となります。

つまり、事業的規模で不動産貸付を長年継続していれば、相続直前に物件を増やしていても特例が適用される可能性があるのです。

注意②:相続後すぐに売却していませんか?

小規模宅地等の特例は、相続人の生活や事業の継続を支えるための制度です。したがって、相続した土地をすぐに売却するようなケースは、制度の趣旨に合いません。

この考え方を端的に示すのが「保有継続要件」です。配偶者が自宅を相続する場合を除き、原則として「相続税の申告期限までその土地を保有し続けること」が求められます。

たとえ申告を済ませていても、申告期限(相続開始から10か月)前に売却してしまうと、特例の適用は取り消されます。

この特例はあくまで、事業や生活を「続ける」ための支援策であることを念頭に置いておきましょう。

まとめ

今回は、経営者が個人資産を守るために押さえておくべき「小規模宅地等の特例」の活用法を、自宅編・個人事業承継編・個人投資編に分けて詳しく解説しました。

この特例は、自宅や事業用の土地なら最大80%、アパートなどの貸付用の土地なら50%まで評価額を減額できる、非常に強力な相続税対策です。さらに、亡くなった方が個人で営んでいた事業を引き継ぐ場合(特定事業用宅地等)にも活用できる点は、見落とされがちな重要ポイントです。

ただし、誰が相続するのか、土地の種類は何か、登記の状況はどうかなど、複雑な要件があります。

相続はいつ起こるかわかりません。いざというときに慌てないためにも、また、この強力な制度を最大限に活用するためにも、少しでも疑問や不安があれば早めに税理士へご相談ください。

事前の準備こそが、ご家族に残す大切な資産を守ることにつながります。

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント