令和6年1月1日に改正された「相続税と贈与税」。制度の内容が大きく変わったと聞いて、不安に思っている方も多いのではないでしょうか。

今回の改正により、これからの相続税対策が大きく変わります。特に「毎年110万円ずつ贈与していれば大丈夫」と認識している場合は、注意が必要です。

この記事では、令和6年1月1日に改正された相続税・贈与税について、基礎知識から改正内容、さらには生前贈与のポイントまで幅広く解説します。

今後の改正の動向についても触れますので、ぜひ最後までご覧ください。

相続税・贈与税の基礎知識

令和5年度改正の解説をする前に、まずは相続税・贈与税の基礎知識をおさらいしておきましょう。

相続税とは?

相続税は、簡単に説明をすると、亡くなった方からその人が残した財産を譲り受けた時にかかる税金です。

相続税には基礎控除という制度があり、残した財産の合計額が基礎控除額(3,000万円+600万円×法定相続人の数)を超えると、相続税がかかります。

そのため、たとえば、法定相続人が妻と子供2人であれば、4,800万円(3,000万円+600万円×3人)までは相続税がかかりません。

通常は、亡くなった日の翌日から10カ月以内に、財産をもらった方が相続税の申告・納税をします。

金銭で一括納付のほかにも、条件を満たせば分割(延納制度)や相続財産で支払う(物納制度)ことも可能です。

なお、相続税がかかる財産は次のようなものです。

● 預貯金や現金、土地、建物など亡くなった方が残したすべての財産

● 生命保険金や退職金など死亡がきっかけで受け取る財産

● 相続時精算課税によって生前に贈与をうけた財産

● 亡くなった方から亡くなる前7年以内に贈与をうけた財産

反対に、以下のようなものには相続税はかかりません。

● 生前に購入したお墓や仏壇など

● 国や地方公共団体などに寄付した財産

● 生命保険金のうち「500万円×法定相続人の数」までの金額

● 死亡退職金のうち「500万円×法定相続人の数」までの金額

贈与税とは?

贈与税とは、人から財産をもらったときにかかる税金です。

基本的には、1月1日から12月31日までの1年間にもらった財産の合計額が110万円を超えると贈与税がかかります。

なお、贈与をうけた場合は、翌年2月1日から3月15日までに財産をもらった方が贈与税の申告・納税をする必要があります。

贈与税は、通常「一括」で支払いますが、難しい場合は、一定の条件下で「分割納付」も可能です。

相続税と贈与税の違い

相続税も贈与税も人から財産をもらったときにかかる税金ですが、最も大きな違いは「誰からもらったのか」です。

「亡くなった方から」もらうと相続税、「生きている方から」もらうと贈与税がかかります。

今回の改正で大きく変わったのは「贈与税」です。

暦年課税と相続時精算課税の違いとは?

贈与税の計算方法は「暦年課税」と「相続時精算課税」の2通りです。

暦年課税とは

暦年課税とは、1/1から12/31までの1年間にもらった財産の合計額で贈与税を計算する方法です。

出典:財務省「「相続税」と「贈与税」を知ろう」

贈与税率は2通りあり、父母や祖父母など自分より上の世代で、かつ、血のつながった親族からの贈与であれば、贈与税率が低くなります。

また、毎年110万円の基礎控除額があるため、もらった財産の合計額が110万円を超えなければ、申告も納税も必要ありません。

このため、受贈者(財産をもらう人)1人あたり毎年110万円ずつであれば、税金がかからずに贈与できます。

ただし、贈与者(財産をあげた人)が亡くなったときは、亡くなる前の7年間にもらった財産は相続財産にプラスされ、110万円以下でも相続税がかかるため注意が必要です。

相続時精算課税とは

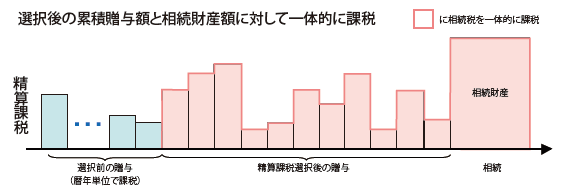

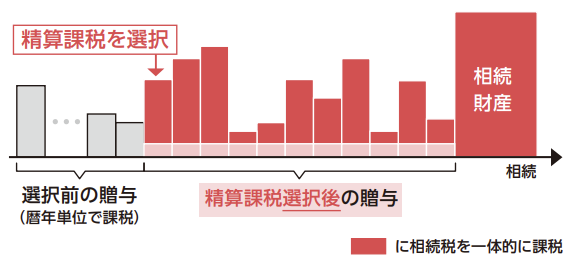

相続時精算課税は、累積して2,500万円分までは税金なしで生前に贈与できる制度です。ただし、贈与した財産は相続時に相続財産と合計で「相続税」がかかります。

出典:財務省「「相続税」と「贈与税」を知ろう」

なお、相続時精算課税を選択し、累積2,500万円を超えて贈与した場合「20%」の贈与税がかかりますが、この時納付した贈与税は相続時に精算されます。

つまり、相続時精算課税は、生前に贈与をして相続時に税金を精算する制度です。

出典:財務省「「相続税」と「贈与税」を知ろう」

また、相続時精算課税を選択して贈与した財産は、贈与をしたときの価格で相続税が計算されます。このため、株や土地など今後値上がりが期待される財産があれば、あらかじめ贈与することで節税効果が期待できます。

なお、相続時精算課税が利用できるのは直系親族のみです。具体的には、主に以下のような方が該当します。

● 贈与者(財産をあげる人):1月1日に60歳以上の父母や祖父母など

● 受贈者(財産をもらう人):1月1日に18歳以上の子や孫など

また、相続時精算課税を選択する時は、贈与税の申告書に「相続時精算課税選択届出書」と戸籍謄本などの書類をあわせて提出しましょう。

併用できる?

暦年課税と相続時精算課税の併用はできません。ただし、相続時精算課税は贈与者(財産をあげる人)ごとに使うかどうかを決めることができます。

このため、父からの贈与は暦年課税、母からの贈与は相続時精算課税でというように、贈与者ごとに使い分けることが可能です。

注意点

いったん相続時精算課税を選択すると、その贈与者(財産をあげる人)からもらう財産は、翌年からもすべて相続時精算課税が適用されます。暦年課税には変更できませんので、注意が必要です。

また、相続時精算課税の特別控除額は「一生涯を通じて」2,500万円です。

毎年2,500万円まで税金なしで贈与できるわけではありませんので、注意しましょう。

令和5年度の税制改正によって何が変わる?

上記でご紹介した「暦年課税」と「相続時精算課税」ですが、令和6年1月1日から大きく変わりました。

相続時精算課税制度の改正

相続時精算課税は「2つの改正」があります。

1つ目の改正は、相続時精算課税にも基礎控除110万円が適用される点です。

これまでは、相続時精算課税には暦年課税のような基礎控除はありませんでした。そのため、相続時精算課税を適用して贈与した財産は、すべて相続税がかかっていました。

しかし、令和6年1月1日からは、毎年110万円までの贈与であれば贈与税も相続税も課税されません。さらに、110万円までの贈与であれば「贈与税の申告」も不要です。

なお、相続時精算課税の基礎控除110万円は、暦年課税の基礎控除とは「別枠」です。たとえば、父から相続時精算課税で110万円、母から暦年課税で110万円までは、それぞれ税金なしに贈与できます。

ただし、適用初年度は110万円以内でも相続時精算課税選択届出書の提出が必要です。

出典:財務省「令和5年度税制改正(案)のポイント」

2つ目の改正は、災害で土地や建物が被害をうけると、相続税を計算するときに被災額を財産価格から控除できるようになります。

改正前は贈与後に災害で被害をうけても、相続時には被害前の贈与時価額で相続税額を計算していました。

今回の改正以降、一定の条件はありますが、贈与をうけた土地や建物が災害で被害をうけると、被災額を控除できるようになります。

出典:国税庁「令和5年度相続税及び贈与税の税制改正のあらまし」

暦年課税制度の改正

暦年課税では、亡くなる前3年間だった持ち戻し期間が「7年」に延長されます。

● 改正前:亡くなる前3年以内の贈与は相続財産にプラスする

● 改正後:亡くなる前7年以内の贈与は相続財産にプラスする

出典:財務省「令和5年度税制改正(案)のポイント」

令和6年1月1日以降に贈与した財産が対象ですので、7年後の令和13年1月1日までは以下の表のとおり順次延長されます。

出典:国税庁「令和5年度相続税及び贈与税の税制改正のあらまし」

また、延長された4年間に贈与した財産は、総額100万円まで相続税の対象から除かれます。

なお、改正後の「暦年課税」と「相続時精算課税」の違いをまとめると以下のとおりとなりますので、確認しておきましょう。

出典:財務省「贈与税に関する資料」

今後の改正で考えられる方向性

現行の相続税・贈与税では、財産を譲り渡すタイミングによって税金が大きく変動します。

たとえば、毎年110万円ずつ贈与すれば税金がかからず贈与できるものの、一度に贈与すると多額の贈与税がかかります。

また、生前贈与をしたほうが、相続税の負担が軽くなる可能性もあるため、時期による不公平がないよう、諸外国のように、いつ財産を譲り渡しても税負担が一定になるような改正が検討されています。

また、今回の改正で、贈与財産の相続税への持ち戻し期間が3年から7年へ延長になりましたが、今後は諸外国と同様に「10年〜15年」などさらに延長される可能性もあるでしょう。

まとめ

この記事では、税制改正により相続税・贈与税がどのように変わったのか、また、それによって相続税対策にどのような変更が生じたかについて詳しく解説しました。

今回の改正で注目すべきは、令和6年1月1日から相続時精算課税に基礎控除110万円が適用された点です。これにより、毎年110万円までの贈与では贈与税も相続税も発生せず、相続時精算課税が柔軟で手軽な節税手段となりました。

また、暦年課税では、持ち戻し期間が7年に延長されたことも重要です。これにより、贈与者が亡くなったときは、亡くなる前の7年間にもらった財産は相続財産にプラスされることになるため、暦年課税を検討する際には注意が必要です。

改正により相続時精算課税が使いやすくなったとはいえ、一度、相続時精算課税を選択すると暦年課税には戻れません。そのため、どちらを選ぶかは慎重に検討する必要があります。

ご自身の財産状況や家族構成に合わせた適切な相続対策を考える際には、改正内容を理解することが不可欠です。節税効果を最大限に引き出し、将来の財産移転に備えるためにも、事前にしっかりと対策をおこないましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント