この記事を監修した人

- シェルパ税理士法人 代表社員 税理士

四大会計事務所系税理士法人勤務後、2018年に弊所参画

一般的な法人税務に加えてM&Aを中心とした組織再編、国際税務、なども得意分野とする。

上場準備会社の支援も行なっている。

ある日突然、会社の役員が急に亡くなってしまったら……。

そんな「もしも」が起きたとき、長年の功績に報いるためにできる最期の役目が「死亡退職金の支給」です。

「従業員の退職金とは違うの?」

「税金の扱いはどうなるの?」

「うちの会社には規定がないけど、支払っても問題ないの?」

そんな疑問を解決するため、この記事では役員死亡退職金の基本や金額の決め方、税金の注意点までをわかりやすく解説します。

【概要】役員死亡退職金とは?

役員死亡退職金とは、役員が死亡により退職した際に、遺族に支払われる退職金のことです。

会社にとっては故人の功績をたたえる意味があり、遺族にとっては生活を支える大切な資金となります。

ここでは、役員死亡退職金の概要を理解するため、通常の退職金との違いや慶弔金との違いをわかりやすく解説します。

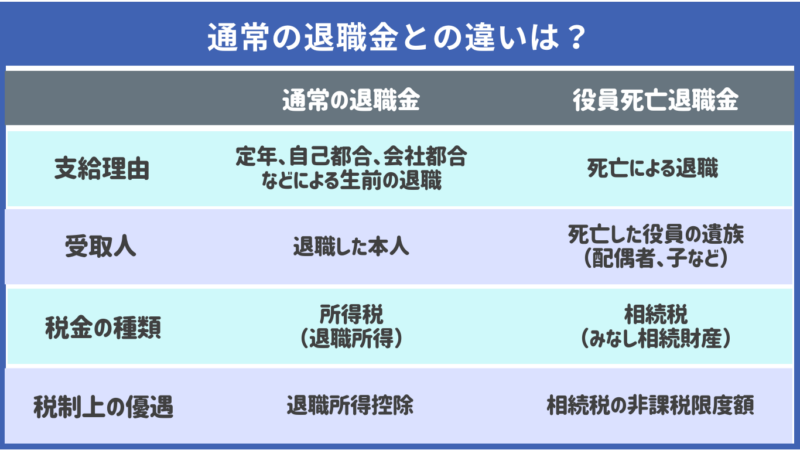

通常の退職金との違いってなに?

通常の退職金との最大の違いは、「課税される税金の種類」です。

通常の退職金は役員本人の功績に報いるものであり、「退職所得」として所得税の対象になります。

一方で、死亡退職金は遺族が受け取るものであり、生活保障の意味合いが強いため、「みなし相続財産」として相続税の対象になります。

また、税金の種類が異なることで、手続きにも違いが生じます。

退職所得だと多くの場合、会社が源泉徴収をおこない精算しますが、相続税の場合は遺族が相続財産全体をまとめて申告する形になります。

このように、同じ「退職金」でも税の扱いが変わると、準備すべき書類や手続きが大きく異なる点に注意しましょう。

従業員退職金との違いってなに?

従業員の場合、労働基準法などに基づいて、就業規則や退職金規程に明記されていることが一般的です。

つまり、多くの場合、退職時の支給条件や計算方法、支給手続きなどがあらかじめ定められており、退職すれば自動的に支払われる仕組みになっています。

一方で、役員には労働基準法が適用されないため、こうした規定を整備していない中小企業も少なくありません。

その結果、いざ役員が亡くなったときに「支給してよいのか」「いくらが妥当なのか」が判断できず、支給が遅れたり税務上の指摘を受けたりするケースもあります。

そのようなトラブルを起こさないために、早めに「役員退職金規程」を作成し、算定基準や決定手続きを定めておくことが大切です。

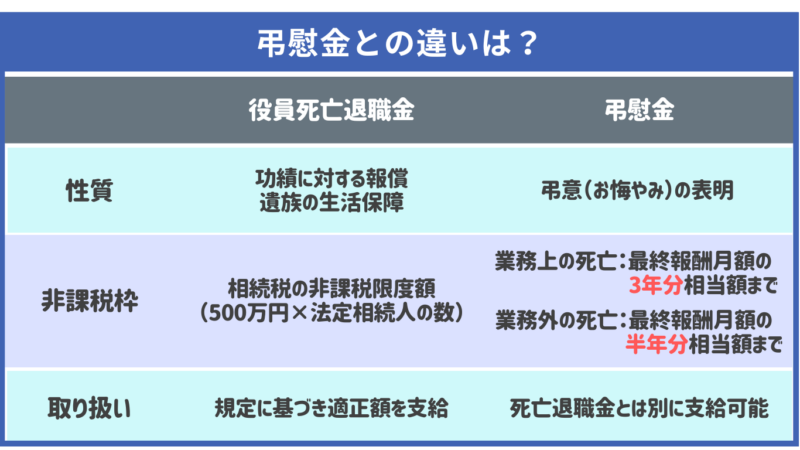

弔慰金とはなにが違うの?

死亡退職金とよく混同されやすいのが「弔慰金(ちょういきん)」です。

弔慰金は、役員や従業員の死を悼み、弔意を表す目的で支給するお金を指します。主な違いは、以下のとおりです。

死亡退職金との大きな違いは、税金の扱いにあります。弔慰金は遺族の生活費の一部と見なされ、一定の金額までは相続税の対象外です。

ただし、あまりに高額な弔慰金を支払うと「実質的な死亡退職金」と判断され、課税対象になるおそれがあります。

目的や性質を明確にし、死亡退職金と弔慰金を分けて支給するのが望ましいでしょう。

役員死亡退職金はどう決める?

役員死亡退職金を決める際は、「どのくらいの金額が妥当か」を明確にしておくことが重要です。

「長年頑張ってくれたから多めに」という感情だけで支給額を決めてしまうと、税務署から「不当に高い」と指摘され、損金に算入できなくなるおそれがあります。

そのため、ここでは、役員死亡退職金の決め方を解説します。

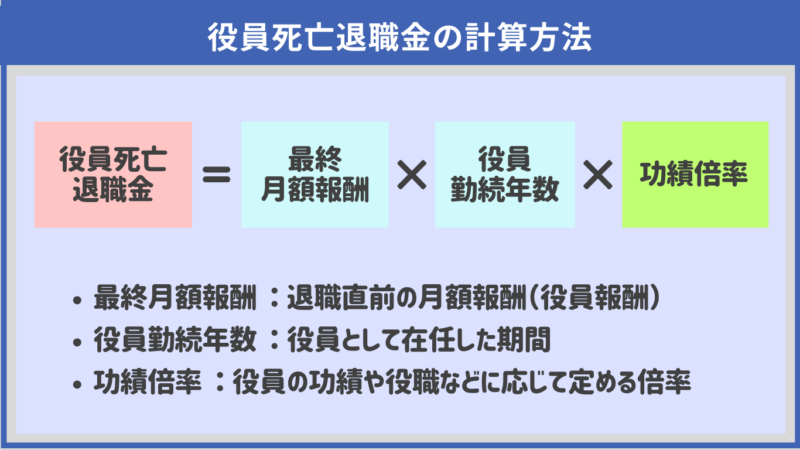

どうやって計算すればいい?

役員死亡退職金は、一般的に上記のような「功績倍率法」をもとに計算します。

なお、功績倍率には明確な税法上の基準はありませんが、過去の裁判例をもとにおおよその目安があります。

| 役職 | 功績倍率の目安 |

|---|---|

| 代表取締役 | 3〜6倍 |

| 専務・常務 | 2〜4倍 |

| 取締役・監査役 | 1〜3倍 |

| 非常勤取締役 | 0.5〜1倍 |

金額の目安ってあるの?

役員死亡退職金の適正額の目安は、一般的に上記のような3つの要素から総合的に判断されます。

この中で最も重要なのは、規程に基づいて計算・支給することです。

もし社内に明確な規程がない場合は、税理士などの専門家に相談し「役員退職慰労金規程」を整備しておくとよいでしょう。

こうした規程があることで、支給額の根拠が明確になり、税務署への説明責任も果たしやすくなります。

また、支給を決定する際には、株主総会または取締役会での正式な決議が必要です。

役員死亡退職金の税金って減額できないの?

死亡退職金は、支給時期によって税務上の取り扱いが変わり、納税額が大きく違ってきます。

収入の柱を失う遺族に少しでも多くの退職金を手もとに残せるよう、ここでは、支給時期による税金の種類の違いをわかりやすく解説します。

死亡から3年以内に支給する場合は?

原則として、死亡から3年以内に支給された死亡退職金は、「みなし相続財産」として相続税の対象となります。

この場合、以下のような「死亡退職金としての非課税限度額」という大きな優遇措置が設けられています。

この非課税限度額を超えた金額のみ、ほかの遺産と合算して相続税の対象になります。

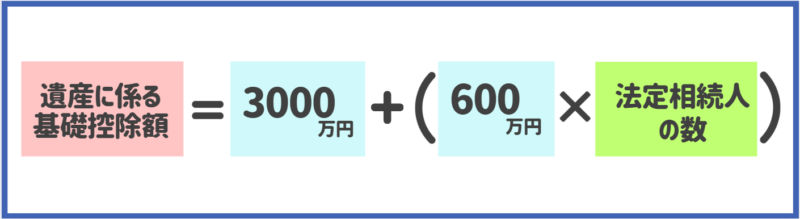

そして相続税には、「遺産に係る基礎控除」も適用されるため、相続税の負担を大幅に減らすことができます。

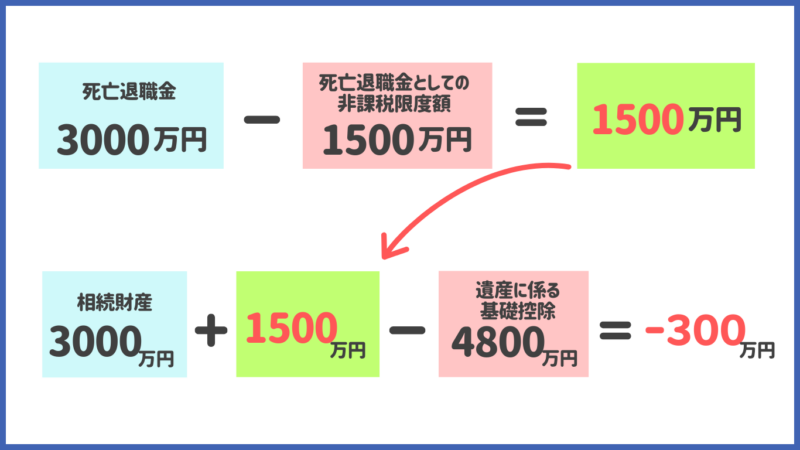

たとえば、法定相続人(妻や子どもなど民法で定められた相続人)が3人の場合、死亡退職金としての非課税限度額は1,500万円、遺産に係る基礎控除は4,800万円となり、合計で6,300万円まで非課税となります。

税の負担がどれだけ軽減されるのかを確認するため、仮に死亡退職金が3,000万円、相続財産が3,000万円だった場合の相続税を試算してみます。

このケースの場合は、上記のように課税対象額がマイナスとなるため、相続税は発生しません。

つまり、できるだけ3年以内に支給を完了することが、税金を抑える大きなポイントです。

死亡から3年を超えて支給する場合は?

稀なケースではありますが、死亡から3年を超えて死亡退職金が支給されることがあります。

この場合、死亡退職金は相続税の対象外となり、受け取る人の「一時所得」として所得税と住民税がかかります。

このとき、相続税の非課税枠や基礎控除は使えません。

結果として手取り額を大きく減らす可能性があるため、できるだけ早めの支給手続きを進めるようにしましょう。

まとめ

この記事では、役員の死亡退職金と税金について解説しました。

ポイントは、以下のとおりです。

- 通常の退職金との違い

- 相続税の扱いと非課税枠

- 支給時期による税の違い

- 規程整備と決議の重要性

役員の死亡退職金は、「功績への感謝」であると同時に、遺族の生活を守る大切なお金です。しかし、支給の仕方や時期を誤ると、遺族の税負担が大きくなってしまう可能性があります。

いざというときに慌てないためにも、税理士などの専門家と相談しながら、今のうちから会社としてのルールをしっかりと整えておくとよいでしょう。

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント