目次

この記事を執筆・監修した人

- シェルパ税理士法人 資産税チームリーダー

相続税を専門とする大手税理士法人勤務後、2022年シェルパ税理士法人参画

財産評価による税額の圧縮や、迅速な税金計算、税額シミュレーションをもとにした相続人間の税額最適化などを得意とする。

贈与税について、経営者の皆様はどれくらいご存知でしょうか。

簡単に説明すると、贈与税は人から財産をもらったときにかかる税金です。

一方、相続税は、故人が残した財産をもらった時にかかる税金です。つまり、生きている方からもらうと贈与税、故人からもらうと相続税がかかります。

高額な資産を保有する経営者にとって、贈与税対策は避けてとおれない経営課題です。

なぜなら、贈与税は、原則的な計算方法である暦年課税で「最大で55%」という極めて高い税率が設定されているからです。

この贈与税の最高税率は、相続税の最高税率(6億円超の部分に適用される55%)と同水準です。しかし、贈与税は比較的低い課税価格帯(一般税率では3,000万円超)で最高税率に達する構造となっています。

そのため、計画性のない多額の贈与は、極めて重い税負担を招くことがあります。

このような重い税負担を回避し、資産の再配分や経済活性化を促すため「贈与税がかからない」ための多くの非課税制度や特例が設けられています。

経営者がこれらの制度の仕組みと要件を把握し、戦略的に活用することは、合法的に税負担を抑え、事業承継や個人の財産承継を成功させるためにとても大切です。

このシリーズでは、経営者の皆様が活用できる「贈与税がかからない具体的な方法」について、そのポイントを解説します。

第1回では、普段の生活に関連することや毎年利用可能なものについてみていきましょう。

1. 【法人からの贈与】贈与税は不要。所得税の対象となるので注意

贈与税は、原則として個人から財産を贈与により取得したときにかかる税金です。法人から財産を贈与により取得した場合には、贈与税はかかりません。

しかし、贈与税がかからないからといって、課税されないわけではありません。法人から個人への贈与は、所得税の課税対象となります。

たとえば、皆さまの会社から役員や従業員に対し、特別に高額な資産を贈与した場合、受け取った側は贈与税ではなく、所得税を支払う必要があります。

この点は、大前提としておさえておきましょう。

なお、贈与税の基本については「税制改正で相続税・贈与税はどう変わる?相続時精算課税と暦年贈与の概要とポイントを解説!」で詳しく説明していますので、あわせてご覧ください。

2. 日常の費用は非課税: 家族への生活費・教育費の都度贈与

家族など扶養義務者(たとえば、配偶者、父母、祖父母、兄弟姉妹など)の相互間で、生活費または教育費に充てるために、都度贈与をおこなう場合、通常必要と認められるものについては、贈与税は非課税となります。

- 生活費の範囲:その人の通常の日常生活に必要な費用(教育費を除く)を指します。これには、治療費や養育費、その他子育てに関する費用も含まれます。

- 教育費の範囲:被扶養者(子や孫)の教育上通常必要と認められる学資、教材費、文具費、通学のための交通費などをいい、義務教育の費用に限定されません。

この非課税の恩恵を受けるための最大の注意点は、財産を生活費や教育費として「必要な都度、直接これらの用途に充てる」ために贈与することに限定される点です。

たとえば、将来のために数年分の生活費や教育費をまとめて子や孫に渡し、そのお金が預金されたり、株式や不動産などの購入資金に充てられたりした場合は非課税とならず、贈与税の課税対象となります。

3. お祝い金・見舞金等: 社会通念上認められる贈答品の非課税

個人から受け取る金品のうち、社会通念上相当と認められるものについては、贈与税がかかりません。

具体的には、以下のようなものが含まれます。

- 香典、花輪代、年末年始の贈答

- 祝物(お祝い金)または見舞い

たとえば、子や孫への結婚祝い、入学祝い、就職祝い、出産祝いなど、社会的な儀式や習慣に基づく贈答品は、その社交上の必要性と贈与者と受贈者の関係に照らして妥当な金額であれば非課税となります。

また、婚姻に際し、子が親から婚姻後の通常の生活に必要な家具や寝具などの購入費用として金銭を受け取り、全額をその購入に充てた場合も贈与税はかかりません。

4. 暦年課税の基礎控除を活用:年間110万円まで非課税

贈与税の計算方法は2通りで、「暦年課税」と「相続時精算課税」があります。

このうち、暦年課税制度は贈与税の原則的な計算方法です。どちらの方法でも、1年間(1月1日から12月31日まで)に、個人が贈与により受け取った財産の合計額に対して課税されます。

暦年課税制度の最も一般的な非課税枠が、基礎控除110万円です。

誰から贈与を受けるかに関係なく、1年間に受け取った財産の価額の合計額が110万円以下であれば、贈与税はかかりません。この場合、贈与税の申告も不要です。

たとえば、毎年110万円ずつ贈与をおこなうことで、非課税で計画的に資産を移転できます。この基礎控除額を超えた部分の金額が、贈与税の課税対象です。

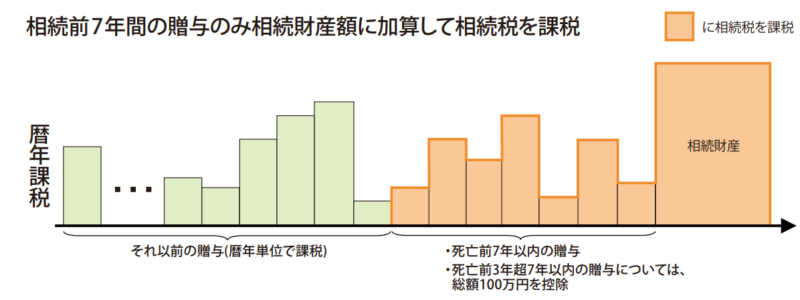

ただし、令和6年1月1日以後の贈与については注意が必要です。

相続や遺贈により財産を取得した人が、被相続人の相続開始前7年以内に暦年課税による贈与を受けた場合、その贈与財産は相続税の計算に含まれる点をおさえておきましょう。

財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei0707_pdf/index.html)を加工して作成

「名義預金」は相続税の課税対象となるリスクがある

名義預金とは、口座の名義人になっている人(通常は子や孫)と、その預金に資金を拠出し、実質的にそのお金を管理・支配している人(通常は親や祖父母)が異なる預金をいいます。

名義預金と判断された場合、その預金は名義人(子や孫)のものではなく、資金を拠出した人(親や祖父母)の財産とみなされます。

つまり、名義預金と認定された場合、その行為はそもそも贈与が成立したとみなされないため、暦年課税の基礎控除(110万円)は適用対象となりません。全額が、資金拠出者の死亡時に「相続財産」として相続税の課税対象となるリスクがあるのです。

「定期贈与」は高率の贈与税が課税されるリスクがある

定期贈与とは、最初から、まとまった総額を定期的に分割して受け取る約束(契約)に基づいておこなわれる贈与のやり方です。

定期贈与とみなされた場合、最初の契約成立年に総額全体を受け取る権利の贈与を受けたとみなされます。

そのため、総額に対して高率の贈与税が課される可能性があるのです。

たとえば「今後10年間にわたり毎年100万円を贈与する」という約束が最初からあったとみなされた場合、1,000万円全額が最初の年に贈与されたものとして課税されます。

このとき、毎年110万円の基礎控除が適用されるわけではなく、一括で贈与があったとされた最初の年に1回のみ基礎控除(110万円)が適用されるので、高率の贈与税が課税される可能性があります。

「名義預金」と「定期贈与」の対応策

これらの問題を回避するためには、贈与が毎年独立しておこなわれたことを証明しなければなりません。

次の2点を、徹底しましょう。

- 毎年、必ず個別の贈与契約(書面による贈与契約が有効)を交わすこと。

- 贈与された財産は受贈者がその都度認識し、自由に使える状態で管理する※こと。

※ 通帳と届出印の管理を受贈者本人がおこなっているかが重視されます

このように「将来の贈与に関する約束は一切しないこと」が大切です。

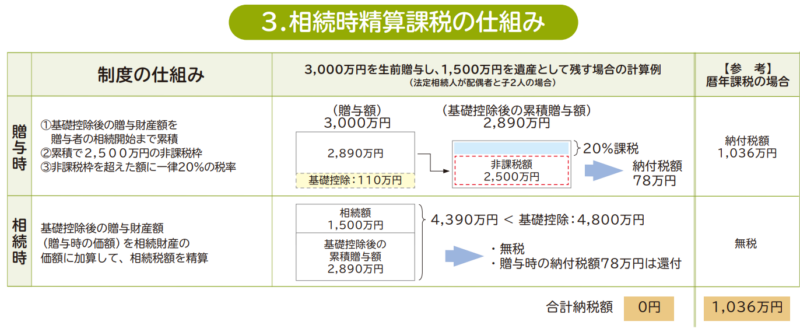

5. 相続時精算課税制度の活用:2つの非課税枠を使いこなす

相続時精算課税制度は、「相続」という言葉が含まれますが、贈与税の計算方法の1つです。

この制度は、原則として60歳以上の父母や祖父母から、18歳以上の子や孫への贈与において選択できます。

相続時精算課税制度では「年間110万円の基礎控除枠」が、令和6年(2024年)1月1日以降の贈与から新設されました。それにより、「確実な少額移転」と「柔軟な大口移転」という、異なる2つの強力な非課税枠を同時に使えるようになった点が特に優れています。

改正前はこの基礎控除枠は存在せず、少額の贈与であっても、その全額が贈与者の死亡時に相続財産に加算される(将来の相続税の対象となる)のが原則でした。

また、暦年課税制度では、年間110万円以下なら贈与税はかかりませんが、贈与者が亡くなった際、相続開始前7年以内(令和6年以降の贈与について)の贈与は相続税の対象となるリスクが残ります。

そのため、現在は相続時精算課税制度が非常に使いやすくなったといえるでしょう。

ポイント1:年110万円の基礎控除枠

令和6年1月1日以後の贈与から、年間110万円の基礎控除枠が新しく創設されました。

この年間110万円以下の贈与は、贈与税がかからないだけでなく、贈与者が亡くなった際に、将来の相続税の計算対象となる財産に一切加算する必要がありません。

前述のとおり、暦年課税制度では、相続開始前7年以内(令和6年以降の贈与について)の贈与は相続税の対象となります。

つまり、時間をかけて少しずつ資産を移転する場合でも、確実に相続財産から切り離せるため、生前贈与が相続税対策として有効です。

<具体例>

毎年100万円ずつ10年間(合計1,000万円)を子に贈与した場合、贈与税はかからず、この1,000万円は贈与者がいつ亡くなっても相続税の計算対象に含まれません。

ポイント2:特別控除2,500万円の枠

この制度には、上記110万円の枠とは別に、生涯で2,500万円までの特別控除枠が用意されています。

この2,500万円の枠を使えば、まとまった大きな資産(例:会社の株式、不動産、事業資金など)を、贈与時に非課税で一度に移転できます。

<具体例>

子が事業を立ち上げる際に運転資金として1,500万円を一括で贈与した場合、この金額は2,500万円の枠内に収まるため、贈与時に税金を払う必要はありません。

この改正により、「毎年110万円の基礎控除枠」で確実に資産を引き渡しつつ「2,500万円の特別控除枠」をいざという時の大きな資産移転に利用する、という戦略を立てられるようになりました。

ただし、特別控除(2,500万円)を使って贈与した財産については、相続税の計算対象となる点に注意が必要です。年間110万円の基礎控除を引いた残額が、贈与者が亡くなった際に相続財産に加算されます。

出典:財務省ホームページ(https://www.mof.go.jp/tax_policy/publication/brochure/zeisei0707_pdf/index.html)

この制度を利用するには、贈与を受けた人は「相続時精算課税選択届出書」を受贈者の戸籍謄本などの一定の書類とともに提出する必要があります。

提出期限は、最初の贈与を受けた年の「翌年2月1日から3月15日までの間」です。

一度提出するとそれ以降の提出は不要で、この年以降、この選択をした贈与者からの贈与は、すべてこの制度が適用されます。

暦年課税へ変更することは、できません。

なお、年間110万円以下の贈与であっても、この届出は必要ですので注意しましょう。

「名義預金」と「定期贈与」に注意

「名義預金」と「定期贈与」については、相続時精算課税制度においても注意が必要です。

贈与が毎年独立しておこなわれたことを証明するために、先ほど説明した2点を徹底しましょう。

まとめ

シリーズ第1回では、普段の生活に関連することや毎年利用可能な非課税のポイントについて解説しました。

高額な資産を保有する経営者は、最大55%に達する贈与税の重い税負担を合法的に回避することが大切です。

事業承継や財産承継を成功させるためにも、非課税制度の仕組みを把握し、戦略的に活用しましょう。

次回は、自宅の取得や結婚などの大きなイベントに関連するもの、特定の目的や要件が設けられた大型の非課税特例・制度について解説します。

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント