役員貸付金は、会社経営の中で発生しやすい課題の一つです。貸付金の未回収は、資金繰りや税務上のリスクを高めるだけでなく、金融機関の評価や会社の社会的信用にも影響を及ぼします。

前回【シリーズ第1回:役員貸付金】利息からメリット・デメリットまで経営者向けに徹底解説にて、役員貸付金とはどういったものなのかを解説しました。

今回は、役員貸付金がもたらす融資への影響と、役員貸付金を解消するための7つの方法について、それぞれの特徴や注意点を詳しく解説します。

役員貸付金は融資に悪影響!

結論からいうと、役員貸付金があると金融機関から評価が下がり、融資に大きな悪影響を及ぼします。

これは、役員貸付金が会社の財務状況や経営の透明性に直接影響するためです。

ここでは、金融機関からの借入における役員貸付金の影響と、融資条件を有利に進めるための関係構築について詳しく解説します。

役員貸付金は大きなマイナス要因となる

役員貸付金は企業経営においてデメリットが大きく、メリットはほとんどありません。

本来、会社と役員のお金を区別するのが健全な状態ですが、役員貸付金は会社の資金を役員の個人的な用途に使用していることを意味します。

特に、金融機関は融資をおこなう際に会社の財務状況を厳しくチェックします。役員貸付金があることで、審査の際にリスクのある企業として判断される可能性があるのです。

では、役員貸付金があるとどのようなデメリットがあるのでしょうか。具体的に解説します。

金融機関からの評価が下がる

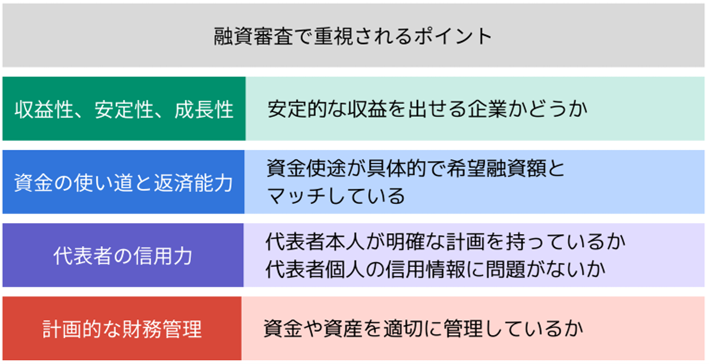

金融機関は、融資審査の際にお金を貸しても良い企業かどうかをさまざまな角度から調査します。

「返済できる企業」であるかどうかを判断するため、審査の際は以下のポイントを特に重視します。

貸付金は会社の資産として計上されるものの、貸付先が役員である場合には、貸付金が回収できない可能性を疑われることがあります。

役員貸付金があると「貸し付けたお金が、事業資金ではなく更なる役員貸付に使われるのではないか?」「代表者の信用力は大丈夫か?」「計画的な財務管理が出来ていないのではないか?」と疑われてしまい、評価が下がります。

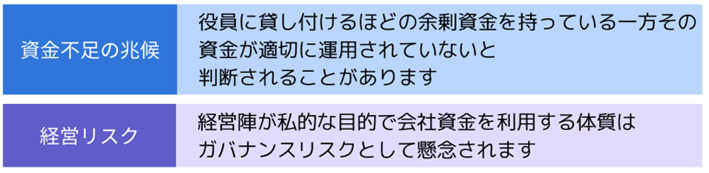

財務状況の悪化と判断される

役員貸付金が多いと、金融機関は「会社の資金が役員に私的に流用されている」とみなし、財務管理能力の欠如として評価を下げる可能性があります。

具体的には、以下の点が問題視されます。

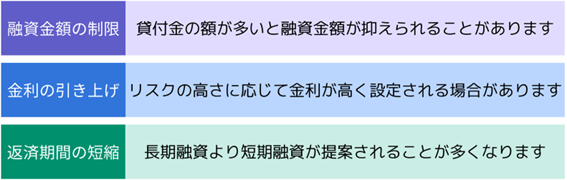

融資条件が悪化する可能性がある

役員貸付金がある場合、本来、利益を生むはずの事業投資や運転資金が不足し、売上や利益の減少につながるケースがあります。

結果として、金融機関は会社の収益を生み出す力に懸念を持つため、以下のような影響が出る可能性があります。

そのため、役員貸付金がある場合は返済計画を立てるなど、適切に処理することが重要です。

影響を最小限に!金融機関との関係を構築しよう

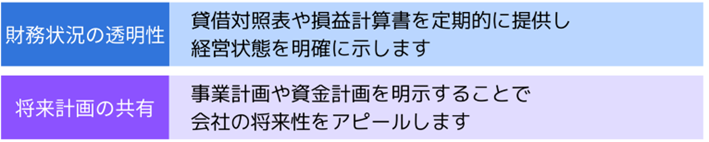

融資を成功させるためには、金融機関との信頼関係を構築することが不可欠です。信頼関係は一朝一夕に築けるものではなく、日々の正確な財務報告や適切な資金管理をおこない、経営状況を明確に示すことが重要です。

また、すでに融資を受けている金融機関であっても、良好な関係を維持することで、将来的な追加融資や返済条件のリスケジュールが見込めます。そのため、経営に有利な決断をしやすくなるのです。

以下に、金融機関との良好な関係を築くためのポイントを紹介します。

定期的な情報提供

金融機関は、会社の状況を把握するためにさまざまな情報を求めます。これに迅速かつ正確に対応することで、信頼を得ることが可能です。

以下の情報を定期的に提供し、信用できる会社であることをアピールしましょう。

日常的なコミュニケーション

融資が必要なときだけでなく、普段から金融機関と密にコミュニケーションをとっておくことが重要です。

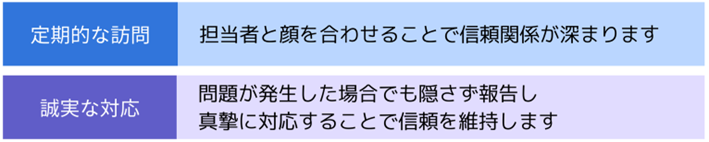

ポイントとなるのは「定期的な訪問」と「誠実な対応」です。

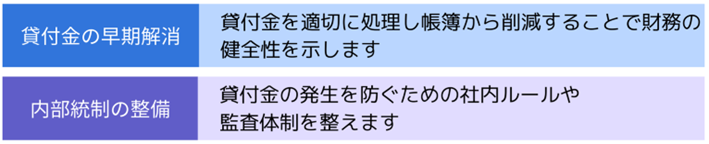

ガバナンスの強化

ガバナンスがしっかりしている会社とは、管理体制が徹底しており、内部統制が取れている会社です。

ガバナンスの強化により、「不正防止」「会社の成長」「財務・経営体質の強化」などが期待できます。

金融機関との信頼関係を築くためには、以下の取り組みが有効です。

役員貸付金の「7つ」の消し方

役員貸付金は、会社経営において早々に解決すべき重大な課題です。ここでは、役員貸付金を消すための代表的な方法を「7つ」紹介します。

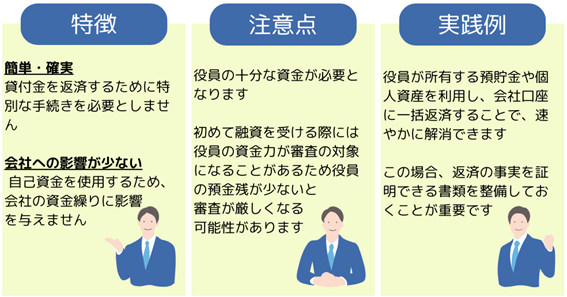

1.自己資金で返済

最もシンプルな方法は、役員自身の資金で貸付金を返済することです。

会社から資金を借りた本人が会社へ返済するため、特別な手続きや帳簿処理が不要で、税務リスクが少ないのが特徴です。

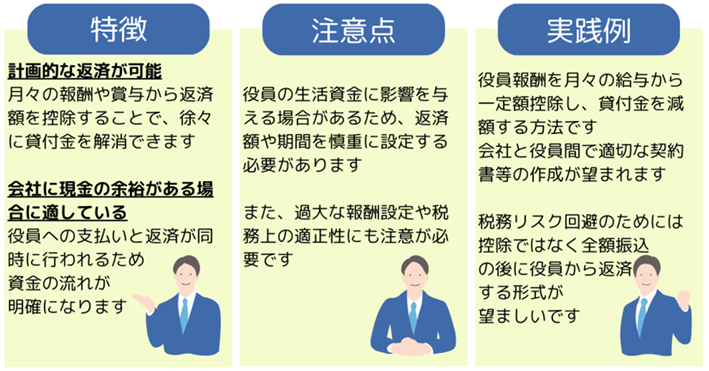

2.役員報酬・役員賞与で相殺

役員報酬や賞与の一部を使って、役員貸付金を返済する方法があります。

役員貸付金を分割で返済するため早期に全額解消できないケースが多いものの、計画的で堅実な解消方法といえます。

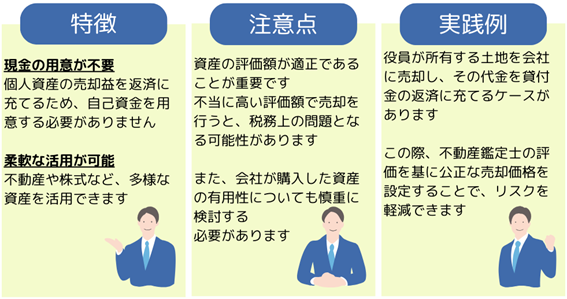

3.役員の個人資産を会社に売却して相殺

役員が個人で保有する土地や建物などの資産を会社に売却し、その売却額で貸付金を相殺する方法です。

会社の土地が役員名義になっている場合などは、この方法が有効ですが、役員と会社の不動産売買となるため、所有権移転登記に伴う諸費用が発生する点の考慮が必要になります。

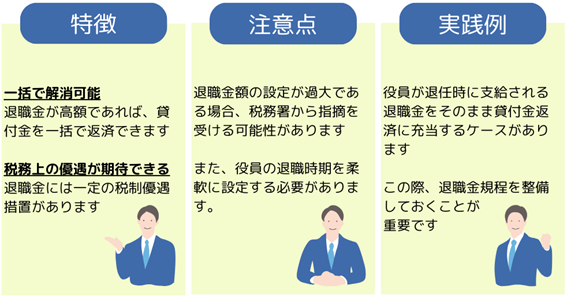

4.役員退職金で相殺

役員が退職時に受け取る退職金を、貸付金の返済に充てる方法です。

会社を退職する必要があるため、役員の退職時期が遠い未来ではない場合に有効な方法となります。

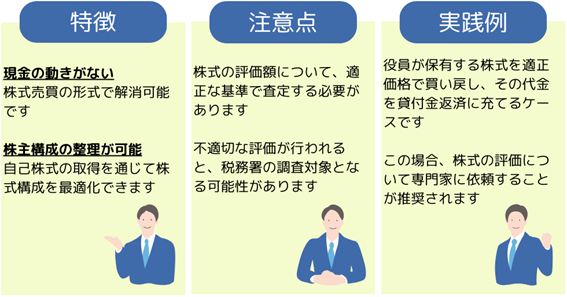

5.自己株式の取得対価で相殺

会社が役員から自己株式を買い戻し、その対価を貸付金に充てる方法です。

資金を移動させることなく役員貸付金を解消できますが、役員の持分が少ない場合や評価額が貸付金額に満たない場合には有効とはいえません。

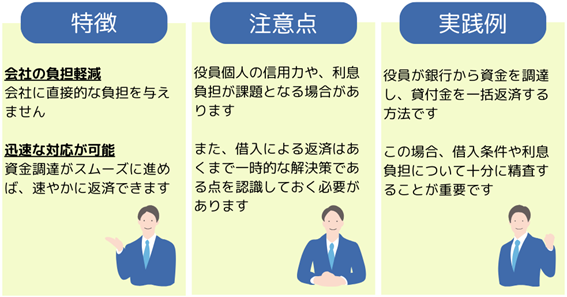

6.外部から借入して返済

役員本人が金融機関などから借入をおこない、その資金で貸付金を返済する方法です。

役員本人に、外部からの借入をおこなう信用力が求められます。一時的な解決に留まる可能性があることも、慎重に考慮しましょう。

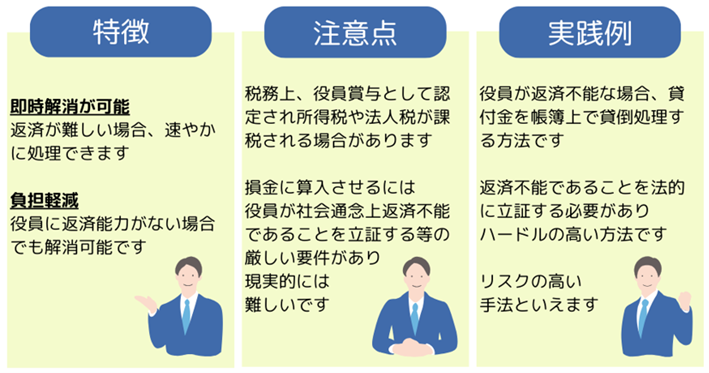

7.債権放棄(貸し倒れ処理)

会社が貸付金の返済請求を放棄し、帳簿上で処理する方法です。

役員は返済をしなくてよくなりますが、所得とみなされ、所得税や住民税の課税対象となります。また、取締役会や株主総会での承認が必要であり、税務リスクも高い方法です。

まとめ

役員貸付金を解消するためには、その状況や目的に応じて最適な方法を選ぶことが大切です。

どの方法にもメリットとデメリットがあるため、税務リスクや資金繰りへの影響をよく考えて検討する必要があります。

役員貸付金を解消する際は税理士や専門家に相談し、最適な方法を選びましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント