この記事を監修した人

- シェルパ税理士法人 資産税チームリーダー

相続税を専門とする大手税理士法人勤務後、2022年シェルパ税理士法人参画

財産評価による税額の圧縮や、迅速な税金計算、税額シミュレーションをもとにした相続人間の税額最適化などを得意とする。

相続税2025/12/26【一問一答!小規模宅地等の特例】よくある疑問にお答えします!

相続税2025/12/26【一問一答!小規模宅地等の特例】よくある疑問にお答えします! 事業承継2025/12/11第1回【法人版】事業承継税制を徹底解説|提出期限は令和8年3月31日

事業承継2025/12/11第1回【法人版】事業承継税制を徹底解説|提出期限は令和8年3月31日 事業承継2025/12/1【第3回】経営者個人の相続税対策のための「小規模宅地等の特例」活用法!

事業承継2025/12/1【第3回】経営者個人の相続税対策のための「小規模宅地等の特例」活用法! 事業承継2025/11/18【第3回】遺言書だけでは不十分?事業承継・相続で「争族」にならない遺言書と信託活用

事業承継2025/11/18【第3回】遺言書だけでは不十分?事業承継・相続で「争族」にならない遺言書と信託活用

「争族」に発展しやすいと言われる中小企業経営者の相続のなかでも、特に注意が必要なのが「自社株の株式相続」です。

今回の記事では、自社株の相続とその具体的な対策についてわかりやすく解説します。

なぜ「自社株の相続」が一番揉めるのか?

現金や不動産よりも「自社株の相続」で揉める理由は、主に2つあります。

第1に、自社株は「経営権」に直結し、単なる財産以上の意味を持つため「家族の誰が後継ぎになり、誰が経営方針を決めるのか?」というトラブルに発展しがちです。

第2に、自社株は市場で簡単に換金できるものではなく、しかも「評価額(税務上の価値)」が想像より高くなりがちです。

自社株は実際には現金化が難しいため「相続税を払えないから株を売らざるを得ない」「希望しない兄弟姉妹に株が渡ってしまう」などの問題が発生しやすいのです。

経営権に直結する「自社株」の重み

自社株は「経営権」そのものに直結するため、自社株の相続は大きな意味があります。株を持たないと、たとえ親族でも「部外者」となってしまうのです。

しかし、平等に株式を分散して相続をした結果、相続人同士が対立し会社の意志決定が困難になったり、外部に経営権が流れたりするリスクもあります。

大切な会社を引き続き守り続けていくためには、後継者にどう引き継ぐのかを慎重に考える必要があります。

株の評価額が高い=税負担が重い

会社の業績が伸び、利益が積み上がるほど自社株の評価額は高くなります。

相続税は「時価評価」で算出されます。上場会社は株価が明示されていますが、未上場の自社株は「会社の財務諸表」「資産内容」「利益水準」「一年間の配当金額」などから算出され、想像以上の高値がつくことがあります。

また、土地や社屋が会社名義の場合は、それも株の評価額に反映されます。

よって、資産のほとんどが自社株と会社の不動産というケースでは「評価額が高い(相続税が高い)が現金は手元にない=相続税が払えない」という壁にぶつかるのです。

自社株の評価と納税資金の壁

非上場株式(取引相場のない株式)の評価は、会社の規模や株主の属性によって異なります。

大会社は「類似業種比準方式」、小会社なら「純資産価額方式」、中会社では両者を併用して評価されます。これを、原則的評価方式といいます。※1

また、同族株主以外の株主が取得した株式は、規模を問わず「配当還元方式」で評価されます。

評価の結果、株式の評価額が高く算定されると、相続や贈与に課税される金額が膨らみ、納税資金の確保が難しくなります。

自社株を持っているだけでは、現金を生みません。「株はあるが現金がない」という矛盾こそ、経営者が直面する最大の壁なのです。

※1 詳細は国税庁ホームページをご覧ください。

相続税の仕組みと「中小企業の株式評価」

中小企業※2の非上場株式の評価は、複雑な計算がおこなわれます。

評価方式は大きく「原則的評価方式」と「配当還元方式」の2つです。

※2 ここでの中小企業とは、次の「評価方法の比較表」の図にある中会社・小会社を指します

【1】原則的評価方式

非上場会社の株式を評価する際、もっとも基本となるのが「原則的評価方式」です。これは会社の規模や業績を指標にして株価を算定する方法で、従業員数、総資産額、売上高などの要素を基準に用います。

会社規模に応じて、次の3つの方式に分かれます。

【2】配当還元方式

非上場株式の評価方法には、会社規模などを基準にする「原則的評価方式」のほかに、「配当還元方式」があります。

これは、会社全体の規模や資産ではなく、実際に株主が受け取る配当金の額を元に株価を計算する方法です。

通常、同族株主など経営権に影響を持つ立場の株主については原則的評価方式が適用されますが、少数株主で経営参加の意思がない場合など、経営権を左右しない株式には配当還元方式が使われます。

計算は以下のとおりで、配当の水準が低ければ株価も低めに評価される仕組みです。

「※無配または1株当たり年配当金額が2.5円未満のときは、2.5円(最低限度)を用いて計算します。

納税資金が用意できず株を手放すリスク

相続税は、原則「現金で一括納付」が求められます。

自社株の相続が発生し、評価額が高額になれば、かなりの相続税を負担しなければなりません。納税資金を用意できなければ、外部投資家や他の兄弟姉妹に株式を売却し現金化せざるをえない事態となる可能性があります。

また、株を分割して相続した場合、後継ぎ以外の兄弟姉妹が「株主」として経営に口出しできる立場になってしまうリスクもあります。

こうした事態を回避するためにも、納税資金の準備や、株式の集中・分散などの対策が欠かせません。

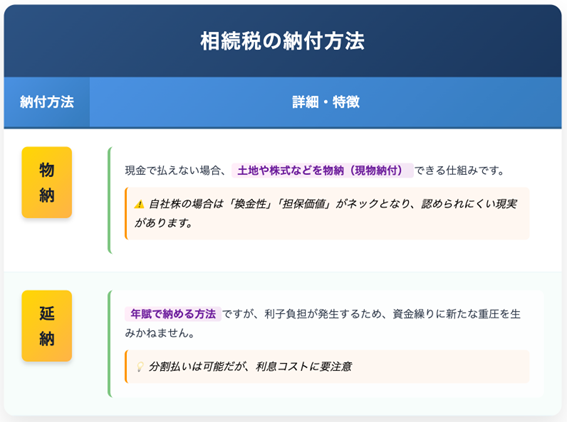

「物納・延納」だけでは限界がある

相続税は、原則「現金で一括納付」が求められます。

自社株の相続が発生し、評価額が高額になれば、かなりの相続税を負担しなければなりません。納税資金を用意できなければ、外部投資家や他の兄弟姉妹に株式を売却し現金化せざるをえない事態となる可能性があります。

また、株を分割して相続した場合、後継ぎ以外の兄弟姉妹が「株主」として経営に口出しできる立場になってしまうリスクもあります。

こうした事態を回避するためにも、納税資金の準備や、株式の集中・分散などの対策が欠かせません。

「物納・延納」だけでは限界がある

納税の猶予策として「物納」や「延納」があります。

しかし、結局のところ、これらの制度だけで乗り切るのは難しく「事前の準備」と「抜け道のない対策」が不可欠です。

実践!株式対策の具体的方法

では、具体的にどのように自社株の相続対策をすすめればよいのでしょうか。

事業承継税制と相続時精算課税制度

近年、国も中小企業の事業承継を支援するため、特例を設けています。

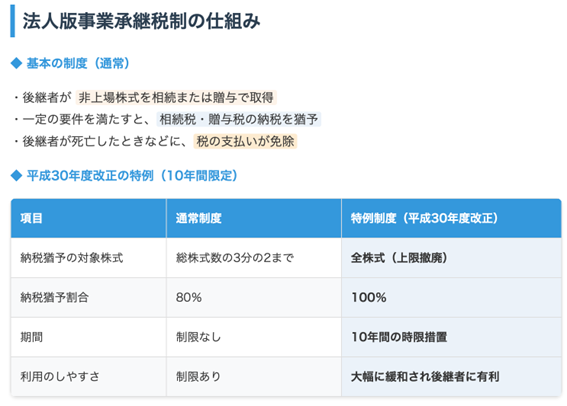

・法人版事業承継税制

先代社長から後継者(子など)へ自社株を引き継ぐ場合、一定の要件を満たせば、相続税・贈与税の100%納税が猶予される制度です。

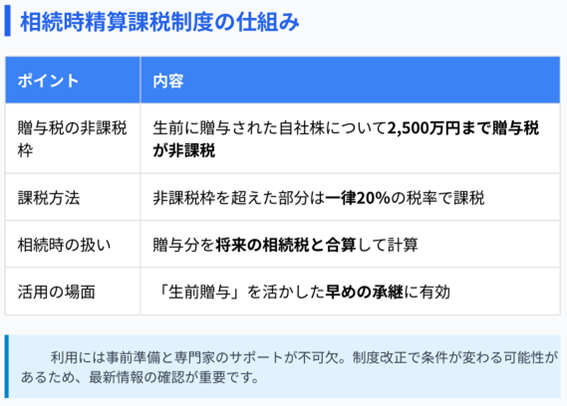

・相続時精算課税制度

生前に贈与された自社株について2,500万円まで贈与税がかからず、それを超えた部分は一律20%の税率で課税されます。

相続時精算課税制度の詳細は「税制改正で相続税・贈与税はどう変わる?相続時精算課税と暦年贈与の概要とポイントを解説!」をご確認ください。

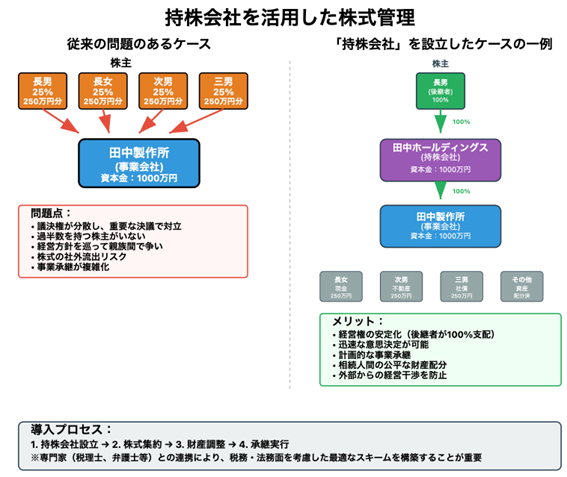

持株会社を活用した株式管理

複数の兄弟姉妹がいる場合、株式の分散により経営権が揺らぐリスクがあります。その際に有効なのが「持株会社」の活用です。

本社を100%親会社として設立した個人資産管理会社(持株会社)に自社株を集中させることで、株式の分散を防ぎ、安定した議決権が確保できます。

これにより、外部や親族間での株式の奪い合いや意見の対立、経営権がゆらぐリスクが減ります。

また、持株会社を通じて後継者に株式を計画的に移転できるため、相続時の混乱を避け、円滑な事業承継が可能です。

持ち株会社に自社株を集中させるためには、自社株の買い取りと、資金が必要です。この場合、融資により資金確保を行い、自社株からの配当金を返済資金に充当する手法があります。

以下は、持株会社を導入したケースの一例です。

個々の相続問題に持株会社単位で対応できるため、昨今では導入する中小企業が増えています。持株会社を検討する際は、専門家である税理士に相談しましょう。

株式の集中と分散をどう考えるべき?

後継者一人に全株式を集約する場合、経営の安定性は担保できますが、相続人間の不公平感から家族内の軋轢が生じるリスクがあります。

一方で、複数の兄弟姉妹に株式を分散すれば「公平感」は強まるものの、意思決定が停滞したり、望まぬ外部株主の影響を受けやすくなります。

どちらを選ぶにしても「遺言書」の作成や、生前からの家族内コミュニケーションが不可欠です。

さらに「議決権制限株式」「種類株式」のような対策(たとえば一部株主には配当だけで議決権を与えない)など、制度的な手当てでバランスをとることもできます。

まとめ|自社株を守ることで会社を守る!

「ウチは大きく揉めたりしないだろう」「自分が元気だからまだ大丈夫」と思っているうちに、想定外の事態は起きてしまいます。

まずは家族に「これから、自社株や相続のことを一緒に考えよう」と声をかけるところから始めることが大切です。

「自社株を守ること」は、「会社を守ること」そのものです。会社と家族、両方にとって納得のいく形で事業承継を成し遂げましょう。

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント