「税金には時効がある」と知っていますか。

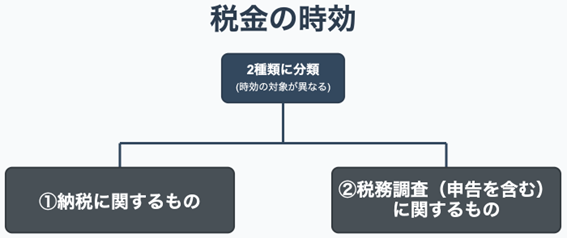

税金の時効には以下の「2種類」があり、それぞれを分けて考える必要があります。

たしかに、税金には時効があります。

しかし、納税に関するものについては、現実には時効が中断されることがほとんどなので、実際に時効が成立することは滅多にありません。

一方、税務調査に関するものについては、基本的に時効が成立します。

この記事では、「税金の時効とは何か」「税務調査はいつまで遡るのか」といった疑問に答えながら、時効が成立する「税務調査(申告を含む)に関する時効」を中心に、正しい知識とリスクへの備え方について解説します。

税金の時効とは?基本を理解しよう

税金には、納税に関するものと税務調査に関するものの2種類の時効があります。

ただし、納税に関する時効については、税務署は督促をすることで時効を中断させる権限を持っており、実際に時効が成立することは稀です。

納税者が一方的に「時効だから支払わない」と主張できるものではありませんので、まずは正しい基本知識を押さえましょう。

①納税に関する時効

税金にも民法上の「時効」と似た考え方があります。納税に関する時効は、法律上「法定申告期限の翌日から原則5年」です。

ただし、これは「税務署が何もしてこなければ」の話。現実には、納税通知書や督促状、税務調査の実施などで時効は中断されます。

そして、税金の滞納が解消されない場合、税務署は財産の差押えをすることが可能です。

つまり「何も起きないで5年が経つ=時効が成立する」というケースは、ほぼ起こり得ないのです。

②税務調査(申告を含む)に関する時効

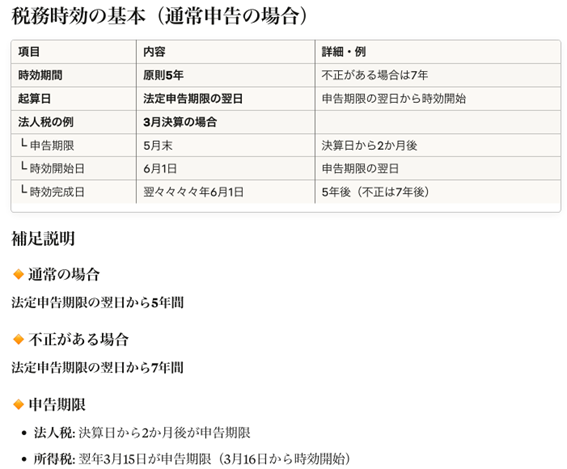

税務調査は、適正に納税されているかどうかを確認するためにおこなわれるもので、過去5年以内の申告が主な対象です。

税務調査に関しては、基本的に時効の中断などはありません。つまり、時効が成立します。

特に目立った不備がなければ、原則として「5年間」以上遡って税務調査はおこなわれませんが、重加算税に該当するような場合には「7年間」遡って調査がおこなわれることもあります。

ここからは、時効が成立しうる「税務調査・申告」に関する時効についてみていきましょう。

税務調査と時効の関係

前述のとおり、納税に関しては時効が成立することは滅多にありません。

一方で、税務調査に関しては基本的に時効の中断などはないため、税務署がいつまで過去の申告を遡って調査できるのかは、多くの経営者にとって関心の高いテーマでしょう。

税務調査の種類と流れ

税金の時効は、原則として申告期限の翌日から数えて開始します。

結論としては、原則として5年、悪質な場合は7年が税務調査の対象範囲とされ、それより前の年度については税務署には更正する権限がなくなるため、追加で税金を請求されることはありません。

特に、無申告は税務署による調査や通知によって5年以内に「更正、決定等」がおこなわれるため、新たに納めることになった税額のほかに無申告加算税や延滞税がかかります。

申告の有無やタイミングによって、時効の成立や調査対象期間に大きな影響を及ぼすため、正確な理解が欠かせません。

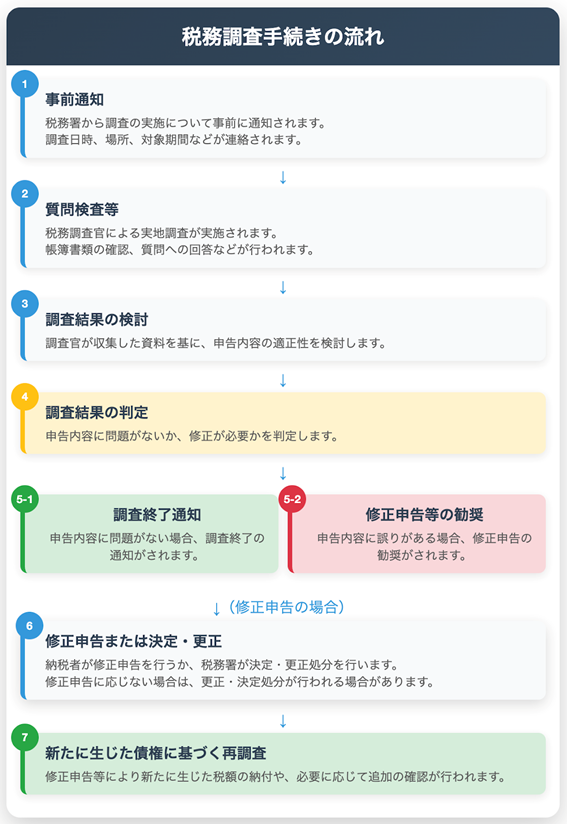

なお、税務調査には大きく分けて以下の「2種類」があります。

通常、事業者への調査は「任意調査」です。

経理担当者や顧問税理士と相談のうえ、冷静に対応しましょう。任意調査のスケジュールを、以下にまとめましたのでご確認ください。

決算から10年以上経過した場合、その事業年度の税務調査はこないのか?

「決算から10年以上経ったら税務調査はこない」と聞いたことはありませんか。

原則として、税務署の更正・決定権は法定申告期限から5年(悪質な場合は7年)で消滅します。

つまり、10年以上前の決算については原則「調査対象外」です。

なお、刑事事件では、偽りその他の不正の行為により税金の納付を免れた場合は7年、法定の期限までに申告書を提出しないことにより税金の納付を免れた場合は5年の時効が定められています。

税務署からの通知と対応法

税務署からの文書には、調査事前通知・更正通知・督促状などいくつかのパターンがあります。

こういった文書を受け取ると驚いてしまいますが、重要なのは「見て見ぬふりをしないこと」です。

通知を受けたら、まずは顧問税理士に速やかに相談し対応方針を決めましょう。

申告と時効の関係

税金の時効は、原則として申告期限の翌日から数えて開始しますが、脱税をしていたとみなされた場合、時効が7年に延長されます。

特に無申告は、税務署による調査や通知によって時効前に課税がおこなわれ、加算税のリスクも高まります。

申告の有無やタイミングによって、時効の成立や調査対象期間に大きな影響を及ぼすため、正確な理解が欠かせません。

無申告の場合の税金時効

無申告の場合、時効が成立する可能性があります。

しかし、税務署は時効前に更正・決定等をおこなうことが多く、実際に時効が成立することは極めて稀です。

さらに、偽りその他不正行があると判断されると、7年間の調査・更正が可能となります。

遅延申告とそのリスク

遅れて申告した場合は、申告・納付時に無申告加算税が課されます。

期限内の申告は、基本中の基本です。適切に対応しましょう。

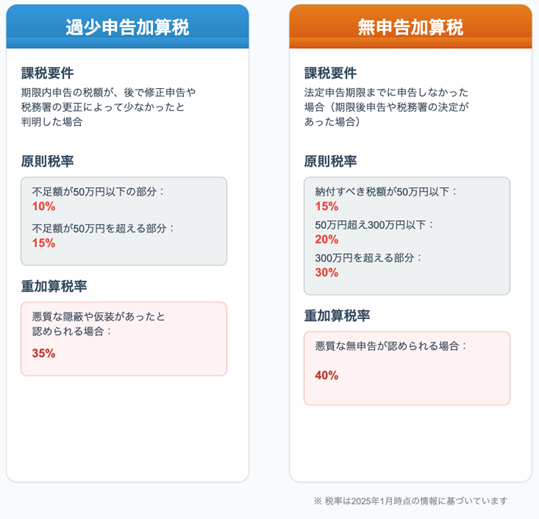

加算税の要件と課税割合

加算税には、過少申告加算税・無申告加算税・不納付加算税・重加算税の4種類があります。

なお、加算税は税務署の判断によって決まりますが、修正申告を自発的におこなえば軽減される余地もあります。

なお、加算税の詳細は、財務省「加算税制度の概要①(基本情報)」をご確認ください。

まとめ

これまで解説したとおり、税金には、2つの「時効」があります。

納税に関しては、税務署は督促によって時効を中断させる権限を持っており、実際に時効が成立することは極めて稀です。正しく納税をおこないましょう。

一方で、税務調査(申告を含む)に関しては、時効が成立しうるわけですが、時効に期待するのではなく、日頃から適切な記帳・申告・書類保存を徹底することが大切です。

正しい知識と準備があれば、税務調査がきても動じることなく対応できます。安心して経営に集中できる環境を、今のうちから整えておきましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント