交際費は、円滑な取引や親睦を深めるために必要な支出です。取引先との飲食や贈答品を提供することは、ビジネスをスムーズにすすめるうえで欠かせないこともあるでしょう。

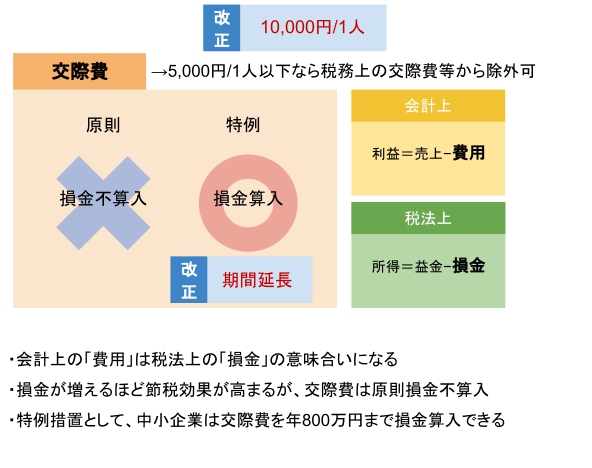

交際費は、原則として全額が損金に算入できません。つまり、基本的には経費として落とすことができないのですが、従来、5,000円以下の飲食費については一定の条件下で経費にすることが認められてきました。

そのため、接待飲食費の上限を1人あたり5,000円に設定している企業もあると考えられますが、令和6年度の税制改正により、この基準が10,000円まで緩和されています。

この記事では、交際費の基準が緩和された背景や、改正前後の内容についてわかりやすく解説します。3月決算以外の法人における注意点も記載していますので、ぜひご確認ください。

税制改正の背景

前述のとおり、本来、交際費は損金に算入できないため、法人税の節税には繋がりません。

ただし、特に中小企業にとっては、新規顧客の獲得や営業の活性化などに不可欠なものであり、交際費のすべてを経費で落とせないという状況は、経済の活性化に歯止めをかけかねないでしょう。

そのような状況を踏まえて、国は、交際費を800万円まで損金算入できる特例措置を導入し、中小企業や飲食業の経済活性化を図る施策を講じています。

また、これまで、1人あたりの飲食代が5,000円以下の場合は交際費から除外され、経費にすることが認められてきましたが、令和6年度税制改正から10,000円に拡充されています。

中小企業がこの制度をうまく活用すると、損金算入が認められている800万円とは別で飲食等の支出を経費とすることができるため、より節税に繋がるでしょう。

不景気による企業の交際費減少

昨今、企業の交際費が大幅に減少しています。バ ブル崩壊直前には6兆円ものお金が交際費に使われていたのに対し、今では3兆円前後となっています。

この背景には、不景気や新型コロナウイルスの影響があるといわれています。また、物価の上昇も、接待の減少に拍車をかけているといえるでしょう。

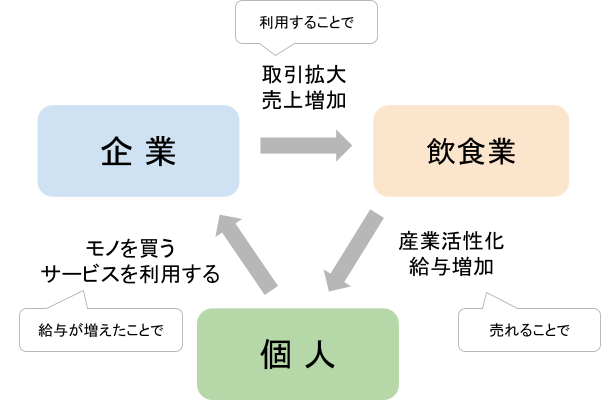

今回の税制改正は、このような状況を打破し、取引の拡大や売上の増加を図ることも目的の一つとされています。

飲食業界への支援

交際費5,000円基準が10,000円に拡充されたことで飲食業の売上が伸び、経済全体に良い循環が生まれると考えられています。

近年の飲食業界は、特に厳しい状況が続いています。

新型コロナの影響で閉店を余儀なくされたり、原材料が高騰したりするなど苦しい局面にあるため、今回の改正は「飲食業界の支援」も目的の1つとなっています。

交際費の基準とは

交際費とは、法人税法上は「交際費等」といい、取引先に対する接待や贈答などのための支出をいいます。

なお、国税庁は「交際費等」を以下のように定義しています。

交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他

事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為(以下「接

待等」といいます。)のために支出するものをいいます。出典:国税庁HP https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5265.htm

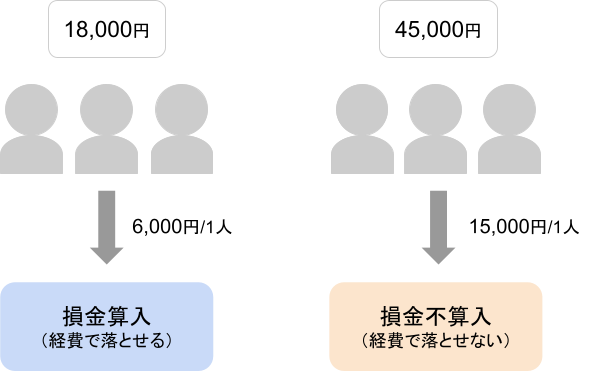

先にも述べたとおり、交際費は原則として損金に算入できませんが、改正後は、1人当たりの飲食等が10,000円以下の場合は、交際費等に含めなくてもよいとされています。

つまり、「接待目的の飲食費÷参加人数=10,000円以下」であれば、経費として落とすことが可能です。

交際費を損金算入できる金額には上限がある

中小企業の特例措置として「交際費等の損金算入制度」がありますが、上限額は年間800万円です。この上限を超えると損金算入できないため、経費として落とすことができません。

そのため、中小企業で上限の800万円を超えるようなケースでは、交際費等から除くことができる「10,000円基準」を積極的に活用することで節税に繋がります。

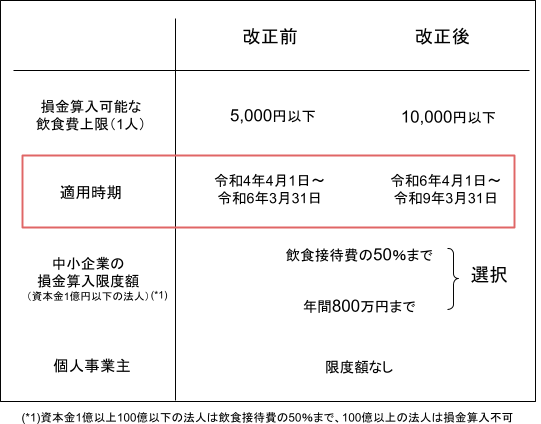

改正前と改正後の内容

令和6年度税制改正の内容を、改正前と比較してわかりやすく解説します。

基準額の拡充(5,000円→10,000円)

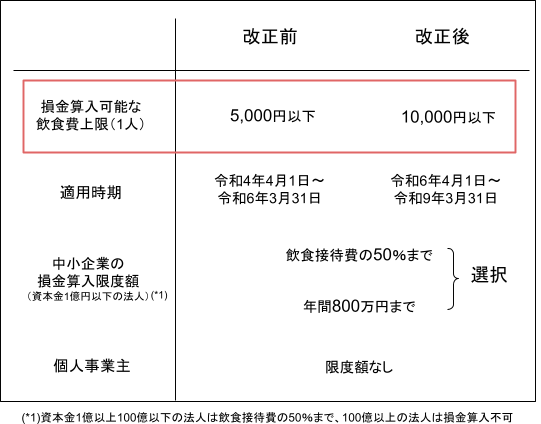

改正により、税務上の交際費から除くことができる飲食等の費用が、一人当たり5,000円から10,000円へ引き上げられました。

先にも述べたとおり、この「5,000円基準」の引き上げは、企業が飲食店を積極的に利用するよう促し、接待による取引拡大や売上増加、さらには、飲食業界の活性化を目的としています。

なお、個人事業主については、交際費を経費計上するうえで限度額が設けられていません。しかし、売上に対して交際費が多すぎると税務署から指摘を受ける可能性があります。

そのため、税務調査の際に困ることがないよう、領収書には接待の相手方の氏名等を記載し、詳細について説明できるようにしておくことが大切です。

3年間の期間延長(令和9年3月31日まで)

交際費の損金算入を認めている特例措置ですが、令和4年度税制改正では、適用時期が令和4年4月1日から令和6年3月31日までとされていました。

これが、令和6年度税制改正にて3年間延長され、適用時期が「令和6年4月1日から令和9年3月31日まで」となっています。

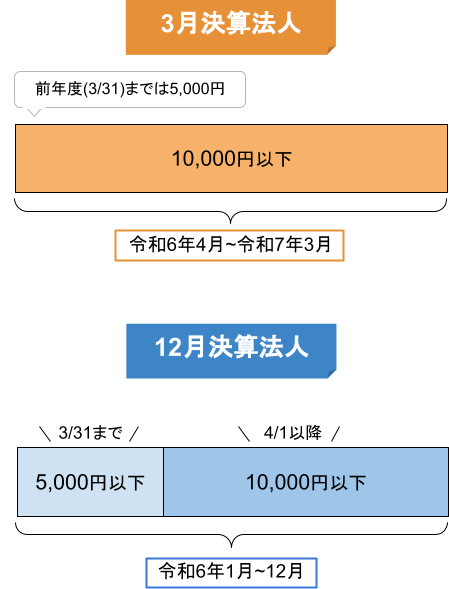

3月決算「以外」の法人が注意すべきこと

法人の決算月は3月が多い傾向にありますが、3月以外を決算月としている企業も多く存在します。

事業年度が3月「以外」の場合、年度途中で「5,000円」から「10,000円」へと基準額が変わるため、取り扱いには注意が必要です。

令和6年4月1日以降の交際費基準

3月決算法人の場合は、年度が変わるのと同時に基準を変えることができますが、3月決算「以外」の法人は、年度内で「5,000円」と「10,000円」が混在することになります。

たとえば、12月決算の法人の場合、令和6年3月31日までは「5,000円」基準、令和6年4月1日以降は「10,000円」基準となることから、処理が煩雑になります。

そのため、社員への説明資料の作成や規定改訂など、社内での運用方法について整理し、共有することが大切です。

まとめ

この記事では、令和6年度税制改正において交際費の基準が緩和された背景や、改正前後の内容について詳しく解説しました。

本来、交際費は損金に算入できないため法人税の節税にはつながりませんが、中小企業には年間800万円までの損金算入が特例として認められています。

また、令和6年度税制改正で、経費として落とすことができる飲食等の費用が一人当たり5,000円から10,000円へ引き上げられたため、より多くの飲食費を経費に計上できるケースもあるでしょう。

特に中小企業にとっては、経営戦略上、交際費は不可欠なものであるため、この制度をうまく活用することが期待されます。

ただし、改正に対応するためには、社内でのルール変更や社員への通知などの対策が重要です。特に、3月決算以外の法人は、社内ルールの整理や社員教育等を念入りにおこないましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント