法人の減価償却は任意ですが、節税に効果があることをご存知でしょうか。

減価償却は会計処理が特殊でわかりにくいものの、上手く活用すれば、法人経営に多くのメリットがあります。

この記事では、減価償却についてわかりやすく解説します。節税効果を高める方法についても詳しく解説していますので、ぜひ最後までご覧ください。

減価償却で法人税を節税できる!

ここでは、減価償却の基本的な仕組みと、節税に効果がある理由について解説します。

減価償却のしくみと節税効果

減価償却とは、固定資産の取得価額を使用可能期間にわたって分割し、各年の損金として計上することで、その価値を時の経過によって減少させる会計処理方法です。

使用可能期間は、資産の種類ごとに財務省令の別表で定められた法定耐用年数を適用するのが一般的です。

たとえば、300万円の新車を購入した場合、普通車の法定耐用年数は6年のため、以下のように会計処理をおこなうイメージです。

| 使用年数 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 |

| 固定資産の価値 | 250万円 | 200万円 | 150万円 | 100万円 | 50万円 | 0円 |

| 減価償却費 | 50万円 | 50万円 | 50万円 | 50万円 | 50万円 | 50万円 |

ここでは簡略化しますが、実際は、最終年の減価償却費は499,999円を計上し、1円を固定資産の価値として残します。

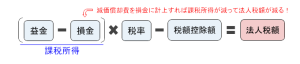

税法上、法人は減価償却費を損金に計上しなくても問題ありません。しかし、法人税は以下の計算式で算出されるため、減価償却費を損金に計上すると、その分課税所得が減り節税できるのです。

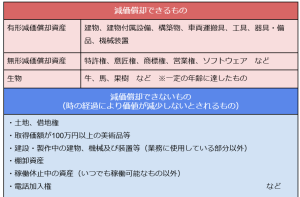

減価償却できるもの・できないもの

基本的には、使用可能期間が1年以上で、取得価格が10万円以上の固定資産が減価償却の対象ですが、以下のとおり減価償却ができるものとできないものがあります。

減価償却費の計算方法

減価償却費の上限額(償却限度額)は、主に以下の2つの方法で計算します。

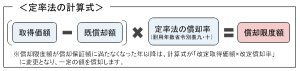

■ 定額法

毎年、同じ額を減価償却する方法です。

■定率法

毎年一定の割合で減価償却する方法です。償却限度額は初年度に一番高く、徐々に低減します。

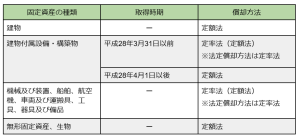

法人がどちらを採用するかは、法人税法施行令に定められています。平成19年4月1日以降に取得したものについては、以下のとおりです。

※鉱業用の資産やリース資産などは別の償却方法による。

上記の()内の償却方法を選択する場合は、法人設立の初年度、もしくは減価償却資産を取得した年度の確定申告書の提出期限までに、所轄の税務署長に届け出が必要です。

【法人向け】減価償却費の賢い活用術!

国の制度を利用したり、固定資産の選び方を工夫したりすると、より効果的に節税できます。ここでは、法人が活用できる方法を「3つ」紹介します。

設備投資に対する租税優遇措置を活用する

中小企業等の設備投資を促進するため、国は租税優遇措置を設けています。代表的なものは、「中小企業投資促進税制」と「中小企業経営強化税制」です。

詳しくは後ほど紹介しますが、これらを活用すると、一定の条件のもと、特別償却もしくは税額控除を受けられます。

特別償却とは、その年の償却限度額に追加して償却できる制度です。トータルの損金算入額は変わりませんが、出費が多い初年度の税額負担を抑えられます。

税額控除とは、その年の法人税額から一定の金額を控除する制度であり、トータルの税額を減らせます。

一括償却資産や少額減価償却資産を活用する

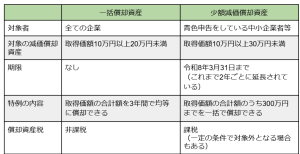

少額の固定資産を対象にした特例が2つあり、どちらも通常の減価償却より償却期間を短くできるため、1年あたりの節税効果を大きくできます。

それぞれの特例の概要は、以下のとおりです。

中古の資産を購入する

中古の資産は法定耐用年数をそのまま適用せず、購入前の使用期間の分、償却期間を短くできるため、1年あたりの節税効果を大きくできます。

中古資産の償却期間は個別に見積もるか、以下の式で算定します。

- 法定耐用年数をすべて経過した資産:法定耐用年数×0.2

- 法定耐用年数の一部を経過した資産:法定耐用年数-経過年数+経過年数×0.2

※1年未満の端数は切り捨て、2年に満たない場合には2年とする。

ただし、中古資産の取得価格が新品の取得価額の50%を超える場合には、新品と同じ法定耐用年数が適用されるため注意しましょう。

設備投資に対する租税優遇措置

先ほど紹介した「2つ」の租税優遇措置について解説します。

中小企業投資促進税制

青色申告をしている中小企業が、令和7年3月31日までに対象となる設備を取得し、指定する事業に使用した場合に利用できる制度です。

設備を使用開始した年に、償却限度額に取得価額の30%を加算する特別償却か、取得価の7%までの税額控除が認められます。税額控除は、資本金3,000万円以下の中小企業のみが対象です。

税額控除の上限は「中小企業経営強化税制」の税額控除との合計にかかり、その事業年度の法人税額の20%までとなります。

詳しい要件や手続きについては、国税庁ホームページをご覧ください。

中小企業経営強化税制

青色申告をしている中小企業のうち、経営強化法の経営力向上計画の認定を受けたものが対象です。令和7年3月31日までに対象となる設備を取得し、指定する事業に使用した場合に利用できます。

設備を使用開始した年に、取得価額の全額を一括で償却できる特別償却か、取得価額の7%(資本金3,000万円以下の中小企業等は10%)までの税額控除を受けられます。

税額控除の上限は「中小企業投資促進税制」の考え方と同様です。詳しい要件や手続きについては、中小企業庁ホームページをご覧ください。

法人にとって減価償却はメリットの方が大きい

法人が減価償却をおこなうと、節税以外にもメリットがあります。

経費を分割して計上することで、各年度の収益と実質的な費用を対応させ、損益を正確に把握できます。また、費用計上しても現金が手元に残り、課税されない資産を確保できるのです。

銀行の融資審査では、減価償却が上限までされているか確認されます。減価償却しないと利益操作とみなされ信頼を失う可能性があるため、減価償却を正しくおこなうことが重要です。

減価償却のデメリットは会計処理が複雑になることくらいで、総じてメリットの方が大きいといえます。

ただし、設備投資初年度に多くの資金が流出しても、償却限度額までしか損金に計上できません。手元の資金が不足しても、償却限度額以上の収益があれば法人税が発生し、資金繰りが厳しくなる恐れがあることに注意しましょう。

まとめ

この記事では、減価償却の基本と節税効果を高める方法について解説しました。

法人の減価償却は、節税効果だけではなく、正しい損益の把握や銀行等からの信頼獲得など多くのメリットがあります。

ただし、節税目的の設備投資は、資金繰りも含めて慎重に考える必要があります。税理士などの専門家に相談し、この記事で紹介した租税優遇措置などを上手く活用するとよいでしょう。

複雑に感じる減価償却も、基本的な仕組みを理解すれば、法人経営を有利に進める手助けになります。減価償却を効果的に活用し、経営戦略の一環として取り入れることで、持続的な企業成長を目指しましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント