いよいよ令和5年10月1日から、インボイス制度がスタートします。

この記事では、インボイス制度の準備をしている方や、登録を迷っている事業者の方にむけて、「インボイスに登録するべきかどうか」や「対応すべきチェックポイント」をわかりやすく解説していきます。

インボイス発行事業者の登録をするかどうか決定する

インボイス発行事業者の登録は義務ではなく「任意」です。そのため、まずは、インボイス発行事業者の登録をするべきかどうかを決める必要があります。

登録したほうがいいケース

売り手が課税事業者で、かつ、インボイスの発行を求めている場合は、発行事業者の登録をした方がよいケースが多いでしょう。

そうすることで、売り手である取引先は、これまでどおり仕入税額控除の適用を受けることができます。

登録する場合のチェックリスト

インボイスの登録をする場合、以下の点をチェックするとよいでしょう。

| ・インボイスの発行を求められた際は、記載事項を満たしたインボイスを交付しなければならない |

| ・現在免税事業者であっても、インボイスの登録を受けると課税事業者として消費税の申告・納税が必要となる |

| ・インボイスの登録を受けている間は、基準期間(2年前の事業年度)の課税売上高が1,000万円以下であっても免税事業者とはならず、課税事業者として申告・納税が必要となる |

登録しなくてもいいケース

取引先が一般消費者である場合などは、インボイスの登録をしなくてもよいケースが多いと考えられます。

具体例をつかって説明します。

| ①売上げ先が事業者ではなく消費者(消費税の納税をしない人)のケース ⇒例:美容室、理容室、一般的な飲食店(ラーメン屋、定食屋など)。一般的な消費者は消費税を納税することがないため、インボイスは必要ありません。 |

| ②売上げ先が免税事業者または簡易課税制度を適用している事業者のケース ⇒免税事業者は、消費税を納税することがないため、インボイスは必要ありません。 また、簡易課税制度を適用している場合、仕入税額の計算は売上げ時の消費税額をもと に計算するため、インボイスは必要ありません。 |

| ③売上げがそもそも非課税のケース ⇒例:居住用物件の賃料など消費税がかからないためインボイスは必要ありません。 |

登録しない場合のチェックリスト

インボイス発行事業者の登録をしない場合、インボイスの発行はできません。前述のとおり、この場合、取引先は仕入れ税額控除ができなくなります。

【登録する場合】納付する消費税額の計算方法

| 売上げの消費税額 ー 仕入れの消費税額(仕入税額控除) = 納付する税額 |

【登録しない場合】

| 売上げの消費税額 = 納付する税額 |

上記のとおり、仕入れ税額控除ができない場合、取引先は納付する消費税が増えることになります。

しかし、免税事業者と取引をした場合でも、3年間は80%、その後3年間は50%の仕入税額控除が受けられる経過措置があるため、制度開始後6年間については、消費税の負担の増加は限定的です。

そのため、消費税10%相当の値引きを求められる場合には、増加する負担は消費税分のおよそ2割程度にとどまることを伝えたうえで、今後の取引金額や単価について丁寧に協議することが大切です。

なお、経過措置の詳細は下図をご確認ください。

出典:インボイス制度の登録・事前準備 財務省

登録する場合は早めに申請を

インボイス発行事業者の登録をする場合は、なるべく早めに申請をしましょう。

書面で提出すると、令和5年10月1日の制度開始までに通知を受け取れない場合がありますので注意が必要です。

万一、令和5年10月1日までに通知を受け取れなかった場合は、以下のような対応が想定されますので、参考にしてください。

なお、登録は書面ではなくe-Taxを利用し、遅くても8月中旬頃までに申請を済ませるのがよいでしょう。

国税庁が令和5年8月に公表した登録通知発行までにかかる期間は以下のとおりです。

| e-Tax提出の場合 | 提出から 約1か月半 |

| 書面提出の場合 | 提出から 約3か月 |

なお、最新の情報については、国税庁インボイス特設サイトでご確認ください。

次の章では売り手、買い手それぞれのチェックリストを紹介します。

売り手のチェックリスト

まずは、売り手としてチェックすべき項目を確認します。

交付している書類を取引ごとに確認

まずは、現在交付している請求書や納品書などの書類を、下記を参考に、取引ごとに確認しておきましょう。

●納品書は取引の都度交付しているのか

●月ごとにまとめて請求書を交付しているのか

●手書きの領収書やレシートを交付しているか

インボイスに必要な記載事項を確認

これまでの請求書等の記載事項にくわえて、新たに記載するべき事項は、以下の「3つ」です。

①登録番号

②適用税率

③消費税額等

なお、パソコンで請求書を作成している場合は、新たに項目を追加するだけでよいですが、市販の請求書を使用している場合は、登録番号のゴム印を作成し、押印するなどの対応方法が考えられます。

売り手先とインボイスの交付方法等を共有

まずは、売り手先に対し、インボイス発行事業者の登録を受けた旨を伝えましょう。

インボイスの交付方法などをお互いに確認し、安心して取引できるよう情報を共有することが大切です。

必要であれば価格の見直しを

免税事業者から課税事業者になった場合は、これまでなかった消費税の負担が発生します。

そのため、必要に応じて価格の見直しを検討するとよいでしょう。

買い手のチェックリスト

つぎに、買い手としてチェックすべき項目を説明します。

簡易課税制度の適用を検討

まずは、簡易課税制度を適用するか検討しましょう。

簡易課税を選択する場合、インボイスの保存は必要ないため、次のセクションで紹介するチェックリストは不要です。

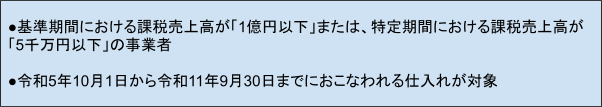

なお、適用を受けるには下記の条件を満たす必要がありますので、確認をしてください。

| 簡易課税制度 | 適用を受けたい事業年度が始まる日の前日までに消費税簡易課税制度選択届出書の提出が必要。 ただし、免税事業者がインボイス発行事業者になる場合は、上記のタイミングでなくてもよい。 |

仕入れ先がインボイス発行事業者の登録をしているか確認

仕入れ先がインボイス発行事業者の登録をしていなければ、一部の例外を除き、原則として仕入れ税額控除が受けられないため、必ず確認をする必要があります。

インボイスが必要な取引か確認

一度きりの取引や、金額の少ない取引であってもインボイスの保存が必要です。

そのため、自社の仕入れや経費等が、インボイスを必要とする取引なのかどうか確認し、準備に取り掛かりましょう。

なお、税込1万円未満の仕入れについては、少額特例によりインボイスが不要となりますが、以下の2つの条件がありますので確認しておきましょう。

少額特例についてはこちらの記事でくわしく解説していますので参考にしてください。

受け取った請求書等の管理や保存方法を決定

請求書は、登録番号の有無で分けて管理する必要があります。どのように管理、保存するのかルールを決めておきましょう。

仕入れ税額の計算や帳簿への記載方法を確認

帳簿への記載事項は、インボイス制度開始後も変更ありません。

ただし、免税事業者からの仕入れで80%経過措置を適用する場合や、インボイス不要の特例(少額特例や古物特例など)を受ける場合は、帳簿にその旨を記載する必要があります。

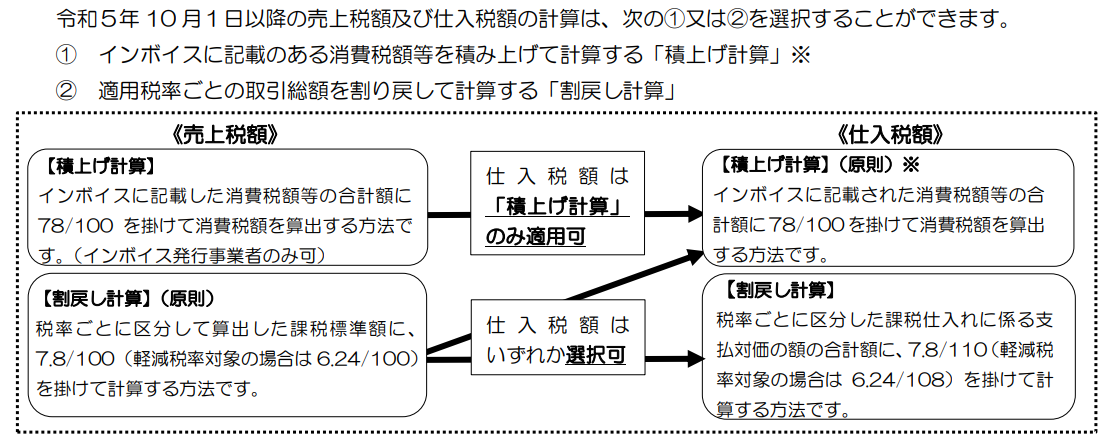

また、税額の計算には、「積上げ計算」と「割戻し計算」がありますので、詳細は下図を確認してください。

出典:インボイス制度が開始されます 国税庁

なお、売り手・買い手のチェックリストについての詳細は、国税庁の基本項目チェックシートを参照してください。

インボイス開始直前の注意点

ここでは、インボイス制度開始にむけたチェックポイントのうち、特に注意すべき点について説明します。

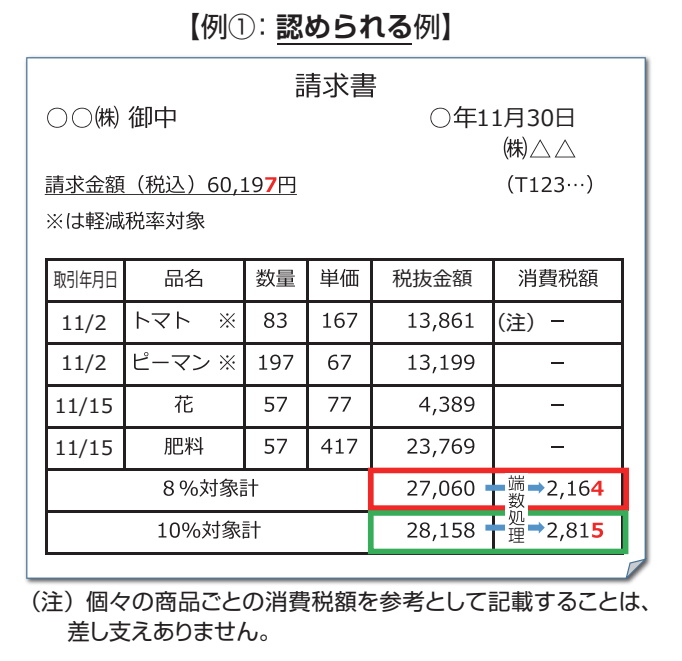

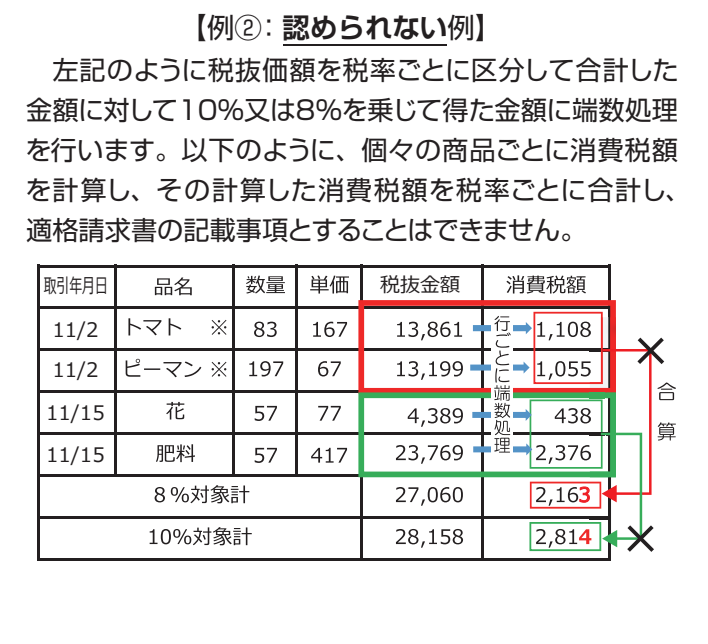

消費税額の端数処理は1つのインボイスにつき1回

インボイスには、税率ごとに区分した消費税額等を記載する必要があります。

もし、1円未満の端数が生じる場合には、税率ごとに端数処理をおこないます。

ここで注意が必要なのは、この端数処理は、一つのインボイスにつき1回だということです。

詳細は、下図をご確認ください。

出典:適格請求書等保存方式の概要 国税庁

出典:適格請求書等保存方式の概要 国税庁

なお、端数処理は、切り捨て・切り上げ・四捨五入など、事業者が任意に選択することが可能です。

インボイスの交付が免除されるケースもあり

以下の取引は、インボイスの交付を免除されます。

| ① 公共交通機関である船舶、バスまたは鉄道による旅客の運送(3万円未満のものに限る。) |

| ② 出荷者が卸売市場においておこなう生鮮食料品等の譲渡 |

| ③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託しておこなう農林水産物の譲渡 |

| ④ 自動販売機等によりおこなわれる課税資産の譲渡等(3万円未満のものに限る。) |

| ⑤ 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る。) |

まとめ

この記事では、目前に迫ったインボイス制度の導入に向けて、インボイスへ登録するかどうかの判断基準や、対応すべきポイントをわかりやすく解説しました。

先に述べたように、インボイス制度に対応しておくと、取引が継続される見込みがあります。

また、インボイス発行事業者となることで、取引先が仕入れた税額を控除できるため、免税事業者と比較して、販路を拡大できる可能性もあります。

インボイスへの対応方法について検討している場合は、この記事のチェックリストを活用し、開始に向けた準備を整えることをおすすめします。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント