インボイス制度の導入以降、消費税の会計処理に頭を悩ませる経理担当者が多くなりました。

特に、免税事業者では、経理処理によっては同じ税込み価格でも課税事業者の場合と本体価格が異なるケースが存在するため、それが混乱の原因となっているようです。

この記事では、税抜経理を採用している会社において、「固定資産」や「交際費の判定」など税務上注意が必要な事項をまとめました。

インボイス制度における金額判定についても詳しく解説していますので、ぜひ最後までご覧ください。

税込経理と税抜経理

会社の会計における消費税の処理方法は、大きく「税込経理」と「税抜経理」の2つの方法に分けられます。

一般的に、課税事業者はこのどちらかの方法を選択することになります。なお、最終的な納税額は、どちらの方法を選択しても変わりません。

ここでは、ある期の売上が税抜100万円(税込110万円)、費用が70万円(税込77万円)であった場合に利益計算や納税の会計処理がどのようになるかを、税込経理と税抜経理についてそれぞれ解説します。

税込経理とは

税込経理とは、収益や費用の金額を消費税を含めた総額で記帳する方式のことです。

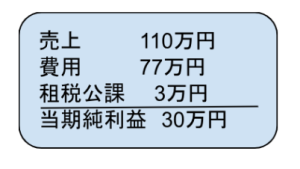

上記の例の場合、会計上、損益計算書において「売上」が110万円、「費用」が77万円、「利益」は33万円となります。

納付すべき消費税の金額は原則3万円で「租税公課」という費用で処理されます。消費税を納付したあとの最終的な利益は、30万円(33万円-3万円)です。

この期の損益計算書は、次のように表示されます。

税抜経理とは

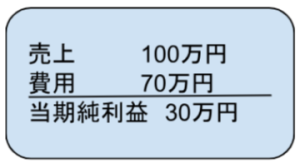

税込経理では、収益や費用の金額を消費税を含めない本体価格で記帳し、消費税は「仮受消費税」または「仮払消費税」という負債または資産科目で処理します。

損益計算書においては「売上」が100万円、「費用」が70万円で表示され、「利益」は30万円となります。

また、消費税納税額は租税公課の費用科目を用いず、「仮受消費税」と「仮払消費税」を相殺して未払消費税等(還付の場合は未収消費税等)という科目にまとめます。そのため、税込経理のように損益計算書には納税額が出現しません。

この期の損益計算書は、次のように表示されます。

インボイス制度における金額判定

インボイス制度でも、基本的に会計処理や本体価格に関する考え方は変わりません。

ただし、仕入れにおいては、取引先の会社が課税事業者か免税事業者かによって、費用として計上する金額が変わってきます。

税込経理を採用している場合は、取引先の会社が課税事業主か免税事業主かにかかわらず本体価格は同じですが、税抜経理では本体価格が変わるため注意が必要です。

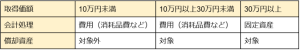

ここでは、仕入金額が10万円(税込11万円)の取引を例として、会計処理上の本体価格がどのようになるかを例示します。

課税事業者の場合

課税事業者との取引の場合、仕入れの本体価格は10万円です、この場合、仮払消費税は1万円で処理されます。

免税事業者の場合

免税事業者との取引の場合、インボイスが発行されないため、仮払消費税で処理できません。そのため、仕入の本体価格は11万円となります。

ただし、2023年10月から2026年9月までは、経過措置として消費税額のうち80%は仮払消費税とすることが可能です。

この場合、仮払消費税は8,000円で処理し、仕入の本体価格は102,000円となります。

同様に、2026年10月から2029年9月までは、消費税額のうち50%を仮払消費税とすることができるため、仮払消費税は5,000円、仕入の本体価格は105,000円となりますのでおさえておきましょう。

少額減価償却資産の会計処理

インボイス制度では、取引先が免税事業者か課税事業者によって本体価格が変わるため、損金の判定において注意が必要な会計処理があります。

本項では、特に注意が必要な「少額減価償却資産」について解説します。

少額減価償却資産とは

少額減価償却資産は、正しくは法人税法における「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」といい、中小企業における固定資産の特例制度のことを指します。

これは、取得価額が30万円未満である減価償却資産(固定資産)を取得したとき、年間300万円を限度に、固定資産としての会計処理ではなく、取得年度の損金として処理ができる制度です。

本来の処理と比べて取得年度の費用が増加するため、とくに黒字が見込まれる年度においては積極的に使っていきたい制度です。

税抜経理の注意点

少額減価償却資産の判定は、該当の固定資産の会計処理時の本体価格によっておこなわれます。

たとえば、税抜295,000円(税込324,500円)の固定資産については、税抜経理であれば少額減価償却資産に該当しますが、税込経理では本体価格が30万円以上となり少額減価償却資産には該当しないため注意が必要です。

また、免税事業者との取引の場合は、経過措置適用中は消費税29,500円のうち80%のみが控除され、本体価格は300,900円となります。

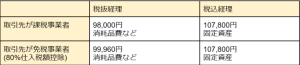

本体価格と会計処理をまとめると、以下のようになります。

償却資産申告はどうするか

少額減価償却資産は、償却資産税の課税対象となります。固定資産台帳への登録を忘れがちで、償却資産申告が漏れるミスが散見されるため注意しましょう。

少額減価償却資産の内容をまとめると、以下のとおりです(一括償却資産を除く)。

固定資産の会計処理

固定資産は金額も大きく、法人税の申告において注目されやすい項目であるため、会計処理では注意を要します。

特に、土地や建物の取得では、付随費用が適切に取得原価に算入されているか、消費税区分を適切に処理しているかなどのポイントをおさえる必要があります。

固定資産の会計上の定義

固定資産のうち有形固定資産は、1年を超える長期にわたり主として営業のために利用される事業用の資産で、実態のあるものを指します。

無形固定資産はソフトウェアや商標権など形のないものであり、有形固定資産と同様に、営業のために利用される資産です。

法人税法上は金額の基準があり、一式で利用するもので10万円以上の支出については固定資産となります。

税抜経理の注意点

少額減価償却資産と同様に、固定資産となるかの判定は、該当の固定資産の会計処理時の本体価格によっておこなわれます。

本体価格98,000円(税込107,800円)の資産についてまとめると、以下のとおりとなります。

交際費の会計処理

交際費は、税務調査で指摘されやすい項目です。ここでは、交際費の会計処理についてわかりやすく解説します。

交際費の種類

交際費は、法人税務上は「交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入れ先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為のために支出するもの」と定義されています。

交際費は、原則として金額が損金「不算入」とされていますが、資本金の額など一定の基準により、交際費の全額ではなく一部が損金不算入となる措置が設けられています。

そのため、まずは会計上の交際費となるかを慎重に判断する必要があります。

税務上注意すべき交際費の判定

交際費の判定で論点になるのが、取引先との飲食代です。

法人税法においては、取引先を接待するために支出した飲食代のうち、1人あたり10,000円(令和6年3月以前は5,000円)以下である費用については交際費等の範囲から除かれることとなっており、一般的には会議費などの勘定科目で会計処理をおこないます。

この場合、その会社が適用している消費税等の経理処理(税抜経理か税込経理)による本体価格によって判断されますので注意しましょう。

税抜経理の注意点

固定資産と同様に、税抜経理と税込経理で10,000円の判定基準を超えるかどうかが変わるケースがあります。

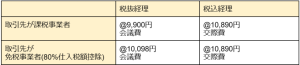

たとえば、4名での飲食で金額が39,600円(税込43,560円)の支出があったとすると、1名当たりの金額は9,900円(税込10,890円)となります。

上記のケースにおける会計処理の詳細は、以下のとおりです。

まとめ

この記事では、インボイス制度における「消費税の会計処理」について解説しました。

税抜経理と税込経理では、会計処理による金額が異なります。特に、法人税法上の金額の判定においては、「税込経理」が不利になるケースもあるため、注意が必要です。

また、免税事業者との取引では、課税事業者との取引と比べて同じ税抜経理でも本体価格が変わるため、正確な会計処理が求められます。

会計ソフトを使用している場合は税抜経理でもあまり手間がかかることはありませんが、固定資産の判定などは都度おこなう必要がありますので、正しい会計処理をおこなうよう心がけましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント