以前にインボイス制度が導入されることについて述べたこちらの記事のとおり、2023年の10月1日よりインボイス制度が開始されます。

本記事では、インボイス制度の導入の背景やそれによる影響などについて述べたいと思います。

インボイス制度が導入されると、収入が減ってしまったり取引自体がなくなってしまう可能性もあります。

本記事によりインボイス制度についての理解を深めて頂くとともに、インボイス制度の導入による影響に対しての心の準備をして頂ければと思います。

インボイス制度導入の背景

インボイス制度は、施行自体は2023年の10月1日ですが、制度として導入が決まったのは2019年10月1日でした。軽減税率の導入と同じタイミングだったということです。そして、同じタイミングだったのは決して偶然ではなく、複数の税率が混在するようになるという状況下で、それぞれの税率で金額を明示するという目的でインボイス制度が始まったというのが導入の理由の一つと言えそうです。

この税率ごとの金額の明示という点に関しては、現在は区分記載請求書という様式で運用されています。2019年10月1日から2023年9月30日までは区分記載請求書を用いて、税率ごとの金額を表記するという方法がとられているわけです。それでも、2023年10月1日からは区分記載請求書に代えてインボイスを導入することになっています。この区分記載請求書とインボイス(適格請求書)との大きな違いとしては、法人や個人事業主ごとに割り当てられる登録番号が挙げられます。

2021年10月1日以降、インボイスの発行を希望する事業者は、適格請求書発行事業者の登録申請書を税務署に提出し、インボイス(適格請求書)の発行事業者としての登録番号を取得することになります。インボイスはその適格性の要件として登録番号が記載されていなければなりません。

インボイス制度の導入の背景としては、この登録番号の記載を要するというところが大きのではないかと考えられます。

インボイスを発行するためには登録番号が必要となるため、登録番号を取得していない事業者はインボイスを発行することができず、従って請求書の受け手としては該当する支払いについて仕入税額控除をすることができないこととなってしまいます。仕入税額控除については後述いたします。

インボイス制度が導入されることでどんな効果がある?

現在でも区分記載請求書によって異なる税率ごとの金額が明記できているのに、なぜインボイス制度を導入するのか、それは仕入税額控除の公平性の確保、免税事業者の益税問題の解決が背景にあると考えられます。

まずは消費税の計算において重要な概念の一つである仕入税額控除について解説いたします。

消費税は間接税

税金には直接税と間接税があり、消費税は間接税に分類されます。

直接税とは『税金を負担する人』と『税金を納める人』が同じ税金のことを指します。法人税や所得税は、自らが負担し、自らが納税するため、直接税に該当します。固定資産税や自動車税などについても同様です。

これに対して間接税は、『税金を負担する人』と『税金を納める人』が異なります。私たちは買い物をしたときに消費税も含めて支払いをしているため、税金を負担するとともに納めていると考えてしまいそうですが、実際には税金を”負担”しているのみで税務署に対して納税しているわけではないので、納めているとはいえません。実際に納めているのは、最終的に私たちが負担するまでに関わっていた事業者なのです。

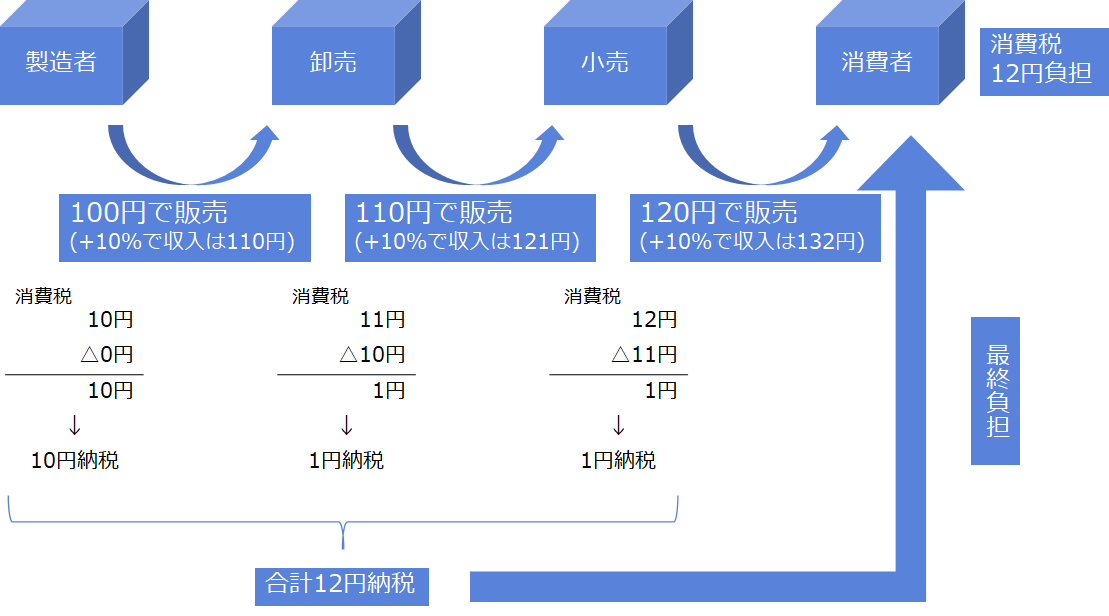

以下の図をご覧ください。

最終消費者が132円で商品を購入するまでの簡単な流れを示した図になります。なお、説明の便宜上金額は小さくしております。また簡素化のため材料仕入れやその他の経費についてはこちらの図においては考慮の対象外としております。あくまで間接税の流れを把握するための図であるとご認識ください。

間接税の流れ

こちらの流れにおいてはまず、製造者は製品を製造し、卸業者に100円で販売したとします(くどいようですが、材料やその他の経費等はここでは考慮しません)。その際、軽減税率の対象とならない商品であれば、請求額としては10%の消費税が上乗せされた110円となります。

次に、製造者から仕入れた卸売業者は、消費者に商品を届けるべく小売店に販売します。ここでは、110円で販売したとします。売価が110円ですので、請求額は10%の消費税を上乗せした121円となります。

そして小売店は最終消費者に対して本商品を120円で販売するとします。やはり10%の消費税が上乗せされるため、消費者は132円を小売店に支払うこととなります。

ここで、消費者は120円の商品に対して132円の支払いをしたため、12円の消費税を負担したことになります。ただし上述のとおり、この12円は直接税務署に払うわけではないため、あくまで負担をしているのみで、納めてはいません。間接税である消費税は、負担者ではない者によって納税がなされることになります。

まず、製造者は卸売業者に対して100円で製品を販売した際に110円を受け取っているため、10円の消費税を受け取っている状態になっています。これを経理の世界では仮受消費税と呼びます。ここではこの製造者はその他の仕入れをしていないという前提になっていますので、差し引く消費税はなく、卸売業者から預かった10円の消費税をそのまま税務署に納めることなります。

次に、卸売業者は小売店に対して110円の商品を売って121円を受け取っているため、預かった消費税は11円となります。一方でこの卸売業者は製造者から仕入れる際に10円の消費税を既に払っているため、預かった11円の消費税から差し引くことができます。この、仕入れ等の際に支払った消費税を差し引くことを、”仕入税額控除”といいます。仕入税額控除の結果、卸売業者の納税額は11円ー10円=1円となります。

小売店も同様に、消費者から12円の消費税を預かる一方で卸売業者に対して11円の消費税を既に支払っているため、12円ー11円=1円が税務署に対する消費税の納税額となります。

これら3事業者の納税額の合計が10円+1円+1円=12円となり、最終消費者が負担した消費税の額と一致することとなります。

こちらが間接税である消費税の負担関係と納税の流れでした。

益税問題とは

インボイス制度による効果として益税問題が挙げられると述べました。あまり聞き慣れない言葉かもしれない益税問題とはどのようなものでしょうか。

そもそも消費税とは、全ての事業者が納めるものではありません。最終消費者は必ず払わされるのになぜ?と思われるかもしれませんが、消費税の計算は意外と難しく(単純に10%!というわけではないのです)、小規模な事業者には負担となってしまうため、基準期間という(基本的には2期前)の売上高が1,000万円を超えていない事業者は、消費税の申告・納税を要しないこととされています。このような事業者のことを免税事業者と言います。

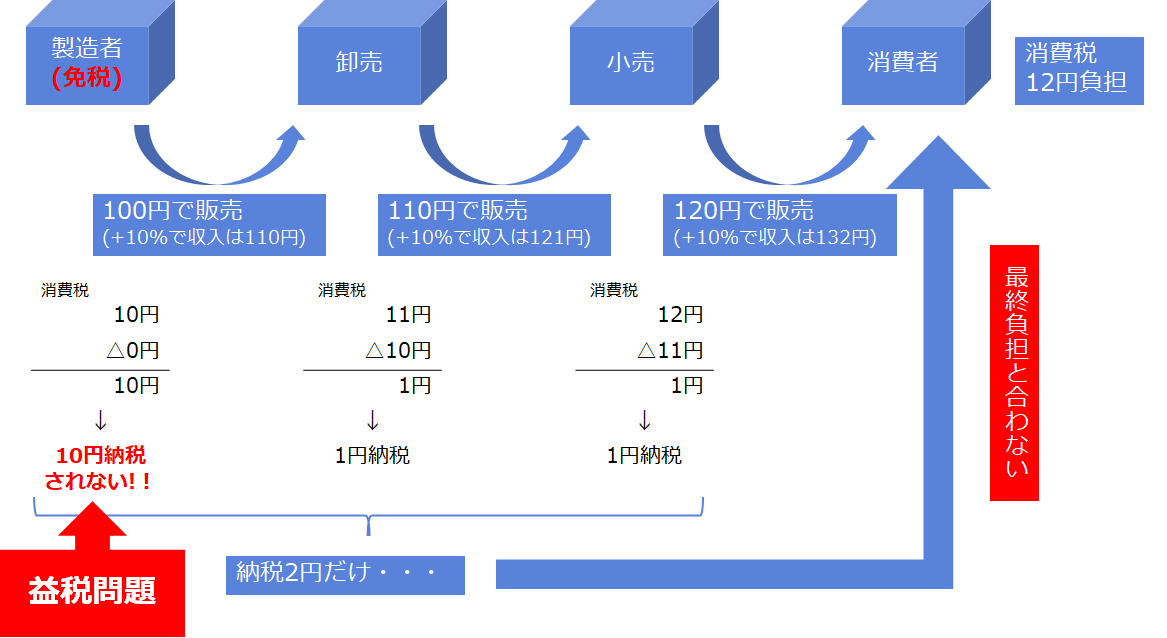

上記の例において、仮に製造者が免税事業者だったとします。

現状は製造者が免税事業者であるかどうかは、直接問い合わせない限り、卸売業者からは判別不能です。よって、製造者は消費税を上乗せした請求書を発行できますし、卸売業者も製造者からの仕入れについて支払った消費税を、納税額の計算上差し引くことができます。しかし、製造者が免税事業者であった場合には、そもそも消費税の申告・納税を要しないわけですから、卸売業者から受け取った消費税の10円は税務署に納めることはなく、純粋に製造者の収入となります。一方で卸売業者は製造者に支払った10円を仕入税額控除としているため、この10円は納税額から控除されています。最終消費者が12円の消費税を負担しているにも関わらず、税務署が回収できる消費税は卸売業者からの1円と小売店からの1円で、合わせて2円だけになってしまうのです。

この免税事業者が消費税分だけ得してしまう問題を、益税問題と言います。

インボイス制度により解決される益税問題

インボイス制度が導入されると、上記の益税問題が解決されると考えられます。

まず、仕入税額控除をするためにはインボイスが必要となるため、上記益税問題の例における卸売業者は製造者に支払った10円を仕入税額控除できず、納税額は11円となります。その結果卸売業者と小売店が納める消費税の合計が12円となり、最終消費者の負担額と一致するのです。

ここで、インボイス制度が始まった後、卸売業者は製造者に対して10円上乗せされた請求額を受け入れ続けるでしょうか?本来100円の取引額であったはずなのに、仕入税額控除ができない結果、取引額が110円になってしまうのです。通常は、これを100円にしようとするのが合理的な判断ではないかと思います。一番簡単な方法としては、製造者に対して10円の上乗せをストップすることを要請するでしょう。

免税事業者は取引を続けるためには、

・課税事業者を選択して税込みの請求書(インボイス)を発行できるようにする

・今まで請求していた消費税の請求をやめる

などの対策が必要となると考えられます。中には免税事業者のままでも110円での取引を継続してくれる会社もあるかもしれませんが、多くの場合は仕入税額控除ができる事業者か、消費税の請求をしない事業者との取引を選択するのではないかと思います。この結果、免税事業者でありながら消費税の上乗せをした金額を継続すると、コンペで負けてしまうなど事業に不利になってしまう事態が想定されます。いずれにせよ、今まで免税事業者として活動していた事業者は、インボイス制度導入の結果として収入が減ってしまうことが予想されます。

まとめ

インボイス制度が導入されると、課税事業者にも免税事業者にも少なからず影響が出てくると考えられます。中には収入が減ってしまったり、取引自体がなくなってしまう事業者もいるかもしれません。

インボイス制度の導入の背景や、導入の影響などを理解して、早めに対応しておくことが望まれます。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。