出張が多く旅費精算する頻度が高い場合、「出張旅費規程」を設けるといいでしょう。

出張旅費規程を設備することで、不要な支出の削減につながります。また、出張旅費規程を定めたうえで出張手当を支給すると、節税対策としても有効です。

この記事では、出張旅費規程を作成するメリットや作り方を解説します。出張旅費規程を整備していない企業やこれから整備する予定の方々は、ぜひ参考にしてください。

出張手当の対象となる支出とは?

出張手当は、出張旅費規程に基づき、役員・従業員が出張時に業務遂行のため負担した食事代をはじめとした諸経費に対して支給するものです。

加えて、長距離移動や働く環境が変わることでかかった肉体的・精神的な負担への慰労も目的としています。

出張手当は定額支給され、精算時に領収証は不要です。

出張旅費規定とは

出張旅費規程は、出張にともなう旅費を精算するときの基準のことです。交通費・宿泊費・出張手当の支払い額や、適用条件が記載されています。

あらかじめ旅費に該当する基準を作成することで、不必要な支出を抑えられます。したがって、効果的な経費管理が可能となります。とくに、出張が多い企業では旅費の支出が多いので、経費管理において出張旅費規程の必要性は高いでしょう。

出張旅費規程を整備することで、交通費や宿泊費だけでなく出張手当も経費として認められます。また、給与扱いとして支給しないため、従業員にとっても手取りが増えるメリットがあるのです。

出張旅費規程を作成するメリット

出張旅費規程には、以下のメリットがあります。

経費管理がしやすくなる

旅費精算の基準となる出張旅費規程を設定することで、規定に沿った旅費精算ができるため経費管理がしやすくなります。

出張旅費規程では、利用する交通機関や出張地域ごとの宿泊費の支給上限額など出張にかかった旅費に対する支給条件を設定可能です。

旅費精算のルールを定めなかった場合、次のような事態が生じるかもしれません。

- ファーストクラスをはじめとした旅客機の上級客席の使用

- 高級ホテルに宿泊

- グリーン車をはじめとした優等車両の使用

上記の場合、会社側は経費として認めない選択もできます。しかし、出張時の経費精算に関する明確なルールを定めていない状態では、高額な経費請求をされる可能性があります。

そのため、出張旅費規程は、経費精算において統制をとる有効な手段といえるでしょう。

節税につながる

出張旅費規程を整備して出張手当を支給すると、節税の恩恵を受けられます。

出張手当は実費精算した交通費や宿泊費と同様に課税仕入れとして計上が可能です。たとえば、出張手当を1万円支給した場合、1万円×10/ 110=909円の消費税を節税できます。

ただし、海外出張のため支給した旅費・宿泊費・出張手当は課税仕入れにならないので注意しましょう。

また、役員に対しての支給も経費で落とせるので、法人税の節税にもなります。

出張旅費規程を定めずに出張手当を支給すると、法人税法上は経費として扱われません。そのため、手当として支給した部分にも法人税が課されてしまいます。

出張する機会が多い企業にとっては、出張旅費規程の作成は節税対策にもなるのです。

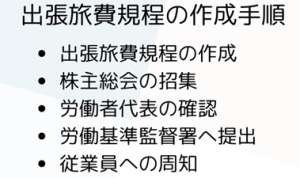

出張旅費規程の作成手順

出張旅費規程は、以下の手順に沿って作成します。

まず、必要事項を盛り込んだ出張旅費規程を作ります。作成するときは、紙媒体またはwordなどの文書作成ソフトを利用するといいでしょう。出張旅費規程が完成したら、税務調査対策として株主総会にて決議しておきましょう。

出張旅費規程は役員を含むすべての従業員を対象としなくてはならず、就業規則の一部とみなされています。

したがって、完成した出張旅費規程は、就業規則とともに労働者の代表に確認してもらい、「意見書」書いてもらうことが必要です。その後、意見書とともに出張旅費規程を労働基準監督署へ提出します。

ただし、従業員が10人未満の個人・法人などの使用者には、就業規則の作成・届出は義務付けられていません。1人社長をはじめ従業員が少ない法人の場合、作成した出張旅費規程の提出は不要です。

従業員がいる場合は、手続きを終えたら、社内に出張旅費規程の内容を周知しましょう。

出張旅費規程に記載する項目

出張旅費規程に盛り込むべき項目には、以下のものが挙げられます。

出張の定義

どのような状況において交通費や宿泊費、出張手当などを支給するのかを、明確に定めます。そのため、支給の条件を定める際は、出張の定義を明確にする必要があります。

たとえば、「自宅または勤務地から目的地までに距離が片道100km以上の場所に出向くこと」「宿泊を要して、県外の場所に出向くこと」などと定義するとよいでしょう。

勤務時間の取扱い

出張中は、タイムカードを用いた勤怠管理は難しいケースがほとんどです。そのため、出張中の勤務期間を定める必要があります。

たとえば、「出張中の勤務時間は、就業規則第〇条の定めにより、所定労働時間勤務したものとみなす」のように定時まで働いたものとみなすケースが見受けられます。

旅費の種類

「出張」に当てはまる場合、出張にかかる費用として支給される対象を定めます。主に以下の費用が対象です。

- 交通費

- 宿泊費

- 出張手当

なお、通信費(業務上の利用)や海外出張の際にかかった渡航手続費も支給対象の一例として挙げられます。

旅費の金額

旅費の支給額や、支給条件などについて規定します。

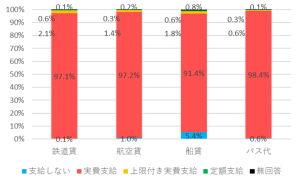

交通費

財務省の「旅費等実態調査(民間企業及び国内宿泊料金)(令和3年度)」によると、ほとんどの企業で実費支給を選択しています。

※旅費等実態調査(民間企業及び国内宿泊料金)(令和3年度)」(財務省)を加工して作成

多くの企業で交通費は、「普通車、エコノミークラスの利用」「寄り道のない経路」など経済的かつ一般的な経路・方法により計算されます。

移動距離などに応じた有料特急、航空機の利用可否、役職に応じた優等車両やビジネスクラスの使用の可否も設定しましょう。

宿泊費

財務省の旅費等実態調査(民間企業及び国内宿泊料金)(令和3年度) によると、一部の企業では定額支給としていますが、多くの企業で実費支給または上限額以内での実費支給を選択しています。

※「旅費等実態調査(民間企業及び国内宿泊料金)(令和3年度)」(財務省)を加工して作成

都市ごと平均宿泊費の違いを考慮して、出張先の地域ごとに支給額に差をつけることも可能です。また、役職者に対して一般社員よりも高い金額の支給もできます。

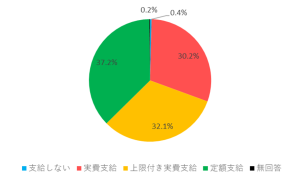

出張手当

出張手当の支給額を設定するときは、相場を参考にしましょう。支給額に決まりはなく、相場より高めの設定は可能です。しかし、経費として認められない場合があるため注意が必要です。

なお、規定により役職別で支給額に差をつけられます。

旅費の精算方法

出張終了後の精算方法として、出張旅費精算所の提出、交通費・宿泊費の領収書に添付が必要な旨を記載しておきましょう。

出張精算書に記載すべき項目は、以下のとおりです。

- 出張日時

- 目的地

- 訪問先や相手方の名前

- 出張先での営業内容

また、「一週間以内に提出すること」など期限も定めましょう。出張旅費精算書と領収書は税務調査に備えて、適切に保管します。

まとめ

この記事では、出張旅費規程を作成するメリットと作成手順、記載すべき項目について解説しました。

出張旅費規程を作ることで、必要ない支出の削減や消費税・法人税の節税ができます。

これにより、事業への投資や従業員の福利厚生に回せるお金を増やせます。とくに、出張の機会が多い企業は、支出削減や節税による恩恵を多く受けられるでしょう。

出張旅費規程を整備していない企業やこれから整備する予定の方々は、記載する項目を確認したうえで作成に取り組んでみてはいかがでしょうか

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント