暗号資産が身近になってきました。今では、投資はもちろん、送金や買い物にも使えるようになっています。

しかし、暗号資産で売却益がでた場合、確定申告が必要なケースがあるのをご存じでしょうか。

この記事では、個人の方が暗号資産を運用して利益が出た場合の「確定申告の注意点」についてわかりやすく解説します。

ポイントをおさえ、正しく対応しましょう。

暗号資産の売却益は「雑所得」で確定申告が必要

投資や決算手段として暗号通貨を利用すると、暗号資産の入手にかかった価格より売却した価格の方が大きければ利益が出ます。

利益が出た場合、「雑所得」で確定申告をしなければなりません。

暗号資産とは?

暗号資産とは、暗号技術を用いたデジタル資産のことです。

暗号資産は、「交換所」や「取引所」と呼ばれる、暗号資産交換業者を通じて、入手や売却ができます。

代表的な暗号資産として、ビットコイン(BTC)、イーサリアム(ETH)などがあります。

雑所得とは?

所得税法で、所得の種類は10種類に区分されています。

雑所得は、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得の9種類の所得のいずれにもあたらない所得です。

以下は、所得区分の概要です。

| 利子所得 | 預貯金や公社債の利子、公社債投資信託などの分配による所得 |

| 配当所得 | 法人から受ける配当、投資信託の収益の分配などの所得 |

| 不動産所得 | 土地や建物などの不動産、借地権などの貸付けによる所得 |

| 事業所得 | 農業、製造業、卸・小売業、サービス業などの事業による所得 |

| 給与所得 | 給料、賞与などの所得 |

| 退職所得 | 退職手当などの所得 |

| 山林所得 | 山林を伐採したり、立木で譲渡して生じる所得(5年以上所有したもの) |

| 譲渡所得 | 土地、建物、株式、ゴルフ会員権などの資産を譲渡して生ずる所得 |

| 一時所得 | 満期保険金や、馬券の払戻金などの一時の所得 |

| 雑所得 | 上記いずれにも該当しない所得 |

「No.1300 所得の区分のあらまし」(国税庁)を加工して作成

なお、雑所得に含まれるものは、公的年金などや副業の収入、暗号資産による収入などがあります。

雑所得と譲渡所得の違い

雑所得と譲渡所得について、確認しましょう。

譲渡所得は、土地や建物、株式やゴルフ会員権などの資産を譲渡した場合の、資産の値上がり益により生ずる所得です。

所得税の課税方法は、譲渡する資産の種類によって、譲渡所得以外の所得と合算する「総合課税」と合算しない「分離課税」にわかれます。

土地や建物、株式などを除く資産は、総合課税で計算します。

譲渡所得(総合課税の場合)の計算方法は、以下のとおりです。

| 譲渡所得 = 譲渡価額 ー (取得費 + 譲渡費用) ー 特別控除額 (50万円) |

譲渡所得(分離課税の場合)は、以下のように計算します。

| 譲渡所得 =譲渡価額 ー (取得費 + 譲渡費用) |

取得費とは資産の購入にかかった費用をいい、譲渡費用とは売るために直接かかった費用のことです。

次に、雑所得について解説します。

雑所得とは、所得税法に規定される9種類のいずれにも該当しない所得で、公的年金等や副業などにより生ずる所得のことです。

雑所得は、以下のように計算します。

| 雑所得 = 総収入金額 ー 必要経費 |

副業による収入は、原則として雑所得です。ただし収入金額が300万円を超えるときは、事業所得に該当し、帳簿や請求書などの保存が必要になります。

次は、譲渡所得と雑所得の違いを確認しましょう。

◆特別控除がない

雑所得には、総合課税の譲渡所得の計算で差し引ける、特別控除額がありません。このため、譲渡所得の方が有利になることが多いでしょう。

◆損益通算ができない

譲渡所得や雑所得を計算すると、マイナスとなって損が出る場合があります。

譲渡所得がマイナスになると、他の所得から控除できるときがあります。しかし、雑所得がマイナスになったときは、他の所得からの控除ができません。

すべての譲渡所得の損失が損益通算の対象ではありませんが、事業用の車両などを売却してマイナスが出た場合は損益通算ができます。

◆赤字の繰越ができない

雑所得がマイナスとなったときは、株式の譲渡損失のように損失を翌年に繰り越せません。

確定申告が必要なケース

以下のときは、確定申告が必要です。

- 給与以外に、副業などの所得が20万円を超えるケース

- フリーランスなどの所得が48万円を超えるとき

給与の収入の他に暗号資産による収入がある場合、暗号資産の収入から必要経費をひいた所得が20万円を超えると、確定申告が必要です。

暗号資産の売却益はどう計算する?

暗号資産の取引で得た売却益は、原則、雑所得として確定申告をする必要があります。

売却益は売却額から譲渡原価を引いて計算

暗号資産の売却益の計算式は以下のとおりです。

| 売却益 = 暗号資産の売却額 ー 必要経費 (暗号資産の譲渡原価 + 手数料など) |

暗号資産の譲渡原価の計算方法は、後に詳述します。

譲渡原価は、暗号資産交換業者からもらう年間取引報告書をもとに、国税庁ホームページに公開されている、暗号資産の計算書(エクセル)で計算できます。

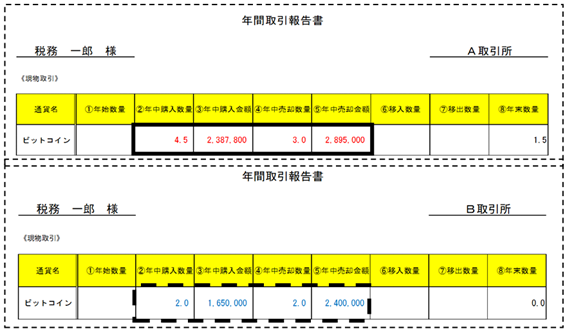

以下は、年間取引報告書の例です。

出典:国税庁「暗号資産等に関する税務上の取扱いについて(情報)(令和5年12月25日)」

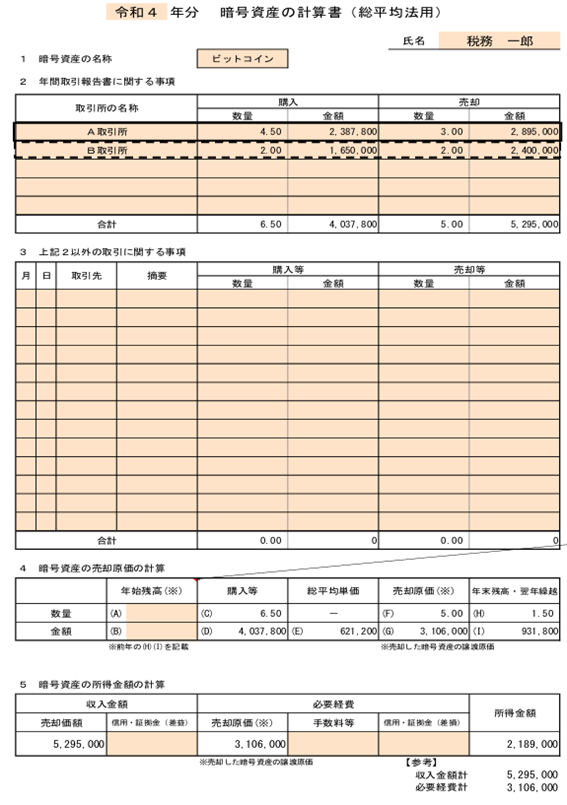

以下は、国税庁ホームページで公開されている暗号資産の計算書の例です。

出典:国税庁「暗号資産等に関する税務上の取扱いについて(情報)(令和5年12月25日)」

暗号資産の評価方法

暗号資産の評価は、譲渡原価を計算するために使用します。譲渡原価は、暗号資産の種類ごとに、以下のように計算します。

| 譲渡原価 = 前年から保有する暗号資産の年初の評価額 + 取得した暗号資産の総額 ー 年末に保有する暗号資産の評価額 |

年末に保有する暗号資産の評価額の計算方法は、以下のとおりです。

| 年末の1単位あたりの取得価額 × 年末に保有する数量 |

この、年末の1単位あたりの取得価額は「総平均法」「移動平均法」のいずれかで計算します。

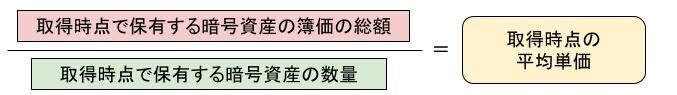

移動平均法は暗号資産取得のつど単価を計算

移動平均法は、暗号資産の種類ごとに、暗号資産を取得するたび、以下のように単価を計算します。

12月31日に近い日の「取得時点の平均単価」が、「年末の1単位あたりの取得価額」です。

以下の事例で、確認しましょう。

| 日付 | 価格 | 数量 | 購入/売却 | 保有数量残 | ||

|---|---|---|---|---|---|---|

| ① | 4月1日 | 2,345,000 | 5BTC | 購入 | 5BTC | 最初の購入 |

| ② | 6月30日 | 1,455,000 | 3BTC | 購入 | 8BTC | |

| ③ | 7月31日 | 2,500,000 | 4BTC | 売却 | 4BTC | |

| ④ | 9月30日 | 652,300 | 1BTC | 購入 | 5BTC | |

| ⑤ | 11月30日 | 2,700,000 | 3BTC | 売却 | 2BTC |

- 購入額(数量)総額は、4,452,300円(9BTC)

- 1年間の売却額(数量)総額は、5,200,000円(7BTC)

4月1日の平均単価は、

1. 4月1日の暗号資産の簿価の総額 2,345,000

2. 4月1日で保有する暗号資産の数量 5BTC

3. 4月1日の平均単価

| 2,345,000 ÷ 5BTC = 469,000 |

です。

6月30日の平均単価は、

1. 6月30日の暗号資産の簿価の総額

| (469,000 × 5BTC) + 1,455,000 = 3,800,000 6月30日に保有している暗号資産の簿価 6月30日購入額 |

となります。

2. 6月30日取得後に保有する暗号資産の数量 8BTC

3. 6月30日の平均単価

| 3,800,000 ÷ 8BTC = 475,000 |

となります。

9月30日の平均単価は、

1. 9月30日の暗号資産の簿価の総額

| (475,000 × 4BTC) + 652,300 = 2,552,300 9月30日に保有している暗号資産の簿価 9月30日購入額 |

2. 9月30日取得後に保有する暗号資産の数量 5BTC

3. 9月30日の平均単価

| 2,552,300 ÷ 5BTC = 510,460 |

4. 年末時点の評価額は、

| 510,460 × 2BTC = 1,020,920 |

です。

移動平均法は、暗号資産を取得する際、保有する暗号資産の総額、購入額と保有数量を用いて、取得時点の平均単価を計算する方法です。

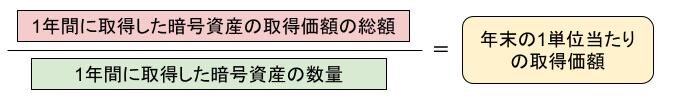

総平均法は年末のみ単価を計算

総平均法は、暗号資産の種類ごとに、年末に単価を計算します。

移動平均法での事例から計算してみましょう。

1.1年間に取得した暗号資産の取得価額の総額 4,452,300 円

2.1年間に取得した暗号資産の数量 9BTC

3.年末の1単位当たりの取得価額

| 4,452,300 ÷ 9BTC = 494,700 |

4.年末時点の評価額

| 494,700 × 2BTC = 989,400 |

です。

総平均法は、年末のみ、1年間に取得した暗号資産の総額と数量から、年末1単位あたりの取得価額を計算する方法です。

具体例

雑所得に該当する暗号資産の売却には、どのようなものがあるか確認しましょう。

◆暗号資産を売却したとき

売却した時の暗号資産の価格が購入した時よりも上がっていれば、売却益が生じます。

◆暗号資産で買い物したとき

暗号資産で買い物をすると暗号資産を譲渡したことになり、売却益が生じた場合には課税の対象となります。

◆暗号資産と他の暗号資産を交換したとき

保有する暗号資産を、別の暗号資産と交換した場合です。

別の暗号資産を購入するために保有する暗号資産を譲渡すると、譲渡した暗号資産について売却益が生じる可能性があります。

◆マイニング・ステーキング・レンディングをしたとき

暗号資産を、マイニング・ステーキング・レンディングなどにより取得した利益は、所得税または法人税の課税対象になります。

マイニングなどによる取得時点での暗号資産の価値(時価)は総収入金額に、マイニングなどの費用は必要経費になり、売却益が生じれば課税の対象です。

確定申告の注意点は?

ここでは、確定申告の注意点を3つ解説します。

届出は必要?

初めて暗号資産を取得した年の翌年3月15日までに、納税地の所轄税務署長に「所得税の暗号資産の評価方法の届出書」の提出が必要です。

届出をしない場合は、「総平均法」を選択したことになります。

評価方法は、暗号資産の銘柄ごとに選択することができます。ただし、一度選択した評価方法は、原則3年間は変更できません。

必要経費にできるものは?

暗号資産の売却の際に必要経費にできるものは、暗号資産の譲渡原価や売却手数料などです。

暗号資産の売却に直接必要と認められる支出(暗号資産の勉強をするための書籍代やセミナー代など)は、必要経費になります。

海外取引所で暗号資産の取引をした場合

暗号資産を国内取引所で取引するときは、「年間取引報告書」が交付されます。ただし、海外取引所からは交付されないため、取引履歴をダウンロードし、自分で計算する必要があります。

まとめ

この記事では、暗号資産の売却益における「確定申告の注意点」について解説しました。

暗号資産の確定申告は、特に、所得の区分や計算方法に関して理解が必要です。

正確に把握し、適切な申告をすれば税務上のトラブルを避けられます。ポイントを確認し、適切に対応しましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント