建設業の経営者にとって「未成工事支出金」は重要な会計科目です。しかし、税務調査で指摘を受けてはじめて「未成工事支出金」の重要性を認識する経営者も少なくありません。

未成工事支出金とは、完成前の工事に対する支出のことで、売上と経費を正確に対応させるための科目です。

この記事では、未成工事支出金の概要、仕訳方法、決算時の注意点について詳しく解説します。

未成工事支出金以外の建設業独自の会計科目についても説明しますので、ぜひ最後までご覧ください。

未成工事支出金とは?

未成工事支出金は、建設業独自の会計科目です。

建設業と一般企業の科目名は異なり、先に違いをまとめると以下のとおりです。

| 建設業の科目名 | 一般企業の科目名 | |

| 資産 | 未成工事支出金 | 仕掛品 |

| 完成工事未収入金 | 売掛金 | |

| 負債 | 工事未払金 | 買掛金 |

| 未成工事受入金 | 前受金 |

なお、未成工事支出金以外の科目については、よくある質問で解説します。

未成工事支出金とは「未完成の工事に関する支出」

未成工事支出金とは、完成前の工事にかかった費用や支出のことです。

工事が完了していない時点では売上を計上できないため、工事原価を翌期へ繰り越すための資産科目として計上します。

具体的には、次のような「工事原価となる支出」を計上しておきます。

| 費用名 | 内容 |

| 材料費 | 木材、鉄筋、コンクリート、ガラス、壁紙など建築資材の購入費 |

| 労務費 | 現場作業員の給与や手当など |

| 外注費 | 足場工事、電気工事など下請業者や専門業者へ支払う費用 |

これらの支出は、工事が完了した時点で未成工事支出金(資産)から工事原価(費用)に振り替える仕組みです。

未成工事支出金は売上と経費を対応させるために必要

建設工事は工期が長期にわたり、決算期においても工事が完了していない場合があります。

工事がまだ終わっていないのに、その工事にかかった費用を今期の経費として計上してしまうと、売上と経費が正しく一致せず、利益が実際よりも多くみえたり、逆に少なくみえたりする可能性があります。

これを防ぐため、未成工事支出金勘定を使用して、工事が完了するまでの費用を翌期に繰り越し、工事が完了した期に売上と経費のタイミングを一致させるのです。

なお、売上高の計上には以下の2つの基準があります。

- 完成工事基準:工事が完了し、引き渡しがおこなわれた時点で売上高と工事原価を計上する方法

- 工事進行基準:工事の進捗度合いに応じて、売上高と工事原価を計上する方法

このうち、「工事進行基準」を採用する場合、工事の進捗度合いに応じて売上を計上するため、決算で未成工事支出金を完成工事原価に振替えます。

未成工事支出金の仕訳例

具体的な仕訳例を、次の3パターンで解説します。

- 材料を購入したとき

- 外注業者から請求書が届いたとき

- 工事が完成したとき

材料を購入したとき

材料費を支払ったときは、まだ工事完成前のため、支払った金額を「未成工事支出金」として資産勘定に計上します。

| 借方 | 貸方 | ||

| 未成工事支出金 | 100万円 | 現金預金 | 100万円 |

外注業者から請求書が届いたとき

外注費の請求書が届いた段階では、材料費と同様に工事が完成するまで工事原価には計上しません。また、まだ請求書が届いただけで支払いが終わっていないため、貸方の勘定科目は工事未払金です。

| 借方 | 貸方 | ||

| 未成工事支出金 | 70万円 | 工事未払金 | 70万円 |

工事が完成したとき

工事が完了した時点で、未成工事支出金から完成工事原価へ振替えます。これにより、いままで資産として積み上げてきた支出が、工事原価として費用化されます。

| 借方 | 貸方 | ||

| 完成工事原価 | 170万円 | 未成工事支出金 | 170万円 |

決算時の注意点

決算時は、以下の3点に注意しましょう。

現場ごとの完成状況を正確に把握

工事の完成状況がわからないと、未成工事支出金の金額を正確に計算できません。そのため、各現場の完成状況をしっかりと管理しましょう。

さらに、税務調査の際には、決算時の現場ごとの完成状況が確認されることがあるため、後からでも確認できるように記録を残しておくことが重要です。

このように、現場ごとの完成状況を把握し記録することで、未成工事支出金を正確に計算でき、税務調査にも適切に対応できます。

現場ごとのコスト管理

複数の工事が同時進行している場合、それぞれの現場ごとに支出した費用を正確に把握しなければ、未成工事支出金を適正に計算できません。

正しくコスト管理ができていなければ、未成工事支出金から完成工事原価への振替ができず、利益が過大または過小に計上されてしまう可能性があります。このため、現場ごとのコスト管理が重要です。

しかし、未成工事支出金には材料費や労務費、外注費などさまざまな費用が含まれるため、管理が煩雑になります。以下のような対策で、正確な管理を心がけましょう。

- 工事台帳を作成し、現場ごとの工事原価を集計する

- 仕訳時に補助科目をつくり、どの工事現場の費用かひと目でわかるようにする

消費税は未成工事支出金の計上時

消費税は工事の完成とは関係なく、原則として仕入等のタイミングで計上します。

たとえば、材料を仕入れた場合には「材料が納品された日」、外注を依頼した場合には「依頼した外注が完了した日」です。

このため、会計ソフトなどへ未成工事支出金を入力する際の消費税区分は「課税仕入」ですので、間違いのないよう注意しましょう。

税抜経理での仕訳は、以下のとおりです。

| 借方 | 貸方 | ||

| 未成工事支出金 | 100万円 | 現金預金 | 110万円 |

| 仮払消費税等 | 10万円 | ||

ただし、継続的に処理されている場合には、工事完了時に消費税を計上することも可能です。

未成工事支出金によくある質問

「4つ」のよくある質問に回答するまえに、建設業独自の科目について確認しましょう。

| 建築業の科目名 | 一般企業の科目名 | 内容 | |

| 資産 | 未成工事支出金 | 仕掛品 | 工事完了前に発生した支出 |

| 完成工事未収入金 | 売掛金 | 完成済み工事代金のうち、未回収のもの | |

| 負債 | 工事未払金 | 買掛金 | 工事費用のうち、まだ支払われていないもの |

| 未成工事受入金 | 前受金 | 工事完了前に受領した代金 |

未成工事受入金との違いは?

未成工事受入金とは、工事が完了する前に受領した代金です。一般企業における「前受金」にあたります。

建設工事は長期間かつ高額であるため、工事途中で施主から一部代金を受け取ることがあります。この前受金を適切に処理するための勘定科目が、「未成工事受入金」です。

【例】工事が完了する前に施主から前金を受領した場合

| 借方 | 貸方 | ||

| 現金預金 | 1,000万円 | 未成工事受入金 | 1,000万円 |

【例】工事が完了し、売上を計上した場合

| 借方 | 貸方 | ||

| 未成工事受入金 | 1,000万円 | 完成工事高 | 1,000万円 |

工事未払金との違いは?

工事未払金は、建設工事に関連する費用のうち、まだ支払われていない金額です。一般企業における「買掛金」にあたります。

【例】下請業者に工事を発注し、工賃500万円の請求書を受けとった場合(工事未完成)

| 借方 | 貸方 | ||

| 未成工事支出金 | 500万円 | 工事未払金 | 500万円 |

【例】下請け業者に工賃500万円を支払った場合

| 借方 | 貸方 | ||

| 工事未払金 | 500万円 | 現金預金 | 500万円 |

完成工事未収入金とは?

完成工事未収入金とは、完成済み工事代金のうち、まだ未回収のものです。一般企業における「売掛金」にあたります。

【例】着手金500万円を受け取っていた工事(総額1,000万円)が完成し、着手金以外は未回収の場合

| 借方 | 貸方 | ||

| 完成工事未収入金 | 500万円 | 完成工事高 | 1,000万円 |

| 未成工事受入金 | 500万円 | ||

未成工事支出金は決算書のどこに表示される?

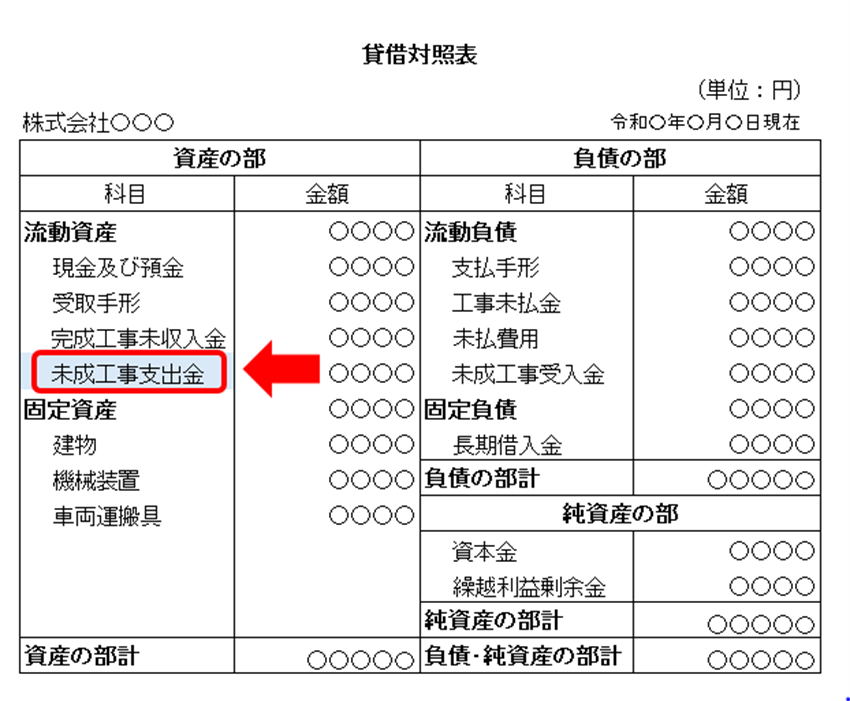

未成工事支出金は、決算書のうち、貸借対照表の「資産の部」に表示されます。具体的には、以下のとおりです。

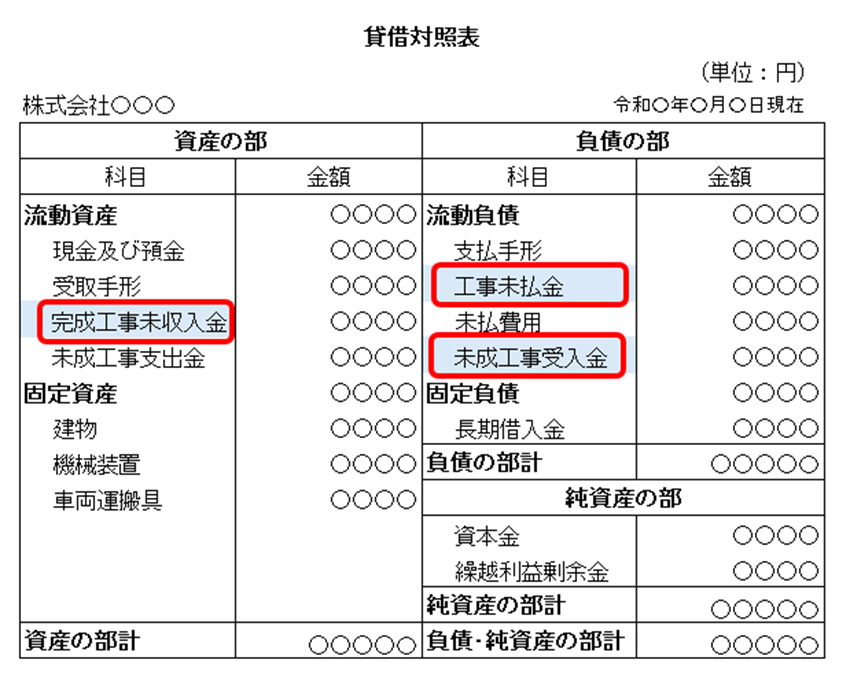

なお、その他の建設業独自科目の表示場所は、以下のとおりです。

まとめ

未成工事支出金は、工事完了までの原価を計上する建設業独自の会計科目です。売上と経費のタイミングを一致させるために使用されます。

未成工事支出金の管理が適切でない場合、工事原価の過大、または過小計上につながり、利益を正しく計算できません。

また、工事代金や原価は高額になることが多く、未成工事支出金を誤ると税金に大きな影響をあたえます。

このため、決算時には正確な工事完成状況の把握と現場ごとの正確なコスト管理が必要です。

未成工事支出金は税務調査でも指摘を受けやすいポイントですので、税務上のトラブルを避けるために、管理を徹底しましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント