年末調整の仕組みや流れは?

会社は毎月の給与支払いの際に源泉所得税を計算し、徴収、納税をしていますが、これはあくまで暫定の計算であり、年間の収入が確定する年末時点において1年分の税額を確定し、年間を通して徴収してきた源泉税と比較、多寡に応じて還付または追加で徴収をします。そのため年末調整と呼ばれます。年末調整は従業員個人の税金の計算を会社が行っているという作業になるため、会社が計算を間違えたり業務に漏れがあったりすると従業員の税金が正確に計算されないこととなってしまい、従業員からの信頼を無くしてしまう可能性があることから、正確な計算をする必要があります。本稿で年末調整についての理解を深めて頂き、正確な計算をするために何が必要なのかを知って頂ければと思います。

1. 年末調整とは?

年末調整とは、その年の11月から翌年1月までに行う、従業員の所得税額を計算する一連の作業を指します。

会社員や公務員は、毎月の給与から所得税が天引きされています(源泉徴収)。しかし、この金額はあくまでも概算です。所得税額は、「1年間で実際に支払われた給与から控除を差し引きした金額」、つまり課税所得に対し、その金額に対応する所得税率を掛けて計算します(累進課税制度)。

そのため、年間給与支給額が決定する12月にて年末調整は行われます。

1-1. 年末調整の控除について

年末調整では、一定の金額が所得から控除できる制度があります。控除によって課税所得が低くなり、所得税額も少なくなる仕組みです。

大きく分けると「給与所得控除」「所得控除」「税額控除」の3種類があります。

1-1-1. 給与所得控除

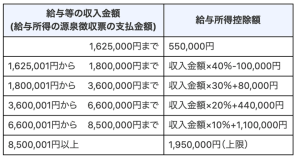

給与所得控除とは、給与の額に応じて一定の金額が控除される制度のことです。

その金額は以下の通りです。

(引用:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm)

1-1-2. 所得控除

所得控除とは、扶養している家族や保険料などに応じて控除される制度です。以下、主な控除を紹介します。

| 基礎控除 | 納税者の合計所得金額に応じて控除できる |

| 生命保険料控除 | 生命保険料や個人年金保険料などの支払いがあれば、一定の金額を控除できる |

| 地震保険料控除 | 地震保険料の支払いがあれば、一定金額を控除できる |

| 社会保険料控除 | 本人または同一生計親族等の社会保険料(国民年金等)を支払いした際、その金額を控除できる |

| 小規模企業共済等掛金控除 | 小規模企業共済を支払いした際、その金額を控除できる |

| 配偶者控除 | 控除対象配偶者がいる場合、一定金額を控除できる |

| 配偶者特別控除 | 配偶者の所得金額に応じて一定金額を控除できる |

| 扶養控除 | 控除対象扶養者がいれば、一定金額を控除できる |

| 障害者控除 | 扶養している控除対象障害者がいれば、一定金額を控除できる |

| 寡婦(寡夫)控除 | 寡婦または寡夫の人が受けられる控除 |

1-1-3. 税額控除

税額控除では、課税所得金額に所得税率を掛けて計算した額から、一定の金額を控除します。計算した所得税から直接差し引くのが特徴です。

年末調整で利用できる税額控除は、「住宅借入金等特別控除」などがあります。住宅ローンを利用して住宅を購入したり増改築したりした場合、要件を満たせば一定金額が控除できます。

利用するためには、最初に確定申告をする必要があり、次年度から年末調整で控除可能となります。

1-2. 年末調整の作業の流れ

年末調整では、主に以下のような流れとなります。

1 年末調整に必要な書類の配布、回収

2 所得税額の計算

3 源泉徴収税の納付

4 源泉徴収票・法定調書合計表・給与支払報告書の作成、提出

それぞれについて、以下で詳しく解説します。

1-2-1. 年末調整に必要な書類の配布、回収

年末調整で所得税を計算するためには、いくつかの書類や申告書が必要です。申告書を従業員に記載してもらい、必要書類と併せて回収します。

申告書は、毎年10月から11月頃、税務署から年末調整書類一式が送付されます。または税務署HPよりダウンロードする方法もあります。

○記入が必要な申告書

| 給与所得者の扶養控除等(異動)申告書 | 従業員の扶養家族を申告するのに必要 |

| 給与所得者の保険料控除申告書 | 保険料控除をする際に必要 |

| 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書 | 配偶者控除や基礎控除を申告するのに必要 |

○併せて回収したい書類

| 前職の源泉徴収票 | 転職者がいる場合は必須 |

| 保険料控除証明書 | 生命保険料控除証明書、地震保険料控除証明書、国民年金保険料控除証明書など |

| 小規模企業共済等掛け金控除証明書 | iDeCoなどの小規模企業共済を支払っている場合 |

| 住宅取得資金に係る借入金の年末残高等証明書 | 住宅ローンを組んでいる場合 |

1-2-2. 所得税額の計算

必要な申告書や書類が回収できたら、従業員ごとに所得税を計算します。大まかな手順としては、給与や賞与の総額を計算した後、上記で解説した各種所得控除額を差し引き、最後に復興特別所得税(2.1%)を掛けて求めます。この際、冬季賞与などを12月に支給している場合には、こちらも年末調整の計算に含めるように留意が必要です。

ほとんどの企業では、給与ソフトを使用していると思われます。それを利用すれば、必要な数字を記入するだけで自動計算してくれるので便利です。

こうして計算した所得税額と、実際に徴収した所得税額を比較します。支払額が多ければ還付し、逆に少ない場合は差額を給与から差し引きます。この徴収、または還付は12月または翌年1月の給与支払い時に合わせて行うことが一般的です。

1-2-3. 源泉徴収税の納付

年末調整で所得税額が計算できたら、源泉所得税の納付書に年末調整の過不足額を記載し、税務署に提出・納付します。年末調整をした月の翌月、つまり1月10日までに提出しましょう。なお、この納付期限は納期の特例が適用されていれば1月20日となります。該当日が祝休日の場合には直後の平日となります。

1-2-4. 源泉徴収票・法定調書合計表・給与支払報告書の作成、提出

次に、下記の法定調書を作成し、1月末までに税務署または市区町村へと提出します。

源泉徴収票は従業員ごとに作成し、12月または1月の給与時に渡します。

| 源泉徴収票等の法定調書合計表 | 税務署へ提出 |

| 支払調書 | 税務署へ提出 |

| 給与支払報告書 | 従業員がいる市区町村役場へ提出 |

2. 年末調整のアウトソースが便利な2つの理由

年末調整は、アウトソースすることで外部に委任可能です。アウトソース化することで、「経理担当者の負担軽減になる」や「ミスや漏れがなく迅速に行える」などのメリットがあります。

2-1. 経理担当者の負担軽減になる

年末調整では、従業員から書類を回収・所得税の計算・提出書類作成や提出、など多くの作業が求められます。年末までに完了させる必要があるため、担当者の負担は増します。この時期は、どうしても残業が増えてしまうことでしょう。

年末調整をアウトソースすれば、これら一環の作業をすべて委託できるため、従業員の負担は減ります。通常業務に専念させることができますし、残業代も減らすことができます。

2-2. ミスや漏れがなく迅速に行える

年末調整時にミスや漏れが発生すると、所得税額が変わってしまいます。

たとえば、上記基礎控除や給与所得控除は近年頻繁に変更が加えられていますが、情報のアップデートができておらず過去の情報をもとに年末調整をしてしまった場合には従業員の所得税の計算が正確に行われず、後々追加の納税が発生してしまうということも起こりえます。

アウトソースをすれば、このようなミスを防げます。知識や経験が豊富な外部に委託すれば、ミスがなく、迅速に行なってくれるので安心です。

3. まとめ

年末調整は年に一度行いますが、その作業量は膨大です。どうしても担当者に負担がかかってしまい、ミスを起こす原因となる可能性もあります。

「年末調整担当者の負担を減らしたい」

「ミスや漏れが多いので専門家に依頼したい」

「確実に年末調整業務を行ってくれるアウトソース先を探している」

このようにお困りでしたら、ぜひシェア管理部にご連絡ください。公認会計士が担当致しますので、ミスや漏れは発生しません。スピーディに対応させていただくことも可能です。

まずはお気軽にご相談ください。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。