令和6年度に向けた税制改正が発表され、今注目を集めている「定額減税」。

この記事では、この新しい減税制度の対象者や減税額、減税方法について詳しく解説します。給与計算や所得制限など注意すべきポイントもありますので、ぜひ最後までご覧ください。

なお、本記事は令和5年12月22日に閣議決定された「令和6年度税制改正の大綱」に基づき作成しています。通常、税制改正は3月に国会の承認を経て4月1日に施行されるため、詳細については変更となる可能性がある点にご留意ください。

【令和6年度税制改正】定額減税ってどんな制度?

定額減税は、令和6年の所得税と個人住民税を減額する制度です。

給付ではなく「減税」

定額減税は、その名前のとおり「税金を減らす」制度です。

給付金とは異なるため、銀行口座に振り込まれるわけではなく、給与等から源泉徴収される所得税や住民税を減額します。

なお、定額減税の全額を1回で減額できないときは、数か月間にわたって減税がおこなわれます。

仮に、年末までに減税しきれない金額は、給付金として支払われる予定です。このとき、減税しきれない金額が11,000円であれば、切り上げて20,000円支給されます。

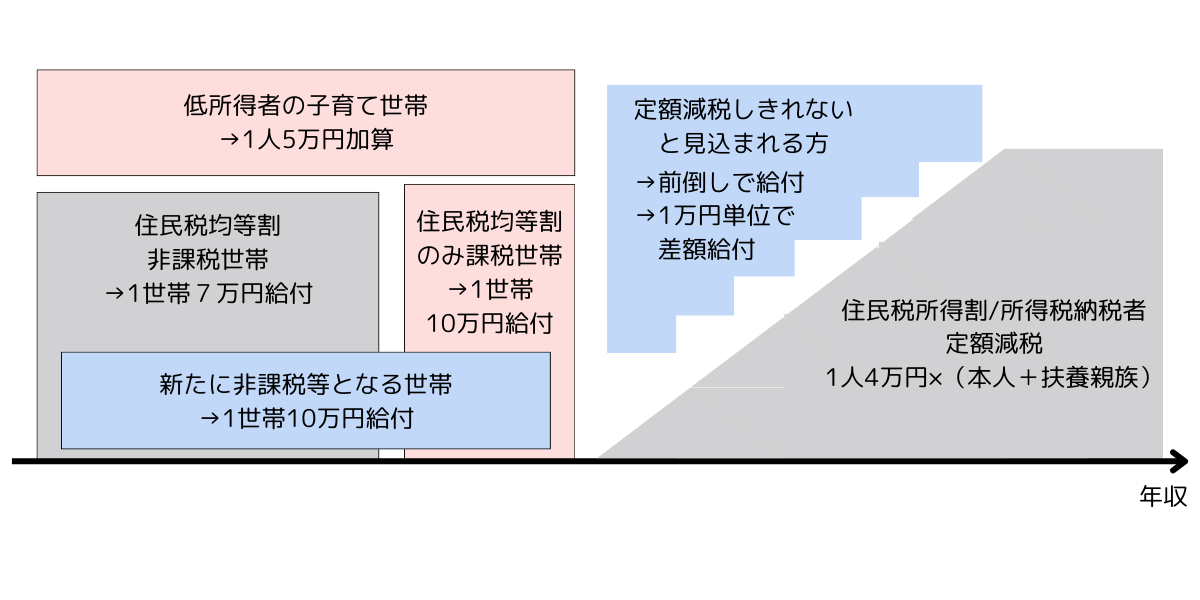

また、そもそも所得税・住民税を納めていない世帯は対象になりませんが、非課税世帯など定額減税の対象とならない世帯には給付金が支払われます。

参照:内閣府「新たな経済に向けた給付金・定額減税一体措置」

https://www5.cao.go.jp/keizai1/keizaitaisaku/2023/kanren.pdf

対象者は本人と扶養親族

定額減税の対象者は、本人と配偶者を含むその扶養親族です。ただし、対象となるには、次の条件を満たす必要があります。

| 対象者 | 条件 |

| 本人 | ● 合計所得金額が1,805万円以下 (給与収入だけであれば、2,000万円以下 ※) |

| 同一生計配偶者 扶養親族 | ●合計所得金額が48万円以下 (給与収入だけであれば、103万円以下) ● 日本で暮らしている ● 扶養者と同一生計である ● 青色申告者の事業専従者として給与をもらっていない、または白色申告者の事業専従者でない |

※ 子供や特別障害者等がいる世帯で所得金額調整控除を受けている場合は、給与収入2,015万円以下が対象となります。

減税額は所得税3万円・個人住民税1万円

定額減税の減税額は、以下のとおりです。

| 【定額減税の額】 ● 所得税:3万円 ● 個人住民税:1万円 |

これは、一人あたりの減税額であり、扶養親族の人数によって減税額は増加します。

| 【例】本人と扶養親族3人(配偶者+子供2人)であれば、合計16万円 ● 所得税3万円×4人=12万円 ● 住民税1万円×4人=4万円 |

定額減税は令和6年6月スタート

定額減税は所得の種類に応じて、令和6年6月から開始されます。

| 所得の種類 | 減額時期 |

| 給与所得者 | 令和6年6月支給の給与・賞与から |

| 年金受給者 | 令和6年6月支給の公的年金から |

| 個人事業主(予定納税あり) | 令和6年7月の予定納税から |

| 個人事業主(予定納税なし) | 令和6年分の確定申告時に減税 (早くても令和7年以降) |

どうやって減税するの?

定額減税の減税方法は、次のとおりです。

| 給与所得者 | 所得税 | ● 令和6年6月以降の給与、賞与に係る源泉所得税から減額 ● 減額できなかった金額は翌月以降に繰り越し ● 年末までに減額しきないときは年末調整で精算 |

| 住民税 | ●令和6年6月分の住民税は徴収なし ● 7月以降は「住民税額-定額減税額」を11カ月間(令和6年7月~令和7年5月)で徴収 | |

| 年金受給者 | 所得税 | ● 令和6年6月以降の公的年金等に係る源泉所得税から減額 ● 減額できなかった金額は、8月以降に繰り越し |

| 住民税 | ●令和6年10月以降の公的年金等に係る住民税から減額 ● 減額できなかった金額は、12月以降に繰り越し | |

| 個人事業主 | 所得税 予定納税あり | ● 第1期分の予定納税(7月)から減額※ ● 減額できなかった金額は、第2期分(11月)に繰り越し |

| 所得税 予定納税なし | ● 令和6年分の確定申告で減額 | |

| 住民税 | ●令和6年分の第1期納付額から減額 ● 減額できなかった金額は、第2期に繰り越し |

税務署から送られてくる予定納税通知書では、本人分のみが減額されます。予定納税額から扶養親族分を減額する場合、「予定納税額の減額申請書」の提出が必要です。

なお、減額申請書を提出しなかった場合や予定納税額から減額しきれないときは、確定申告で精算する見込みです。

定額減税の影響は?

定額減税でどのような影響がでるのか、よくあるケース別に解説します。

給与計算

令和6年6月以降は、定額減税の影響により、給与計算の負担が増えます。

| 【令和6年6月からの給与計算で必要なこと】 ● 扶養親族が定額減税の対象になるのか確認 ● 定額減税の残額管理(所得税のみ) ● 給与明細に減額した金額を記載 |

定額減税では、令和6年6月以降の給料から源泉徴収される所得税が減額され、減額できなかった金額は翌月に繰り越されます。このため、減税できずに繰り越した金額を管理しなければいけません。

たとえば、会社員45歳、配偶者、子供2人(15歳、12歳)のケースであれば、本人と扶養親族3人で、減税額は所得税12万円、住民税4万円です。

| 定額減税前 | 令和6年6月 | 令和6年7月 | |

| 給与 | 380,000 | 380,000 | 380,000 |

| 社会保険料 | 59,508 | 59,508 | 59,508 |

| 所得税 | 7,600 | 0 | 0 |

| 住民税 | 22,000 | 0 | 20,000 |

| 支給額 | 290,892 | 320,492 | 300,492 |

| 定額減税の 繰越額 | 120,000-7,600 =112,400 | 112,400-7,600 =104,800 |

また、6月にボーナスを支給する会社であれば、ボーナスからも減税できます。

なお、住民税は自治体から納付金額が通知されるため、所得税のように繰越金額を管理する必要はありません。

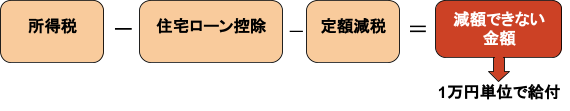

住宅ローン控除

定額減税は、住宅ローン控除に影響しません。

住宅ローン控除後の所得税から定額減税が引かれ、減額できなかった定額減税は給付されるためです。

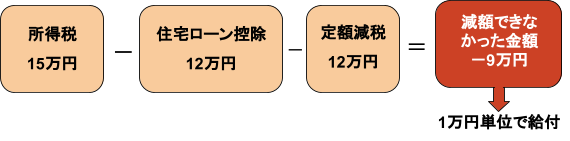

次のケースの場合、減額できなかった9万円は給付金として支払われます。

| 家族構成 | 本人、配偶者、子供2人(15歳、12歳) |

| 年収 | 給与収入600万円 |

| 住宅ローン控除・ 定額減税前の所得税額 | 15万円 |

| 住宅ローン控除額 | 住宅ローン残高1,200万円×控除率1%=12万円 |

| 定額減税額 | 所得税3万円×4人=12万円 |

このように、定額減税は住宅ローン控除に影響しません。

ふるさと納税

定額減税は、ふるさと納税に影響しません。ふるさと納税も、住宅ローン控除と同様に、減額できない金額は1万円単位で支給されます。

また、ふるさと納税の限度額は定額減税がなかったものとして計算されるため、寄付できる金額はこれまでと変わりません。

定額減税の注意点

定額減税には、いくつか注意点があります。

給与収入2,000万円の所得制限がある

定額減税の対象者は、合計所得金額が1,805万円以下の方です。給与収入だけの場合、2,000万円を超えると対象になりません。

また、本人の合計所得金額が1,805万円を超えている場合は、合計所得金額が48万円以下の扶養親族がいても定額減税はゼロです。

臨時的な収入も判定の対象

給与収入が2,000万円を超えていなくても、臨時的な収入があった場合、定額減税の対象外となる可能性があります。

その理由は、株式や不動産の譲渡所得、退職所得など臨時的な所得も、合計所得金額に含まれるからです。

たとえば、年間の給与収入が1,500万円で、株式の売却益が600万円あると、合計所得金額は1,905万円です。この場合、合計所得金額が1,805万円を超えるため、定額減税の対象となりません。

詳細は公表されていませんが、このようなケースでは確定申告で精算が必要になるかと思われます。

ただし、NISA口座・源泉徴収ありの特定口座内で確定申告不要とした場合の利益は合計所得金額に含みません。

源泉徴収ありの特定口座内での利益を申告すると、受けられるはずの定額減税が受けられなくなる可能性がありますのでご注意ください。

所得税と住民税で所得の対象年度が違う

所得税と住民税で、合計所得金額の判定年度が異なります。

| ● 所得税は令和6年分の所得金額(令和7年2月17日~3月17日の確定申告) ● 住民税は令和5年分の所得金額(令和6年2月16日~3月15日の確定申告) |

たとえば、令和5年の合計所得金額2,000万円、令和6年の合計所得金額1,800万円であれば所得税は定額減税の対象になりますが、住民税はなりません。

社会保険の扶養に入っていても対象にならない可能性がある

定額減税の適用対象となる扶養親族は、合計所得金額が48万円以下(給与収入だけであれば103万円以下)の方です。一方、社会保険の被扶養者のボーダーラインは、交通費を含め年収130万円未満です。

このため、社会保険の扶養に入っていても、定額減税の対象とならない可能性があります。

ただし、合計所得金額が48万円を超えていると、その方を「本人」として定額減税の対象となりますのでおさえておきましょう。

まとめ

令和6年度税制改正で「定額減税」が導入されることにより、令和6年6月から所得税と住民税が軽減されます。

所得税から3万円、個人住民税から1万円が減税されるこの制度は、本人および扶養親族が対象であり、昨今の物価上昇に対処する手段として期待されています。

ただし、定額減税にはいくつか注意点があります。

たとえば、給与収入が2,000万円を超えると対象にならないほか、臨時的な収入も判定の対象となる点をおさえておきましょう。

また、社会保険の扶養にはいっていても定額減税の対象とならない場合もありますので、給与計算の際には細心の注意が必要です。さらに、給与計算では、所得税から減税できずに繰り越した金額を管理しなければならない点にも留意しましょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント