令和5年10月1日からインボイス制度が始まるにあたり、「インボイス制度の疑問に対して、わかりやすいQ&A集がほしい」「そもそも何を質問していいのかわからない」という方もいると思います。

この記事では、インボイス制度のよくある疑問を10つ厳選し、「制度や申請等」に関する疑問と「発行や受取」についての疑問を、それぞれ5つずつ取り上げています。

わかりやすく解説をしていますので、ぜひご覧ください。

制度や申請等についてのQ&A5選

Q1 インボイス制度は、なぜ導入をするのでしょうか?また、いつ導入が決まったのですか?

インボイスの導入目的は、主に「消費税率を明確にすること」と「消費者が支払った消費税を、できるだけ漏らさず国に納めるようにすること」です。

なお、インボイス制度は、平成28年11月に改正法案が成立しており、施行日が確定しています。

「消費税率を明確にすること」とは?

平成28年の税制改正により、税率の引き上げ(8%→10%)と軽減税率が導入されました。

以前は税率がひとつであったため、請求書に記載された商品などの税率を明確にする必要はありませんでした。

しかし、軽減税率が導入されたことにより、現在は消費税率が8%のものと10%のものが混在しています。

このような状況のなか、請求書においても消費税率を明確に区分する必要性が生じたため、インボイスが導入されたのです。

「消費者が支払った消費税を、できるだけ漏らさず国に納めるようにすること」とは?

「益税(えきぜい)」という言葉があります。

これは、消費者が支払った消費税の一部は国に納付されず、事業者の手元に残り利益となることをいいます。

現在、免税事業者は消費税の納税義務はないものの、実務上、消費税を請求することが可能です。

そのため、売上の際に預かった消費税は、免税事業者の手元に残ることとなります。

しかし、今後は、インボイス発行事業者となるために課税事業者となるケースが増えることが想定されるため、こういった問題の解消が見込まれます。

Q2 インボイス制度開始の令和5年10月1日から適格請求書発行事業者(インボイス発行事業者)になるためには、いつまでに申請をおこなえばいいですか?

申請は、令和5年9月30日までにおこなう必要があります。

申請を令和5年9月30日までにおこなえば、登録通知書が令和5年10月1日までに届かなくても、同日から登録を受けたものとみなされます。

なお、当初の申請期限は令和5年3月31日まででしたが、未登録の事業者が多いなどの理由で、令和5年9月30日まで延長されることとなりました。

また、申請を出すと、「適格請求書発行事業者の登録通知書」というものが納税地の住所に届きます。

通知書の到着の目安ですが、令和5年6月現在は、以下のとおりとなります。

| 提出方法 | 通知書到達 |

| e-tax | 申請日から約1か月半 |

| 書面 | 申請日から約3か月 |

Q3 適格請求書発行事業者(インボイス発行事業者)になりたくありません。なにか抜け道はありますか?

インボイスの発行は、強制されるわけではありません。そのため、インボイス発行事業者になるかならないかを選択をすることができます。

ただし、免税事業者のままでいることを選択する場合、取引先の税負担が増える可能性があります。

そのため、免税事業者を選択する場合は取引先と事前に打ち合わせをしておくことが大切です。

また、課税事業者の場合もインボイス発行事業者の登録は任意です。

しかし、取引先が消費税の控除ができなくなるなど、大きなデメリットが生じる可能性があります。

そのため、課税事業者の場合はインボイス発行事業者を選択することが多いでしょう。

Q4 免税事業者でも、適格請求書発行事業者(インボイス発行事業者)になることはできますか?

免税事業者は、インボイスの発行ができません。ただし、手続きをおこなうことで、インボイス発行事業者になることは可能です。

インボイス発行事業者になるためには、まず、課税事業者になる必要があります。

そのため「適格請求書発行事業者の登録申請書」にくわえ、「課税事業者選択届出書」を所轄の税務署長に提出をする必要があります。

ただし、令和5年10月1日から令和6年9月30日の属する課税期間において、令和5年10月1日以後に登録を受ける場合は、経過措置が設けられています。

この場合、「適格請求書発行事業者の登録申請書」の登録希望日から課税事業者となることが可能であり、「課税事業者選択届出書」の提出は不要となります。

なお、課税事業者となった場合、翌年3月31日までに消費税の申告が必要です。

令和5年10月1日からインボイス発行事業者になる場合、令和5年10月1日から令和5年12月31日まで、消費税の課税事業者となり、その後は原則1年を課税期間として、消費税の課税事業者となります。

詳細は、下図のとおりです。

| 令和5年 | 令和6年 | |

| 1月1日から9月30日 | 10月1日から12月31日 | 1月1日から12月31日 |

| 免税事業者 | 課税事業者 | 課税事業者 |

Q5 適格請求書発行事業者(課税事業者)である場合、基準期間の課税売上高が1,000万円以下になると、自動的に免税事業者になりますか?

自動的に免税事業者にはなりません。

免税事業者になるためには、「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出する必要があります。

具体的には、下図のとおりです。

個人事業者の場合

| 令和5年 | 令和6年 | 令和7年 |

| 課税売上高1,000万円以下 かつ適格請求書発行事業者 | 令和6年12月17日までに 「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出する | 免税事業者 |

発行や受取についてのQ&A5選

Q1 インボイスの保存が必要か不要か、課税事業者・免税事業者別でフローチャートを示してもらえないでしょうか?

下図を参考にしてください。

課税事業者であれば、原則課税を選択する場合はインボイスの保存が必要です。

一方、課税事業者であっても、簡易課税を選択する場合は、原則的にインボイスの保存は不要となります。

同様に、免税事業者もインボイスの保存は不要です。

Q2 インボイスに必要な記載事項を教えてください。また、今までとどのような違いがあるのでしょうか?

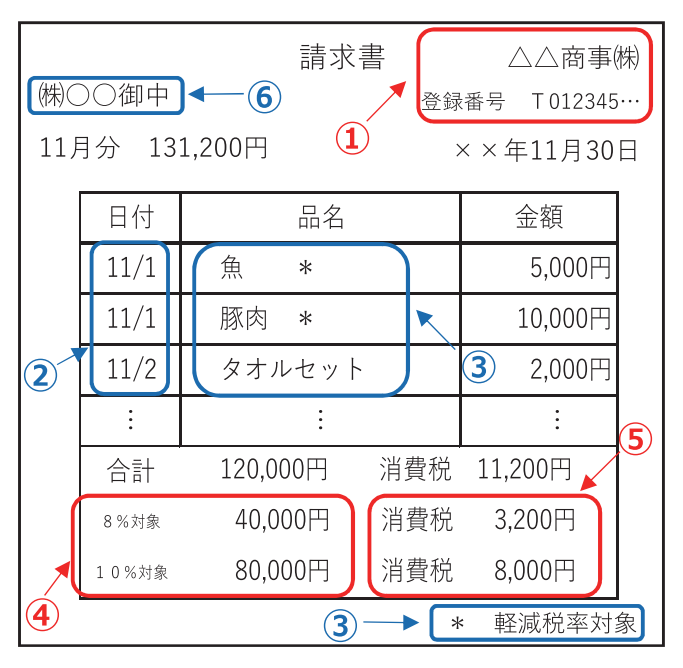

インボイスの記載事項は、以下の6つとなります。

なお、太字が現行の請求書に追加される項目です。

| ①インボイス発行事業者の氏名または名称および登録番号 |

| ②取引年月日 |

| ③取引内容(軽減税率の対象の品目である場合は、その旨も記載) |

| ④税率ごとに区分(8%または10%)して合計した対価の額と適用税率 |

| ⑤消費税額 |

| ⑥インボイスの交付を受ける事業者の氏名または名称 |

なお、記載例は下図のとおりです。

出典:国税庁 適格請求書等保存方式の概要

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf

Q3 インボイスの発行や受取が不要なものはありますか?

以下のものが不要となります。

| ① 3 万円未満の公共交通機関等による旅客の運送(公共交通機関特例) |

| ② 出荷者が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限る。) |

| ③ 生産者が農協、漁協、森林組合等に委託して行う農林水産物の譲渡(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る。) |

| ④ 3 万円未満の自動販売機による商品の販売等 |

| ⑤ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る。) |

特に①と④は、実務上、取り扱うことが多いケースかと思われます。

上記のほか、税込1万円未満の少額取引(少額特例)制度もあります。

この制度は、基準期間の課税売上高が1億円以下、または特定期間における課税売上高が5千万円以下の事業者に適用されます。

この場合、一定の事項を記載した帳簿の保存のみで対応することが可能です。

ただし、少額特例制度は、令和5年10月1日から令和11年9月30日までの経過措置となりますので注意が必要です。

また、返品や値引きなどの場合、原則として、インボイス(返還インボイス)を発行しなければなりませんが、こちらも税込1万円未満の場合は発行不要です。

なお、この場合は、適用期限や適用対象者の制限はありません。

Q4 手書きの領収書や請求書でもインボイスとして交付できますか?また家賃などの口座振替となっているものもインボイスは必要でしょうか?

手書きの領収書や請求書でも、必要事項の記載があれば、インボイスとして交付をすることができます。

なお、家賃などの口座振替となっているものでもインボイスの発行は必要ですが、毎月インボイスを発行してもらわないといけないのかというと、そうではありません。

1枚のインボイスに数か月分の家賃の内容を記載してもらえれば、その期間についてのインボイスは有効となります。

たとえば、1年に1度の更新の際に、1年分のインボイスを発行してもらうなどをして対応をするなどの方法があります。

Q5 インボイス発行のため、免税事業者から課税事業者となりました。それにより税負担が増えると予想されますが、なにか軽減措置はないでしょうか?

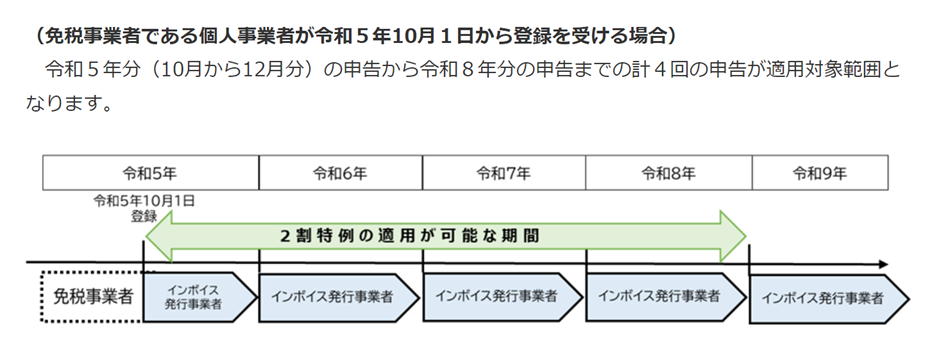

インボイス発行事業者となるために、免税事業者から課税事業者となった場合、売上にかかる税額の2割を納めればよいという、通称「2割特例」という制度を選択することができます。

適用期間は、以下のとおりです。

| 対象 | 課税期間 | 適用期間 |

| 個人 | 1月から12月(固定) | 令和5年から令和8年まで |

| 法人 | 3月決算(例) 4月から翌年3月 | 令和5年10月から令和9年3月31日まで |

それぞれ図にあらわすと、下図のようになります。

個人事業者の場合

法人の場合

出典:国税庁HP 2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

2割特例の具体的な計算方法は以下のとおりです。

仮に、売上が100万円であった場合、その消費税額は10万円になります。

2割特例は、経費などにかかわらず、10万円の2割分を納付すればよいという制度であるため、納税額は2万円となります。

2割特例は、上記のとおり、計算方法が簡単であり、事前の届出も不要です。

また、原則課税(受け取った消費税から支払った消費税を控除する方法)と選択適用ができます。

計算の結果、原則課税のほうが納付する金額が少ないという場合は原則課税を選択することが可能ですので、申告の都度、シミュレーションをおこなうとよいでしょう。

まとめ

この記事では、インボイス制度のよくある疑問点について解説をしました。

制度や申請等と発行や受取についてそれぞれ解説をしましたが、疑問点は解消できたでしょうか。

制度の概要や、実務で必要な知識を得ることにより、インボイス制度にどのように対応していけばいいかを検討することが可能となります。

また、インボイス制度は、消費税の納税にかかわる非常に重要な制度ですので、消費税やインボイス制度に対する理解を深め、制度をうまく活用するとよいでしょう。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント