政府は「新しい資本主義の実現」を目指し、その一環としてリスキリング(学び直し)の政策を進めています。

このため、メディアで「リスキリング」に関する情報を耳にしたことがある方も多いかもしれません。

「特定支出控除」は、サラリーマンのリスキリングをサポートするための制度です。この記事では、その特定支出控除についてわかりやすく解説しますので、ぜひ最後までお読みいただき、スキル向上と節税にお役立てください。

リスキリング支援のための「特定支出控除」とは?

リスキリング支援策である特定支出控除について、わかりやすく解説します。

リスキリングとは?

リスキリングとは、求められるスキルの大きな変化に対応するために、必要なスキルや能力を身につけることです。

たとえば、仕事に必要な資格を取得することや語学を習得すること、キャリアコンサルタントの助言によりキャリアアップのための研修を受けることなどがあげられます。

特定支出控除とは?

サラリーマンがリスキリングのためにお金をかける場合、それにかかった費用は「特定支出」とよばれます。

この「特定支出」の合計額がある一定の金額を超えると、「特定支出控除」が適用され、所得税が軽減されます。

「特定支出控除」対象の費用は?

特定支出控除の対象になる費用は、サラリーマンが仕事をするうえで必要とされるものです。

以下の「7つ」が定められています。

| 1. | 通勤費 | 通勤のための費用 |

| 2. | 職務上の旅費 | 出張の為に必要な費用 |

| 3. | 転居費 | 転勤にともなう転居のための費用 |

| 4. | 研修費 | 職務に直接必要な技術・知識の習得のための研修費用 |

| 5. | 資格取得費 | 職務に直接必要な資格の取得費用 |

| 6. | 帰宅旅費 | 単身赴任先などから勤務地・自宅の間の旅費 |

| 7. | 勤務必要経費 | 図書費・衣服費・交際費など |

これらの費用のうち、サラリーマンのリスキリングに直接関係があるのは「4.研修費」「5.資格取得費」です。

なお、サラリーマンが負担した支出のうち、会社で精算するものは特定支出控除の対象にはなりません。

特定支出控除はどのように受けられる?

特定支出控除が受けられるケースは?

サラリーマンが支出した研修費や資格取得費が一定の金額を超え、会社やキャリアコンサルタントによって「職務に直接必要であること」の証明がされたとき、特定支出控除の適用を受けることができます。

計算方法は?

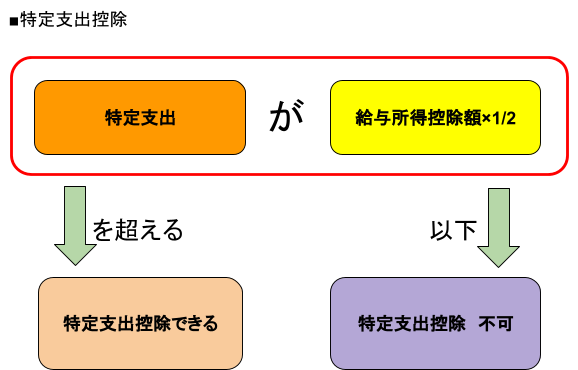

特定支出控除は、リスキリングの費用が「給与所得控除額」の2分の1を超えた場合に適用することができます。

「給与所得控除額」とは、サラリーマンの所得税を計算するために決められているものです。

ここでは、特定支出控除の計算方法を確認しましょう。

サラリーマンの所得税計算方法は?

所得税は、1月1日から12月31日の間に会社から支給される給与収入から、給与所得控除額を控除して給与所得を算出し、給与所得から所得控除額を引いて、この額に所得税率をかけて計算します。

なお、サラリーマンの所得税は、毎月の給与から天引きされ、年末調整によって正しい税額が再計算されます。

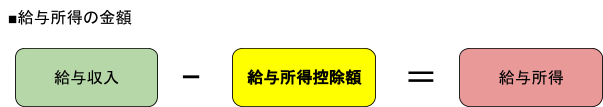

以下は、給与所得の計算式です。

また、以下は、所得税の計算式です。

所得控除とは、社会保険料や生命保険料、医療費や寄附金、扶養、基礎控除などです。

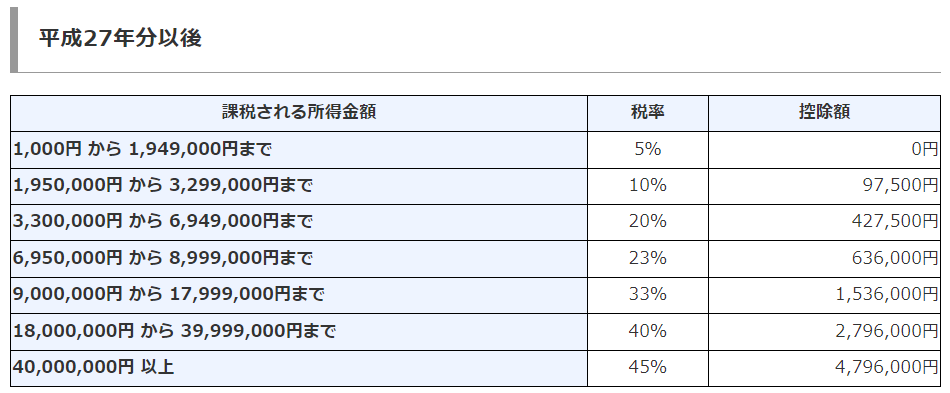

所得税率は、以下のとおり、給与所得から所得控除を引いた額に応じて5%から45%に決められています。

出典:国税庁「No.2260 所得税の税率」

給与所得控除額とは?

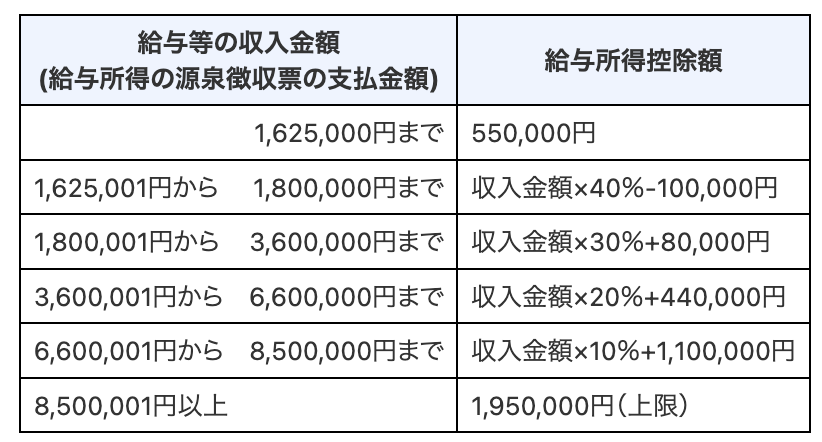

給与所得控除額とは、給与所得を計算するときに、給与収入の額に応じて差し引くことができる金額です。

以下は、給与所得控除額を計算するための表であり、源泉徴収票の「支払金額」から給与所得控除額を計算できます。

出典:国税庁「No.1410 給与所得控除」

特定支出控除の計算方法は?

前述のとおり、特定支出の金額が「給与所得控除額」の2分の1をこえるとき、給与収入から差し引くことができます。

下記の式は、特定支出控除が受けられる場合の、給与所得の計算式です。

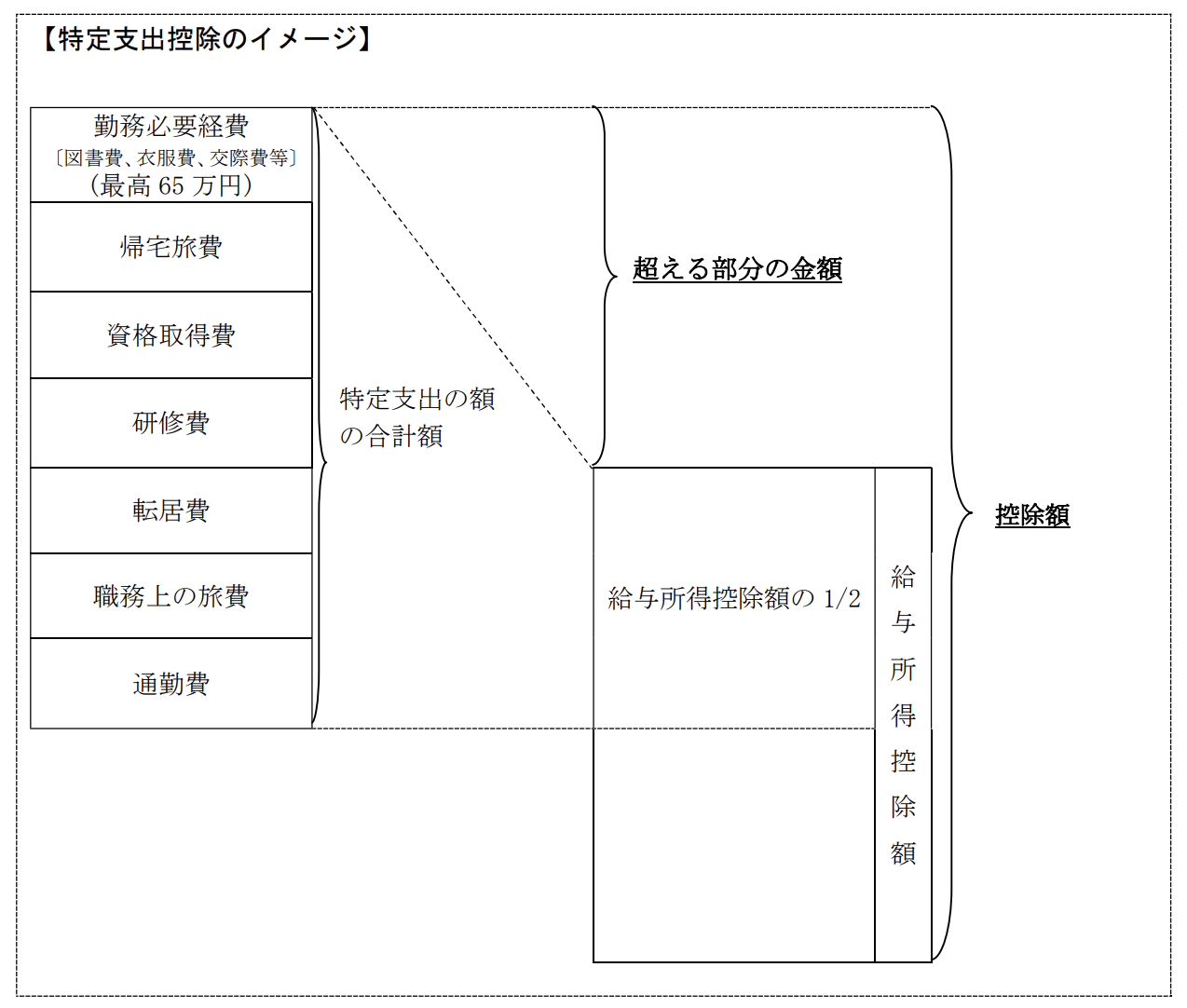

なお、以下は特定支出控除のイメージを図で示したものですので、あわせてご確認ください。

出典:国税庁「令和5年分以後の所得税に適用される給与所得者の特定支出の控除の特例の概要等について(情報)」

特定支出控除で具体的にどれぐらい節税できる?

特定支出控除では、どのくらい節税できるのでしょうか。具体例で考えてみましょう。

| Aさんは、企業に勤める事務員、給与収入は600万円です。 リスキリングに、キャリアコンサルタント費用、パソコンの技術取得で合計100万円を支出しました。 |

Aさんの給与所得控除額は、

6,000,000 × 20% + 440,000 = 1,640,000

特定支出控除の額は、

1,000,000 − (1,640,000 × 1/2) = 180,000

給与所得額は、

6,000,000 − (1,640,000 + 180,000) = 4,180,000

となります。

特定支出控除がない場合とくらべて、給与所得が18万円減少しました。

所得税は、給与所得から所得控除を引いた額に応じて、税率5%から45%のいずれかを掛けて算出します。そのため、節税額は、給与所得の減少額に税率を掛けた金額です。

たとえばAさんの所得税率が10%の場合、18,000円(180,000 × 10%)の所得税を節税することができます。

| Bさんは、企業に勤める営業マン、給与収入は300万円です。 リスキリングのため、キャリアコンサルタント費用、語学習得の費用で合計55万円を支出しました。 |

Bさんの給与所得控除額は、

3,000,000 × 30% + 80,000 = 980,000

特定支出控除の額は、

550,000 − (980,000 × 1/2) = 60,000

給与所得額は、

3,000,000 − (980,000 + 60,000) = 1,960,000

となります。

特定支出控除がない場合とくらべ、給与所得が6万円減少しました。

Bさんの所得税率が5%の場合、3,000円(60,000 × 5%)の所得税を節税することができます。

特定支出控除を受けるための手続きは?

特定支出控除の適用を受けるためには、必要な書類を添付し、自分で確定申告することが必要です。

確定申告をする

所得税は毎月の給与から天引きされており、年末調整で正しい税額が計算されます。

年末調整後に、会社から源泉徴収票をもらいますので、確定申告書にはその源泉徴収票の内容の記載が必要です。

なお、確定申告の期間は、翌年の2月16日から3月15日までとなっています。

添付する書類は?

特定支出控除の適用を受けるためには「給与所得者の特定支出に関する明細書」や、会社やキャリアコンサルタントが作成する「職務に直接必要であることの証明」が必要です。

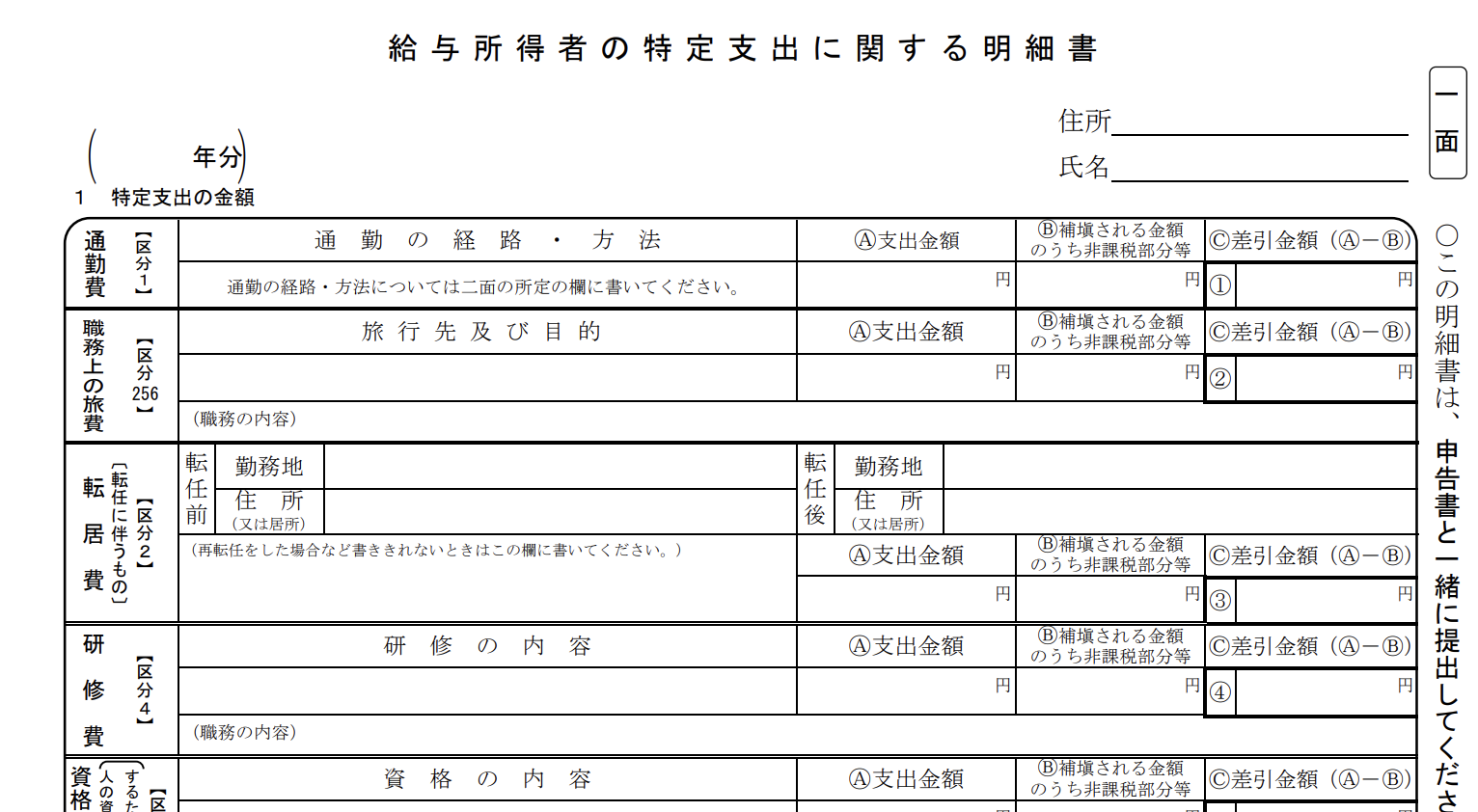

特定支出に関する明細書

この明細書は、特定支出控除の適用を受けるサラリーマンが作成します。

以下は、国税庁HPに掲載されている「給与所得者の特定支出に関する明細書」の一部です。一面から四面の4枚のうち、必要な箇所に記載したうえで、領収書を添付する必要があります。

出典:国税庁「給与所得者の特定支出に関する明細書」

なお、一面には、特定支出控除の内容を「研修費」または「資格取得費」の欄に記載します。三面には特定支出の内容を記載し、四面には領収書などを添付しましょう。

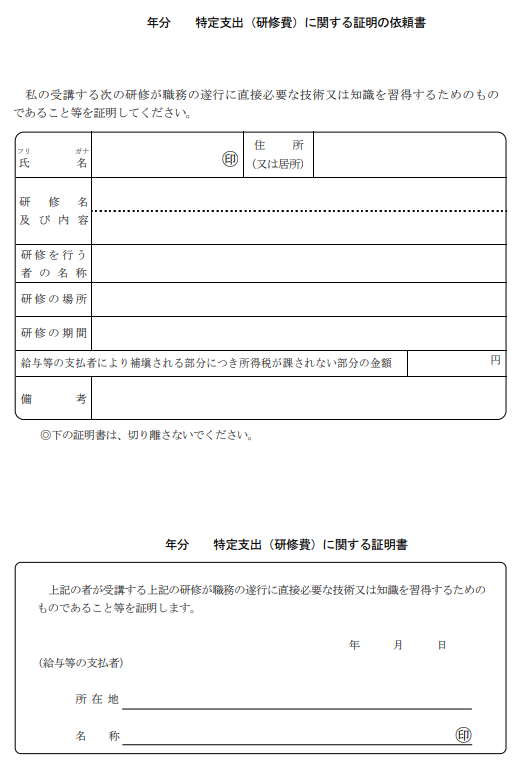

給与等の支払者の証明書

この証明書は、サラリーマンが会社に対し特定支出の証明を依頼した場合に、会社が作成するものです。

会社に証明書を作成してもらう場合は、研修や資格取得のための支出をする前に、会社に相談しておきましょう。

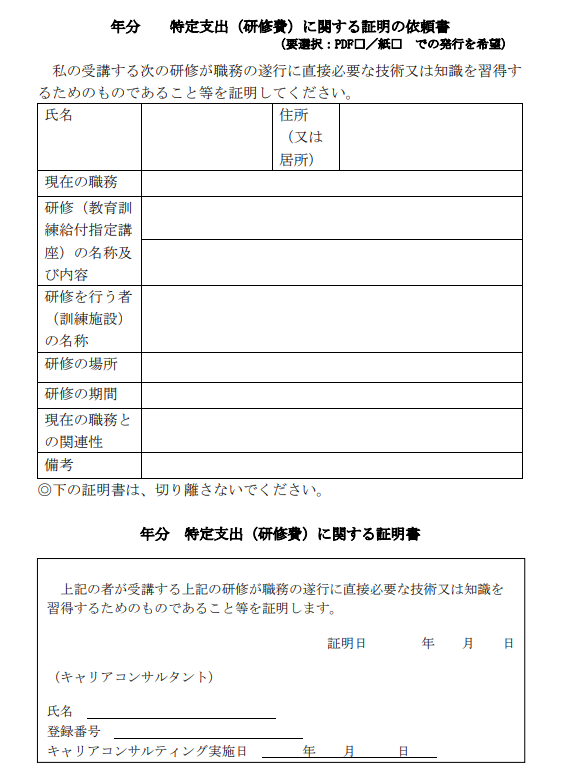

以下は「特定支出(研修費)に関する証明の依頼書」の様式です。

出典:国税庁「特定支出(研修費)に関する証明の依頼書」

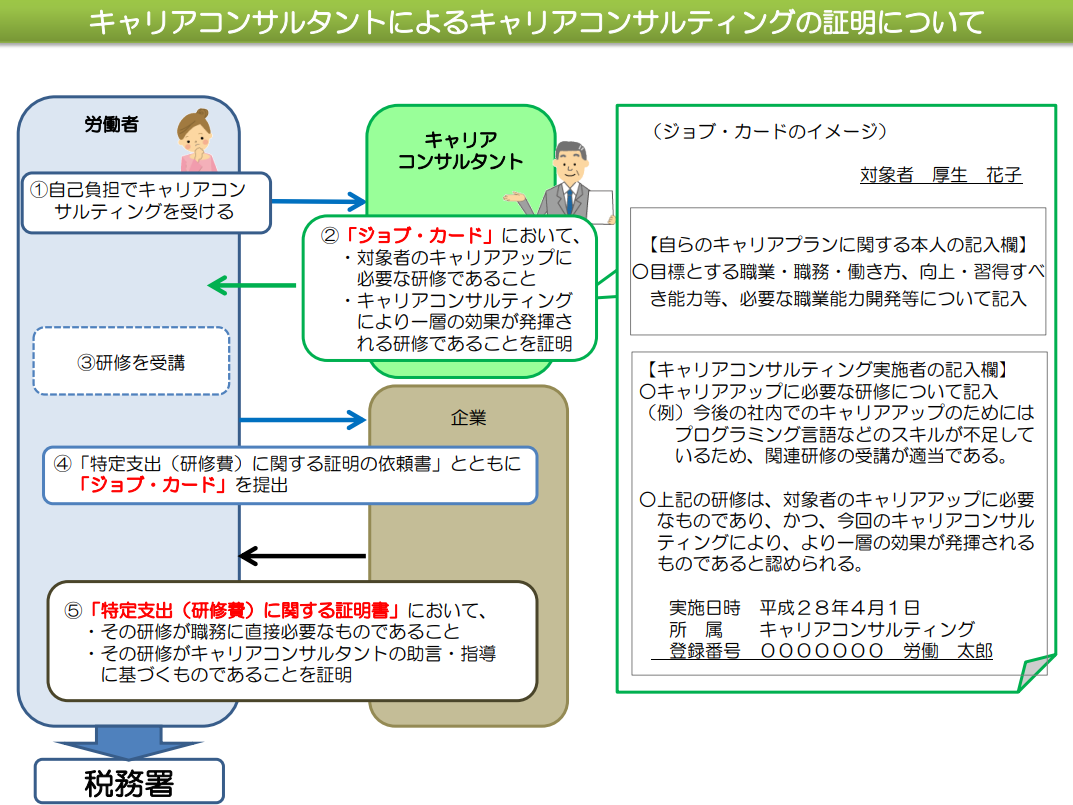

キャリアコンサルタントによる証明書

キャリアコンサルタントから受けた助言にもとづいて、リスキリングの費用を支出する場合があります。

この場合、キャリアコンサルタントに対し特定支出の証明を依頼し、キャリアコンサルタントが証明書を作成します。

出典:国税庁「キャリアコンサルタントによるキャリアコンサルティングの証明について」

なお、キャリアコンサルタントが作成する「特定支出(研修費)に関する証明の依頼書」の様式は以下のとおりです。

出典:厚生労働省「特定支出(研修費)に関する証明の依頼書」

まとめ

この記事では、リスキリング支援策として注目される「特定支出控除」について、その概要から計算方法、実際の事例、手続きまでを詳しく解説しました。

特定支出控除は、リスキリングにかかる費用を軽減する手段であり、具体的な支出内容や適用範囲を理解することで、スキル向上と節税が期待できます。

ビジネス環境の変化に対応するためにも、まずは特定支出控除について深く理解し、効果的に活用することをおすすめします。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント