決算書を有効活用できていますか。

決算書には、金融機関が融資の可否を判断するうえで、必要な情報がたくさん詰まっています。そのため、決算書の重要なポイントを理解しておくことは、経営上の判断に非常に役立つことがあります。

この記事では、融資の判断材料となる「決算書のポイント」についてわかりやすく解説します。

融資のイメージがしやすい内容となっていますので、ぜひ最後までご覧ください。

決算書は「基本の4種類だけ」読む!

決算書は、貸借対照表・損益計算書・キャッシュフロー計算書・株主資本等変動計算書の4種類を読めるようになれば、企業の財務状況について大半を把握することができます。

ここでは、それぞれの役割や見方について詳しく解説します。

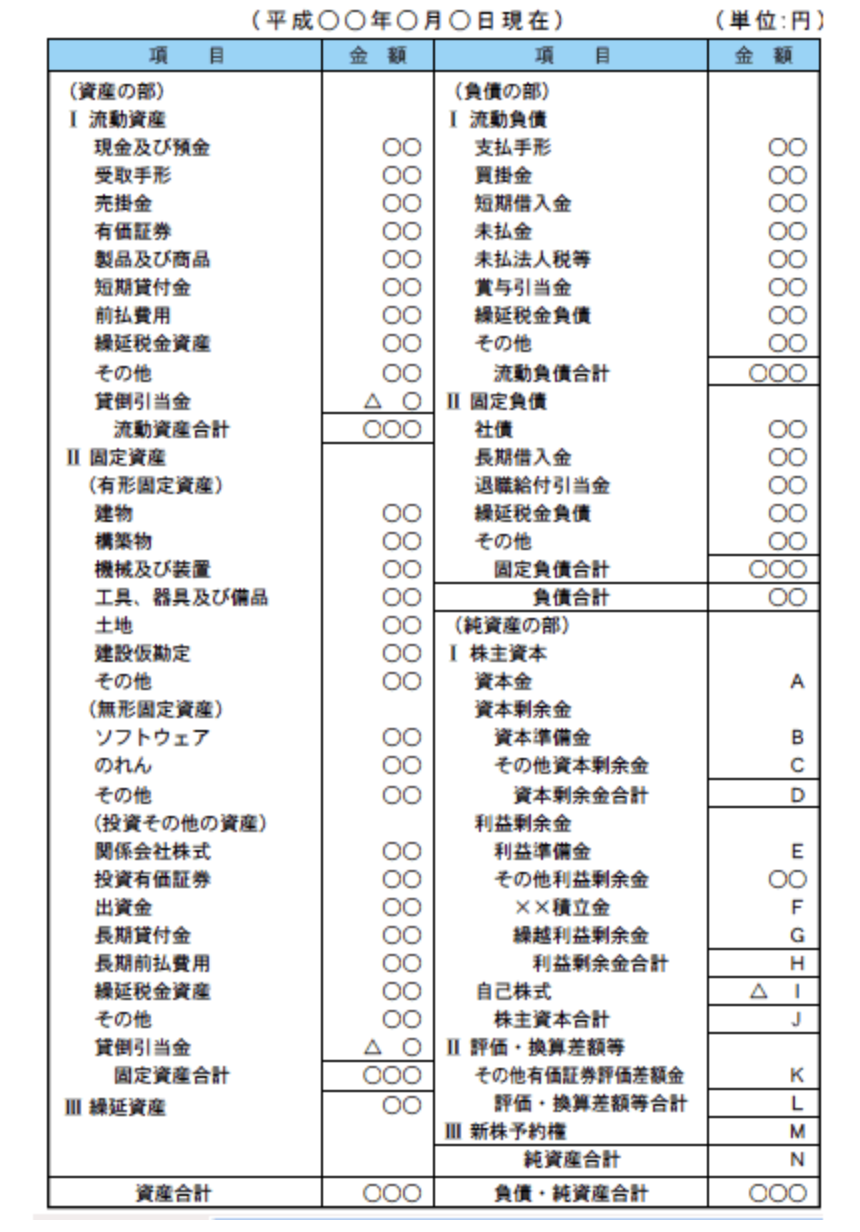

「貸借対照表」で資金の流れを把握

貸借対照表は、企業の1年間の資金の流れを示します。

左側の「資産の部」、右側の「負債の部+純資産の部」から構成され、左右の数値が一致することから「バランスシート(B/S)」とも呼ばれます。

資産の部は「企業の手元資金」、負債の部は「将来の返済義務があるもの」、純資産の部は「企業の持ち物」を示しています。

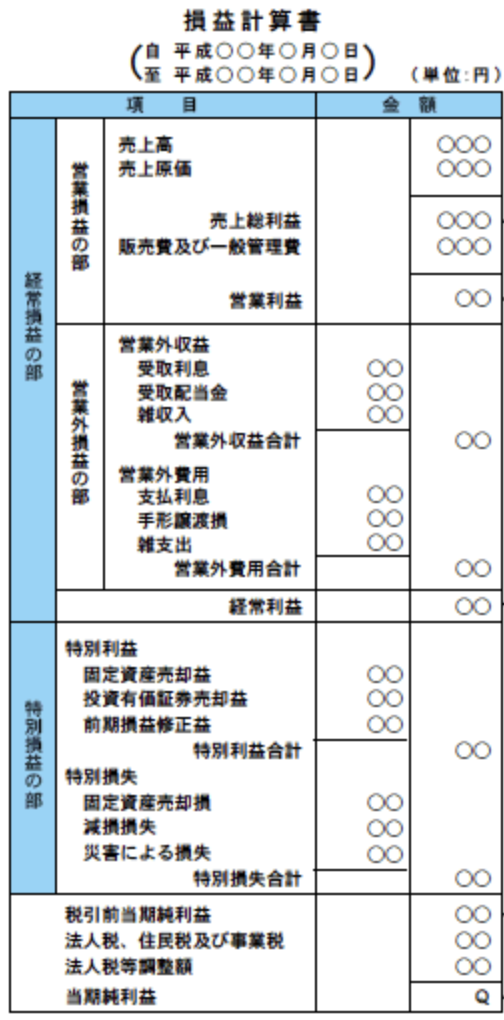

「損益計算書」で収益力を知る

損益計算書は、企業の収益性や成長性を記した決算書です。企業がどこにどれだけお金を使ったのか、どれだけ儲けがあったのかがわかります。

損益計算書は5つの利益から構成されており、それぞれの利益の読み方やポイントについては後ほど詳しく解説します。

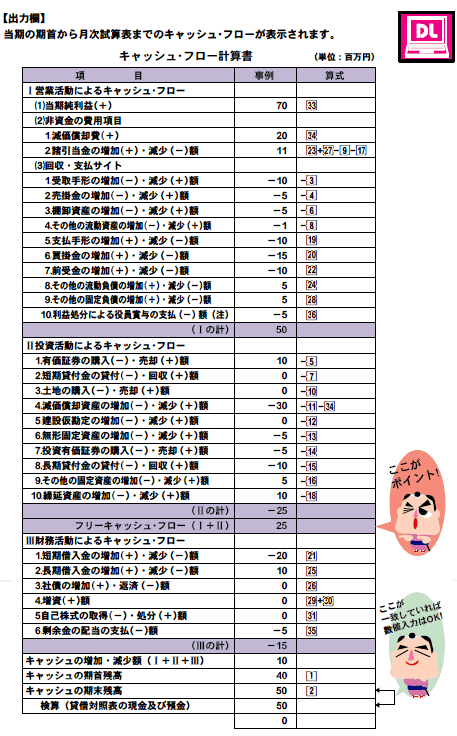

「キャッシュフロー計算書」で現金の流れを把握

https://www.chusho.meti.go.jp/zaimu/kaikei/tools/2008/50.htm

キャッシュフロー計算書は「現金の収支」に特化した決算書です。

金融機関は、融資資金の貸倒れ(回収できない)リスクを避けるため、現金の残高が充分にあることを確認する必要があります。

さらに「営業・投資・財務」の3つの活動区分全体のバランスが取れているかも重要です。

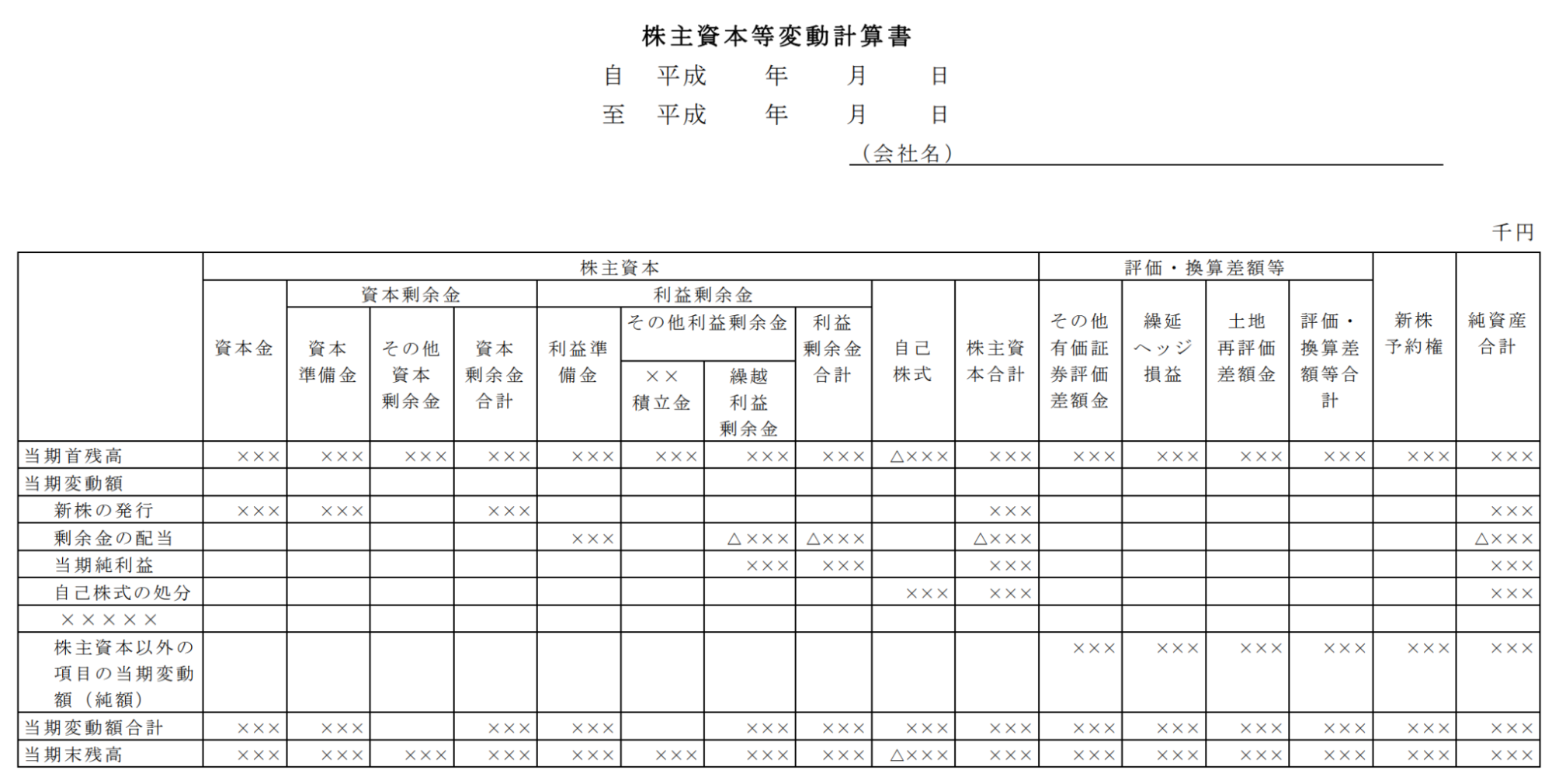

「株主資本等変動計算書」で純資産を把握

株主資本等変動計算書とは、貸借対照表の純資産がどれだけ変動したかをあらわすための決算書です。

2006年施行の会社法において、株主への配当などの株主資本変動について把握しづらい状況を改善するために作られました。

株主資本等変動計算書は、「当期末残高」が貸借対照表の「純資産額」に一致する点が特徴です。

決算書による企業の財務分析

本章では、実際に財務分析をする際のポイントを解説します。重要なのは収益性・安全性・成長性の視点です。

収益性・安全性・成長性についてはさまざまな指標がありますが、ここでは、融資審査において「なぜこの指標が重要なのか?」についても解説します。

利益が出ているかを知るための「収益性分析」

収益性分析は、企業の「稼ぐ力・収益を生み出す力」を測るためのものです。

代表的な以下の2つの指標は、比率が高ければ高いほど収益性の評価が高くなります。

| 指標 | 収益性の内容 | 計算式 |

|---|---|---|

| 売上高総利益率 | 企業の「稼ぐ力」をあらわす | 売上総利益÷売上高×100 |

| 売上高経常利益率 | 「企業の総合力」をあわらす | 経常利益÷売上高×100 |

売上高総利益はいわゆる「粗利益」と呼ばれ、売上高から売上原価を差し引いたものです。

企業の本業での利益をあらわし、金融機関が端的に企業評価をする際に重要視される項目です。

また、「経常利益」は、売上総利益と比べ、受取利息が加味されたり販売費や支払利息などが差し引きされており、企業の実情を測ることができるため重視されます。

経営状態を知るための「安全性分析」

金融機関は、安全性分析において「融資の返済能力や将来の安定性」を判断するために、おもに貸借対照表を用いて以下の指標を算出します。

| 指標 | 安全性の内容 | 計算式 |

|---|---|---|

| 負債比率 | 安全性・健全性を測る | 有利子負債÷自己資本×100 |

| 自己資本比率 | 企業の内部留保の割合 | 純資産÷総資本(負債+純資産)×100 |

| 流動比率 | 健全性を測る | 流動資産÷流動負債×100 |

特に、負債比率が低いほど、金融機関の企業評価は高くなるでしょう。

同様に、流動資産が流動負債を上回ると短期的に安全性があるとみなされるため、流動比率が200%以上となれば理想です。

一方で、自己資本比率は返済義務のない自己資本をあらわすため、自己資本比率が高い方が企業の経営が安定し、財務的に安全であるといえます。

企業が成長しているかを知るための「成長性分析」

成長性分析は、企業の1年間の成長度合いを分析します。金融機関は、以下の指標が継続して成長する企業に将来性を見出します。

| 指標 | 安全性の内容 | 計算式 |

|---|---|---|

| 売上高成長率 | 過去3年以内の売上高の成長率 | (当期売上高ー前期売上高)÷前期売上高×100 |

| 経常利益成長率 | 前期との比較した成長率 | (当期経常利益ー前期経常利益)÷前期経常利益×100 |

「売上高成長率」の結果がプラスであれば、順調に売り上げが伸びています。利益を従業員に積極的に還元する企業は、成長性が高いと見られることが多いでしょう。「経常利益成長率」は「企業が得ている利益が継続して増えているか」が分析のポイントです。

注意点としては、成長だけを考え利益を追い求めすぎないことです。成長性分析の結果、あまりに成長率が高かった場合、人材不足や過重労働による離職などのリスクを疑われることがあります。

そのため、上記2つの指標双方が伸びているなら、それは理想的な状態でしょう。

決算書でみるべきポイント

決算書のなかでも貸借対照表と損益計算書は、財務分析において重要な決算書です。

本章では、金融機関が重点的にチェックするポイントを解説します。それぞれ注意点もお伝えしますので、参考にしてください。

貸借対照表のポイント

資産の部は、企業の保有する「資産の保有形態」や「あらゆる財政情報」がわかります。

資産の部には、現金・手形・売掛金など短い期間で現金化しやすい「流動資産」と、建物・機械・車両運搬具など一定して所有し続けることで事業活動に生産性を生み出す「固定資産」があります。

一般的に、流動資産が流動負債より大きい数値であれば、経営状態はよいといえます。

銀行は資産の内資産価値のない不健全な資産が無いかを確認しています。預金に関しては無いとは思いますが、現金残高が実際の残高と合っているかや、固定資産の減価償却不足が無いかなどを確認しています。

そのほかのチェックポイントは、以下のとおりです。

●売掛金の増加率

→売上に比例して増えているか?売掛先の回収はできているか(売掛先が業績不振に陥っていないか)?

●事業と関係のない「貸付金」「仮払金」が多すぎないか?

→経営者が個人的に使っているのではと疑問視される可能性も

「負債・純資産」は資金調達源

負債・純資産は、資金の調達源をあらわします。

将来返済の義務がある「借入金・買掛金・未払金」や、将来支出する義務がない「資本金・利益剰余金」などです。

一番重要なポイントは「債務超過(負債が資産を超える)になっていないか?」という点です。

債務超過の企業は、返済能力がないとみなされることが多く、融資を受けるのが難しいケースもあるでしょう。そのため、経営の立て直しにより利益を増やすことが必要です。

なお、金融機関は、本来の回収期日を大幅に超えても回収できていない売掛金を「貸倒損失」として、財務諸表に実態を反映することがあります。

この場合、実質的な債務超過に陥っている可能性があると判断されることがあるため、金融機関からの評価は厳しくなるでしょう。

その他「融資を受けるための収益力があるか」などもチェック対象となります。現在の借入金・売上高・利益を総合し、返済能力が少なすぎたり、返済期間が長すぎたりしないかを金融機関は確認するため、注意が必要です。

損益計算書のポイント

損益計算書では、「売上高と利益」が重要なチェック項目です。「順調に売上が増えているか」「利益額は正しいのか」という観点から金融機関はチェックします。

以下では、損益計算書における利益の算出方法について簡単に記載します。あらためて自社の売上や利益額についても確認してみましょう。

①「売上総利益」は1年間の粗利益

売上高から仕入れなどの費用を差し引いて求めます。

| 売上総利益=売上高ー売上原価 |

②「営業利益」は本業で得た利益

本業により儲けた利益のことで、企業の収益力をみることができます。

| 営業利益=売上総利益ー販売費及び一般管理費 |

③「経常利益」は本業以外からの儲けを含めた利益

営業利益が多くても、返済資金など支出も多ければ経常利益は少なくなります。

| 経常利益=営業利益+営業外収益ー営業外費用 |

④「税引前当期純利益」は臨時的な損益を含めた利益

企業の通常活動では発生しないイレギュラーな利益・損失を「特別利益・特別損失」といいます。

| 税引前当期純利益=経常利益+特別利益ー特別損失 |

⑤「当期純利益」は税金を差し引いた最終的な利益

当期純利益は、最終的な企業の利益のことです。税金とは、法人税・住民税・事業税をさします。

| 当期純利益=税引前当期純利益ー法人税等 |

このほかにも、金融機関は、利益額の整合性を確認するために「減価償却費の有無や計上額」を精査することがあります。

決算書でみる企業評価方法

これまでは、決算書の概要や財務分析のポイントなどについて解説しました。

ここからは、「企業評価」がどのようにおこなわれるのかについて、実例も含めて解説します。

貸借対照表で「支払い能力の高さ」がわかる

貸借対照表では、支払い能力の高さが評価されます。評価項目は、流動資産の残高、たな卸資産の残高、自己資本比率などです。

各項目における支払い能力は、次のように判断されます。

流動資産は「現金化」が早期にできるため、残高が豊富であれば貸倒れの可能性は低く、安全性が高い企業であると評価されます。

一方で、たな卸し資産が過剰に多い場合は、商品の回転率が悪いと判断される可能性があるため注意が必要です。

なお、評価が上がる最大のポイントは「自己資本比率の高さ」です。純資産の割合が高ければ、返済能力があるとみなされ高評価を受けられるでしょう。

貸借対照表は、企業の財務状況に関する多くの情報を得られる決算書類です。正しい財務評価を受けることができるよう、理解を深めることが大切でしょう。

損益計算書で「売上とかけたコストのプロセス」がわかる

金融機関は黒字か赤字かを確認していますが、単にそれだけではありません。

融資の返済原資は利益から生み出されるため、特に「経常利益」にポイントをおき融資の可否の判断がおこなわれます。

さらに、収益が出るまでの「プロセス」も金融機関はチェックします。プロセスをみることで経営のバランスの良さをみて、返済能力の有無を測っています。

たとえば、経常利益だけみれば黒字でも、本業以外の通常発生する収益と費用がどれくらいなのか、発生理由は何か等の利益が出るまでのプロセスを理解する必要があります。

すなわち、金融機関は、企業の経営状態を総合的に分析したうえで融資をするかしないかを判断しているため、利益と利益が出るまでのプロセスを重視しているのです。

まとめ

この記事では、経営者が押さえておきたい決算書の見方と、評価が上がるポイントについて解説しました。

金融機関は、主に決算書の情報をもとに融資の可否を判断します。そのため、決算書の重要なポイントを理解しておくことは、経営判断をおこなう上でとても大切です。

貸借対照表や損益計算書等の特徴を理解し、みるべきポイントを押さえることでスムーズな融資に繋がりやすくなりますので、ぜひこの記事を活用し、円滑な事業運営にお役立てください。

この記事は役に立ちましたか?

もし参考になりましたら、下記のボタンで教えてください。

コメント